Les frappes américaines en Syrie ont fait bondir l’indice VIX (indice de la peur et de la volatilité des actions) et le cours de l’or dans la foulée. L’aversion au risque domine, profitant à toutes les valeurs refuges.

Le cours de l’or bondit avec l’aversion au risque

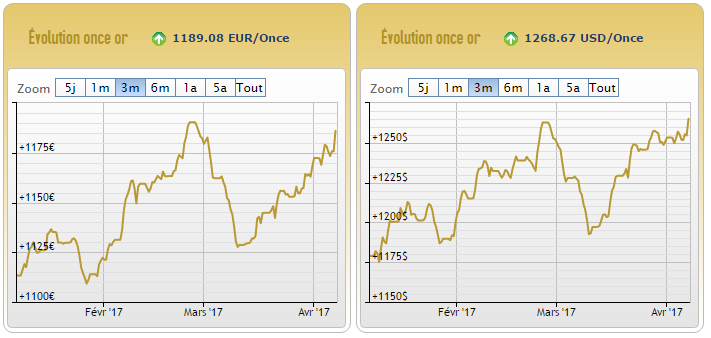

Le 04 avril, l’attaque chimique menée à Khan Cheikhoune a alarmé l’opinion internationale et la réaction des Etats-Unis ne s’est pas fait attendre… “Pour mettre fin au massacre » selon Trump. Cet événement inattendu, imprévisible (un “cygne noir”) augure des répercussions négatives sur le plan international, ravivant les tensions géopolitiques entre les Etats-Unis et Moscou. Ce contexte explosif a suscité un vif mouvement de repli vers l’or, qui s’inscrivait déjà dans une tendance haussière depuis le 23 mars dernier. L’or est au plus haut niveau depuis 5 mois.

Le 1er avril dernier, le site d’investissement investmentresearchdynamics.com prévenait que l’or et l’argent étaient des valeurs explosives, agissant différemment ces derniers temps. Alors que le prix des métaux précieux auraient dû subir une attaque de ventes massives, celui-ci a très peu baissé alors qu’il aurait dû beaucoup plus chuter.

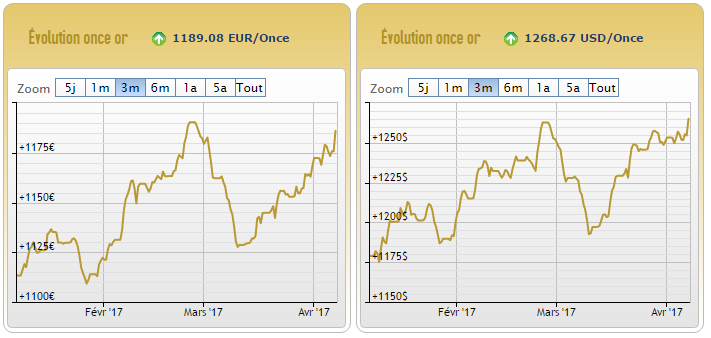

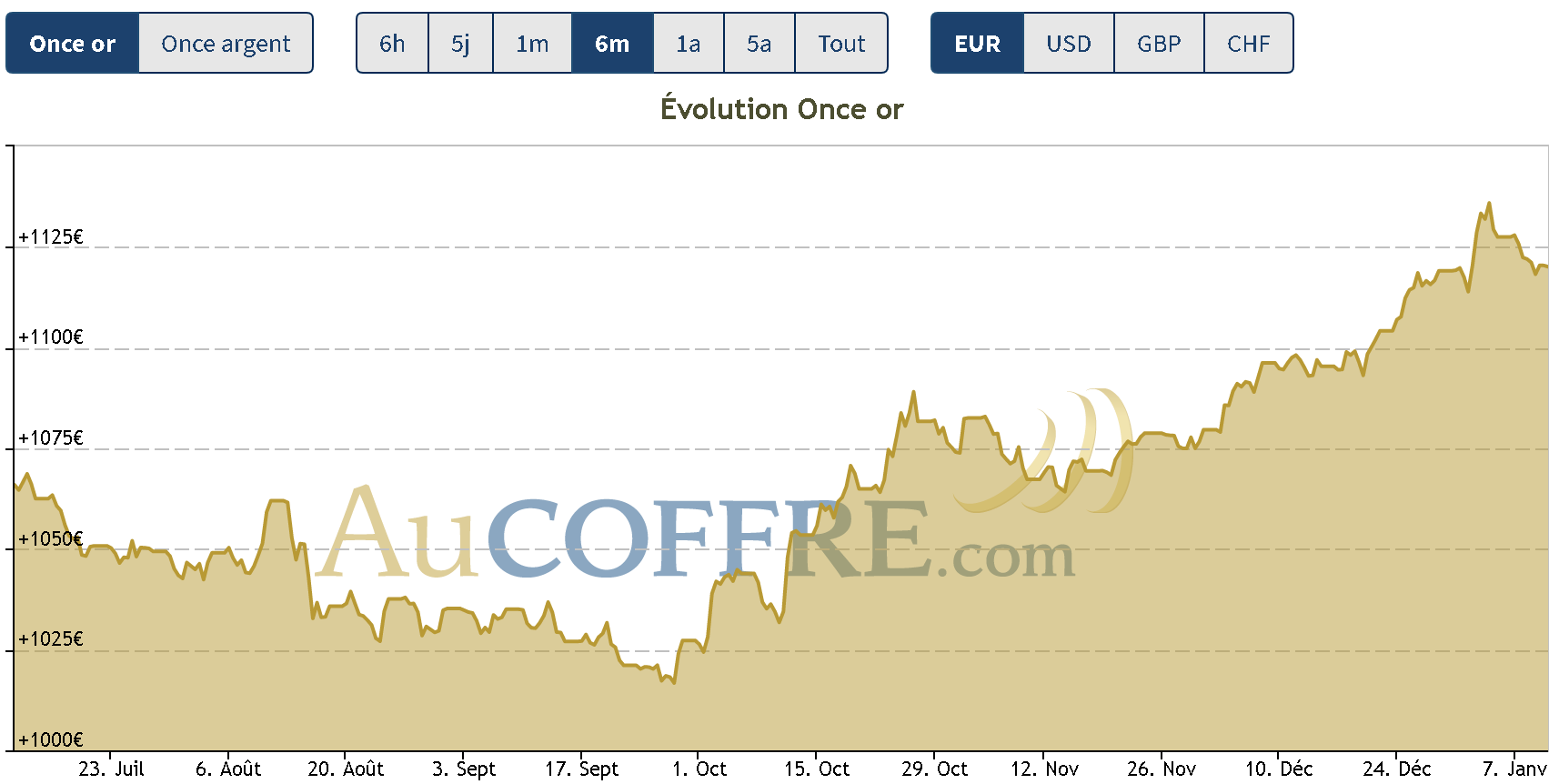

Cours de l’or en euro et en dollar (c) Cotation AuCOFFRE.com

Autre conséquence inédite de cette aversion au risque dominante : le dollar repart à la hausse avec l’or. Actuellement, le levier de l’or n’est pas le billet vert mais le risque géopolitique. Les cours de l’or mais aussi du pétrole bondissent après les frappes américaines en Syrie.

Faut-il s’intéresser à l’or aujourd’hui ?

L’interview de Philip Haddon, de la société de gestion de fonds Schroders, est un plaidoyer pour l’or. La première raison d’investir dans l’or est se prémunir de l’inflation (dont une hausse est à prévoir compte tenu des programmes d’assouplissement quantitatifs). La deuxième est la dette : “L’environnement reste positif pour les investissements en or. Dans ce contexte, le poids historique de la dette mondiale ne s’est pas volatilisé comme par magie, et la croissance mondiale reste donc particulièrement sensible à toute hausse réelle de taux et au coût du service de la dette”, précise-t-il. Et enfin, il est intéressant d’investir dans l’or pour diversifier son épargne, qui plus est avec un actif tangible. : “Les alternatives de diversification liquides et tangibles sont limitées, ce qui rend l’or et tous les investissements aurifères uniques et utiles pour de nombreux investisseurs”.

Les néo-banques représenteront bientôt 15 à 20% du marché

Le blog de la MAIF a publié un dossier très intéressant sur la révolution numérique dans le domaine des services bancaires. Depuis 2008, les crises successives, financières et économiques, ont modifié le comportement des consommateurs vis-à-vis de la gestion de leur argent. Dans cet article, je dressais déjà le constat de l’évolution des modes de paiement des Français, sur la base de notre sondage OpinionWay sur la fin de l’argent liquide.

L’article de la MAIF fait un excellent retour sur les moyens de paiement, le chèque, une “exception française”, la dématérialisation de la relation et l’évolution de l’épargne, avec la baisse des taux de rendement.

Parmi ces mutations, on observe l’émergence des “néo banques” (Carrefour Banque avec le compte C-Zam, Orange Bank, Compte Nickel qui vient de se faire racheter par BNP Paribas, VeraCash…). Selon le fondateur de la société Hugues Le Bret, ces “néo banques” représenteront bientôt 15 à 20% du marché.

0 commentaires