Après l’ouragan Brexit, l’or occupe une place centrale dans l’actualité économique qui joue pleinement son rôle de protecteur face aux turbulences économiques et financières. L’or, mais aussi les minières, sont les seuls à tirer leur épingle du jeu sur les marchés. Les achats d’or par les banques centrales, en hausse depuis 2010, devraient continuer d’accélérer en 2016.

Brexit et conséquences à court terme

Je ne suis pas devin et nul ne peut se prononcer sur les conséquences à long terme du Brexit. Mais à court terme, les conséquences sont déjà là. Des sites grand public comme 20 Minutes évoquent les périls auxquels doivent déjà faire face les banques européennes : “L’avenir risque de se révéler plus compliqué pour les établissements basés à la City ayant des clients dans le reste de l’Union européenne. Jusqu’ici, ils possèdent un passeport européen leur permettant d’accéder au marché continental sans restriction. Mais la sortie de l’UE les privera de ce précieux sésame et pourrait les contraindre à chercher une solution de repli”.

Et tous les clients des banques qui ont choisi d’installer leur siège européen à Londres sont concernés.

Vu qu’un cinquième de l’activité bancaire mondiale est réalisée à Londres (selon Standard and Poor’s), il n’y a aucune surprise à ce que les actions bancaires soient malmenées sur les marchés mondiaux.

Lundi, les agences de notation Standard and Poor’s et Fitch qui prédisent un «ralentissement brutal» de la croissance dans le pays, ont dégradé la note de la dette du pays, qui perd son triple A dans la foulée.

Autre conséquence du Brexit, le fait que l’ABE (ou EBA, Autorité bancaire européenne), pilier de la régulation financière en Europe, continue de siéger à Londres est un non sens. Bref, le rééquilibrage va prendre du temps.

L’or, valeur refuge ad vitam

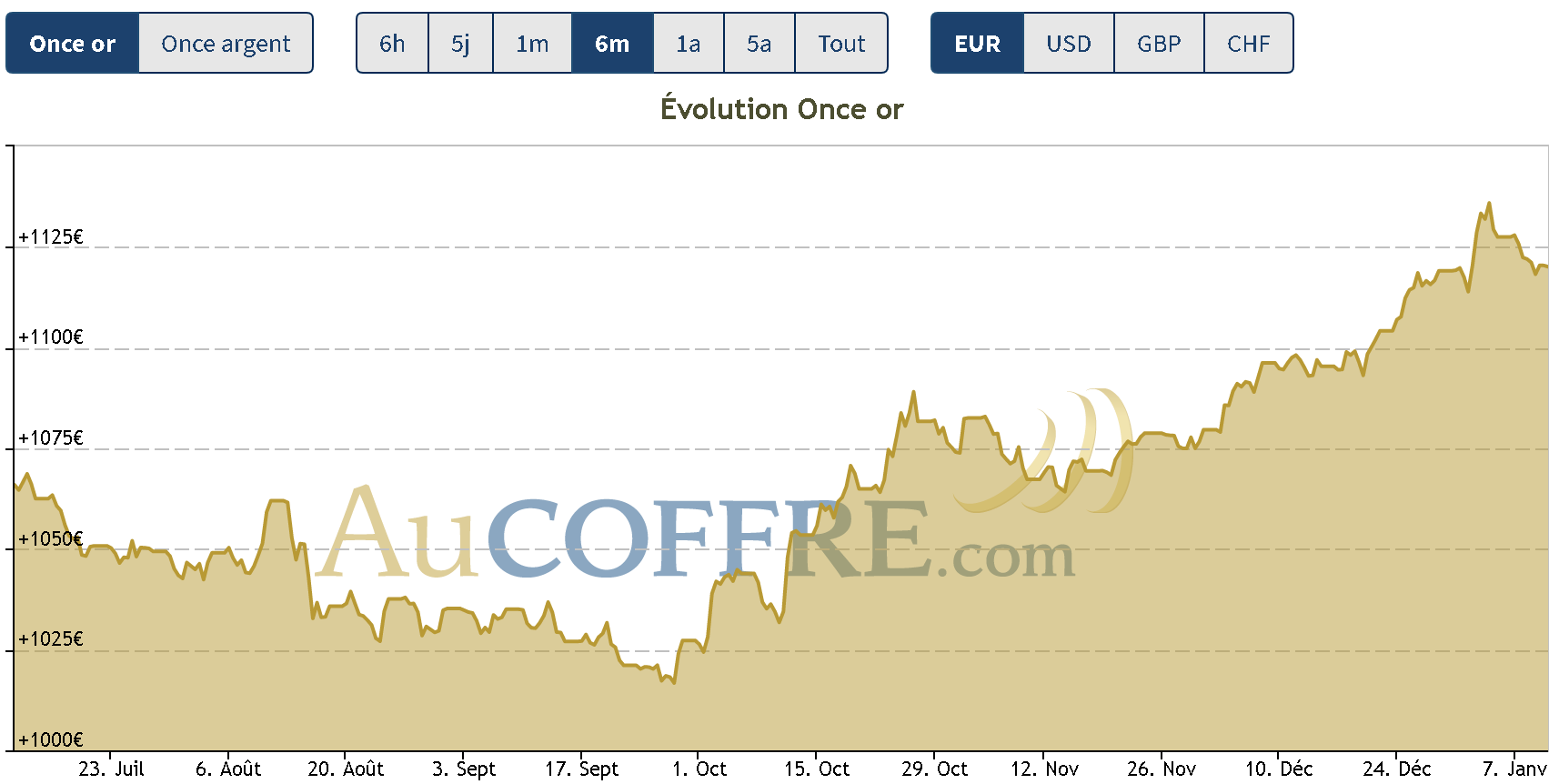

L’autre conséquence immédiate et durable du Brexit, c’est la hausse du cours de l’once d’or qui a franchi la barre des 1200€ lundi dernier et des 1340$ vendredi 24 juin. Le référendum britannique a ouvert la brèche sur l’incertitude mondiale.

Le rayonnement mondial du Royaume-Uni est tel que l’impact de sa sortie de l’Union Européenne ne peut qu’être en conséquence.

En réalité, l’or ne retrouve pas son statut de valeur refuge, car il l’a toujours, c’est l’un de ses fondamentaux. Ce qui a changé, c’est que les investisseurs s’en sont rappelé et qu’ils semblent cette fois envisager les conséquences à long terme. Ils cherchent un refuge contre les turbulences financières et contre celles d’un assouplissement supplémentaire de la part des grandes banques centrales et de la Fed. Au Royaume-Uni, l’investissement dans les lingots a été boosté par le résultat du référendum nous apprend le site australien watoday.com.

Nous sommes typiquement dans le cas de l’assurance incendie que les assurés sont contents d’avoir souscrit alors que leur maison brûle.

Les minières britanniques en profitent aussi !

Après l’ouragan Brexit et la débandade des actions bancaires européennes, seules les valeurs minières britanniques sortent du lot. Car “même s’il n’y a pas de production minière aurifère, ni manufacture fabriquant des lingots d’or sur le sol britannique, l’or reste toute de même un élément qui pèse sur la balance du commerce britannique. En effet la Grande-Bretagne reste paradoxalement le centre de stockage et le négociant mondial pour l’or des grossistes. Il s’agit du 4ème plus important importateur d’or au monde et le 2nd exportateur !” (zonebourse.com).

Si les actions dans les mines peuvent présenter une bonne opportunité pour les investisseurs, je rappelle que les risques sont les mêmes que pour toute action boursière, avec un fort risque de volatilité, quand ce n’est pas de faillite. N’oublions pas que beaucoup de mines sont en ce moment dans le “rouge”.

Les banques centrales acheteuses nettes d’or

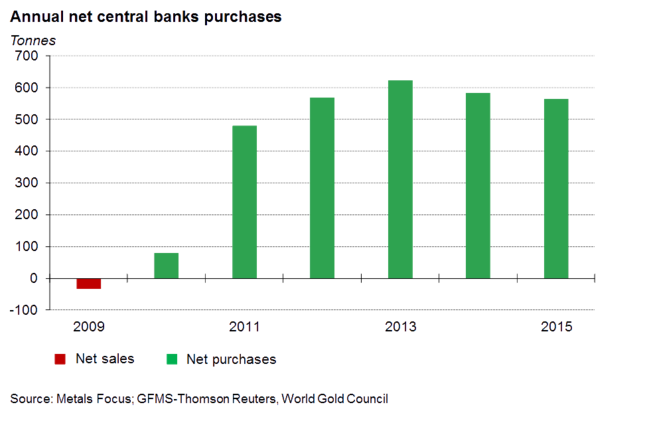

Le Forum officiel des Institutions monétaires et financières (l’OMFIF) a publié une enquête globale sur l’investissement qui révèle que les achats nets d’or par les banques centrales accélèrent.

Selon le sondage réalisé auprès des investisseurs publics mondiaux, l’or tend à réassumer un rôle monétaire plus central. En raison des faibles taux d’intérêt et négatifs, l’augmentation de la perception du risque pays, et le renforcement de l’ incertitude géopolitique (récemment accentué par le Brexit), l’or est à nouveau perçu par les banques centrales comme un investissement privilégié. En 2015, elles ont rajouté 566 tonnes de “relique barbare” dans leurs coffres…

0 commentaires