Vous étiez en vacances sur Mars depuis un an et vous ne comprenez pas pourquoi le monde se porte visiblement plus mal aujourd’hui. Petit retour sur les enchaînement de la crise. Proposé par une note de conjoncture de l’INSEE.

La crise financière s’est auto-entretenue et propagée dans un contexte de défiance généralisée.

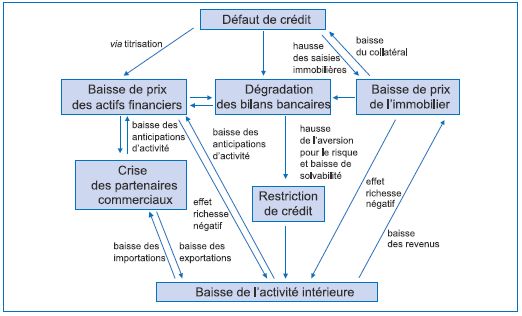

Bien qu’elle ait paru initialement ne concerner que le marché des subprimes aux États-Unis, la crise s’est progressivement propagée à l’ensemble des marchés financiers et à l’économie « réelle » à travers un certain nombre de mécanismes.

Les défaillances des emprunteurs américains ont créé une baisse auto-entretenue des prix de l’immobilier. En effet, lorsque la dette d’un ménage américain est supérieure à la valeur de son bien immobilier, il a la possibilité d’annuler le remboursement de sa dette et de se faire saisir sa résidence, qui est alors mise en vente par le créancier. Ce mécanisme, en augmentant la quantité de biens immobiliers mis en vente, a entraîné à la baisse les prix de l’immobilier et accru le nombre de ménages arrêtant de rembourser leur dette, entretenant ainsi une spirale baissière. Les défauts sur les crédits immobiliers et les procédures de saisie se sont ainsi multipliés aux États-Unis.

La crise financière s’est progressivement répandue à l’ensemble des marchés financiers, en commençant par les États-Unis. Les primes de risque, c’est-à-dire le supplément de rémunération demandé par les prêteurs pour couvrir le risque de défaut, ont augmenté sur les produits issus de la titrisation, reflétant la révision à la hausse des probabilités de défaut et une moindre appétence pour le risque. Le manque de transparence, lié à la multiplication des intermédiaires entre le prêteur et l’emprunteur, a rapidement provoqué une crise de confiance : ne pouvant discriminer avec certitude entre les bons et les mauvais actifs, les agents économiques se sont détournés de classes entières d’actifs. Notamment, les titres adossés aux prêts immobiliers dont l’évaluation était jugée trop incertaine n’ont plus trouvé d’acheteur.

La comptabilisation des actifs à la valeur de marché (à l’exception de ceux explicitement acquis pour être conservés jusqu’à échéance) a contraint les banques à enregistrer immédiatement la chute de leur valeur. À partir de l’été 2007, les banques ont donc dû passer chaque trimestre dans leurs comptes des dépréciations d’actifs. Or les banques sont tenues de respecter des ratios dits « prudentiels » (ou

ratios de solvabilité), définis par une part minimale de capitaux propres relativement à leurs actifs auxquels on donne un poids d’autant plus fort que le risque associé est élevé, conformément aux critères dits « de Bâle ». En outre, le recours des banques à des sociétés intermédiaires leur avait permis de contourner cette réglementation en excluant certains actifs de leur bilan. Mais comme la perte de

valeur des actifs menaçait la survie de ces intermédiaires, les banques ont été contraintes de les réintégrer dans leur propre bilan, le détériorant d’autant. Afin de rétablir les ratios prudentiels, les banques ont vendu une part de leurs actifs,

tout en procédant à des augmentations de capital, accroissant ainsi l’offre de titres et entretenant la chute des marchés.

L’existence de ces intermédiaires étant source d’opacité et d’incertitude, un climat de défiance s’est alors installé entre les banques qui se sont notamment mises à refuser de s’échanger des liquidités entre elles. En témoignent notamment les écarts importants et persistants entre les taux directeurs et les taux d’intérêt interbancaires.

Le caractère mondial de la crise est un de ses traits les plus distinctifs, la majorité des pays étant affectés. Les crédits subprimes existent principalement aux États-Unis (et, sous des formes plus ou moins atténuées, dans quelques autres pays comme le Royaume-Uni) et les prêts ont été surtout le fait d’établissements américains. Cette crise s’est toutefois rapidement propagée à la fois du fait de l’interdépendance des institutions financières, de la titrisation qui permettait aux investisseurs d’accéder aux marchés immobiliers étrangers, et de la réévaluation

du prix du risque. La baisse du prix des actifs risqués aux États-Unis a affecté les banques européennes qui détenaient de tels actifs, diminuant leur demande et alimentant la chute des bourses européennes. À la suite des États-Unis, les marchés interbancaires en Europe ont donc été touchés par la crise de confiance.

D’autres actifs ont à l’inverse connu un regain de faveur, lié à la plus grande prudence des investisseurs. Cette prudence a notamment entraîné un report vers les marchés obligataires publics, les investisseurs préférant investir dans les obligations publiques, réputées plus sûres (phénomène dénommé « fuite vers la qualité »).

Les banques ont eu des difficultés à assurer l’équilibre de leur bilan, notamment au travers des opérations de refinancement qu’elles effectuent entre elles ou avec la banque centrale. Les banques centrales ont alors dû intervenir de façon massive et répétée dès l’été 2007. Elles ont réagi en augmentant les quantités de liquidités prêtées aux banques et en baissant les taux d’intérêt directeurs, les deux

actions étant parfois conduites simultanément.

Après une période de relative stabilisation courant 2008, les tensions sur les marchés financiers se sont à nouveau aggravées en septembre 2008 avec notamment la faillite de la banque d’investissement Lehman Brothers. Ses créanciers se sont retrouvés en difficulté. Les fonds d’investissement détenant, directement ou indirectement, des titres de Lehman Brothers, se sont retrouvés en manque de liquidités

et ont dû vendre des actifs, notamment des actions, pour rembourser leurs clients, alimentant ainsi les chutes des cours. En outre, Lehman Brothers étant connue comme contrepartie pour de nombreux contrats de gré à gré, le risque qu’un dénouement non ordonné de ces contrats mette à leur tour en danger les institutions financières concernées a paralysé les marchés interbancaires. La faillite de cette banque de premier plan a également conduit les investisseurs à revoir à la hausse les probabilités de défaut des autres banques, comme l’a révélé la hausse des écarts de taux entre les prêts interbancaires et les prêts accordés aux États.

Le regain d’aversion au risque a alors entraîné de nouvelles tensions sur les marchés actions et interbancaires mondiaux. Si les plans rapidement mis en oeuvre aux États-Unis et en Europe et l’action des banques centrales ont permis de diminuer significativement les tensions sur les marchés interbancaires dans les semaines suivantes, les marchés actions sont toutefois restés très instables depuis. Aux États-Unis, l’indice composite des prix d’actions Standard & Poor’s de décembre 2008 a ainsi accusé sa troisième plus forte chute depuis 1872, après les épisodes de 1932 et de 1938. Source : INSEE

0 commentaires