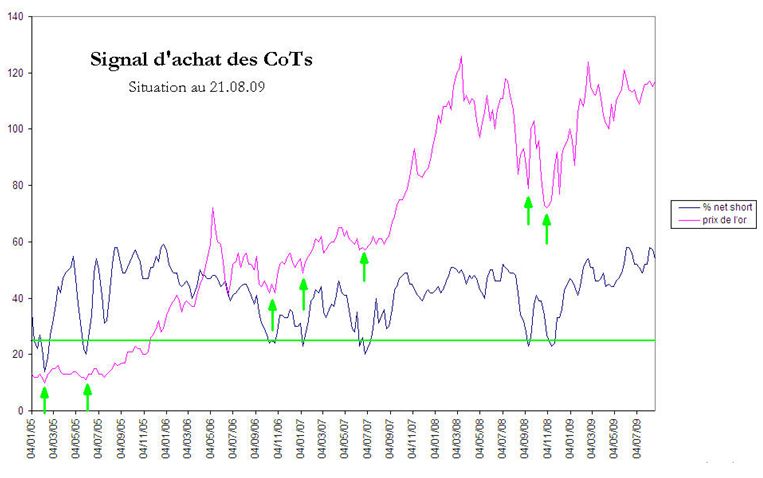

Dans le dernier suivi du mois d’avril, je m’attendais à recevoir un dernier signal d’achat par les CoTs d’ici la fin du mois d’août, conjointement avec la formation d’un dernier creux autour de $900. Le prix de l’or a effectué le mouvement attendu (poursuite de la consolidation latérale avec soutien de la moyenne mobile à 65 semaines), mais le signal d’achat par les CoTs ne nous est pas parvenu. Au contraire, les commerciaux ont massivement augmenté leurs positions vendeuses net, comme au mois d’août de l’année dernière.

Sachant ce qui s’est passé ensuite, nous pourrions voir le cours de l’or faire un dernier pic de baisse, durant lequel les commerciaux en profiteraient pour prendre leurs bénéfices (ce qui enverrait un signal d’achat sur notre indicateur). La différence est que cette fois, nous n’avons pas les 3 banques américaines qui occupent la majorité des positions vendeuses net chez les commerciaux, et que, de ce fait, le risque est moins élevé que l’année dernière. En août 2008, la concentration de trois banques américaines (dont HSBC et JP Morgan) parmi ces postions vendeuses net trahissait très probablement l’anticipation par des initiés de ce qui allait se passer ensuite (faillite de Lehman Brothers, « deleveraging », liquidation des matières premières,…).

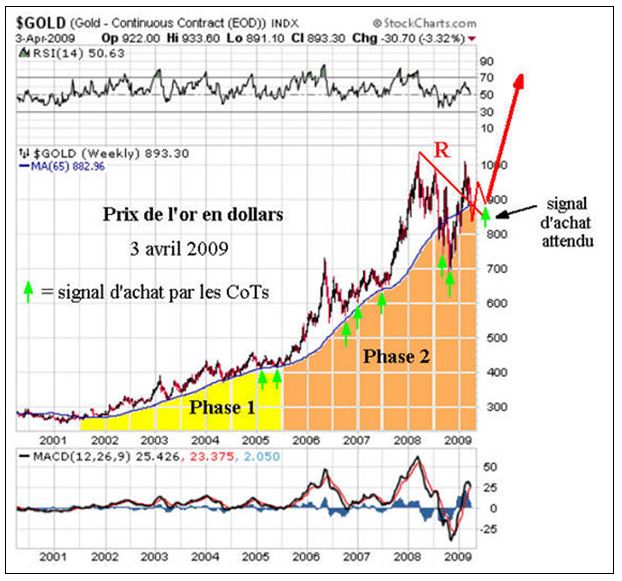

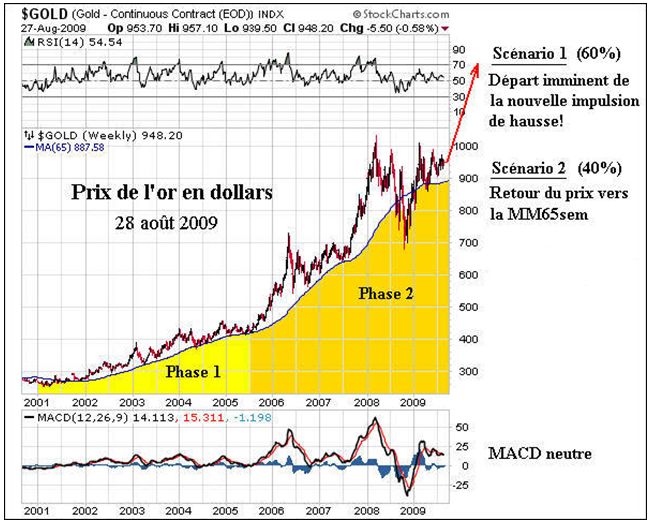

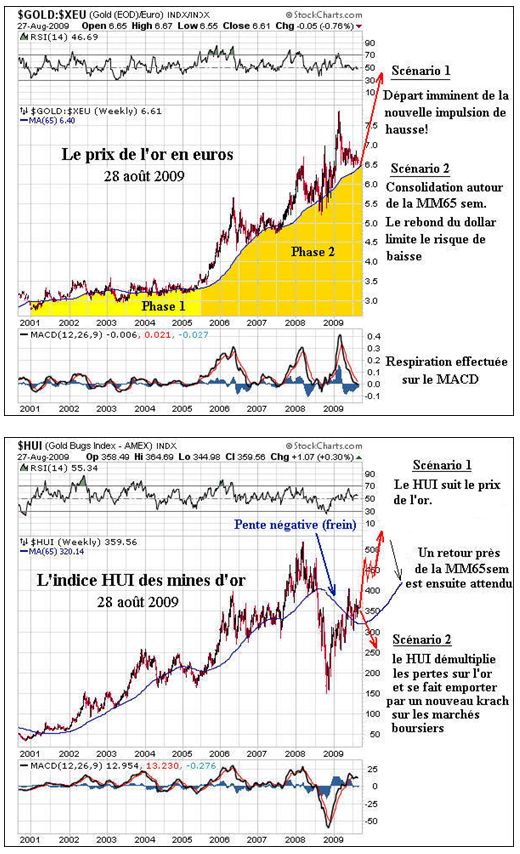

Quoiqu’il en soit, je pense qu’il faut désormais envisager un second scénario pour l’or, même si mon analyse du marché penche pour une nouvelle impulsion de hausse imminente sur l’or.

Scénario 1 (je donne 60% de probabilités) : le mouvement de hausse actuel sur l’or se poursuit et la cassure des $1030 ouvre la voie à $1250 minimum, comme anticipé dans le dernier suivi du mois d’avril.

Scénario 2 (je donne 40% de probabilités) : l’or ne parvient pas à se hisser au-dessus de $1030 et rechute avec les marchés boursiers cet automne. Objectif la moyenne mobile à 65 semaines, vers les $888, voire un peu plus bas en cas de nouvel épisode de « deleveraging » conduisant à une panique sur les marchés. La consolidation serait plus longue, mais conduirait, plus tard, à une impulsion de hausse plus puissante.

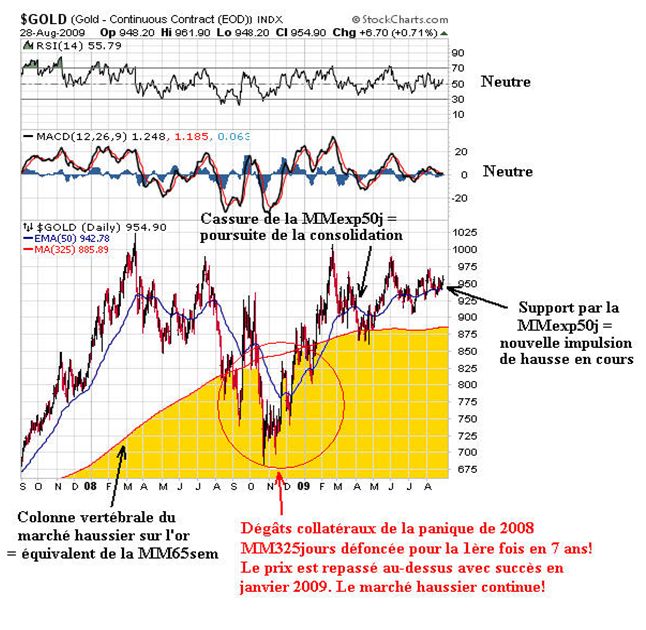

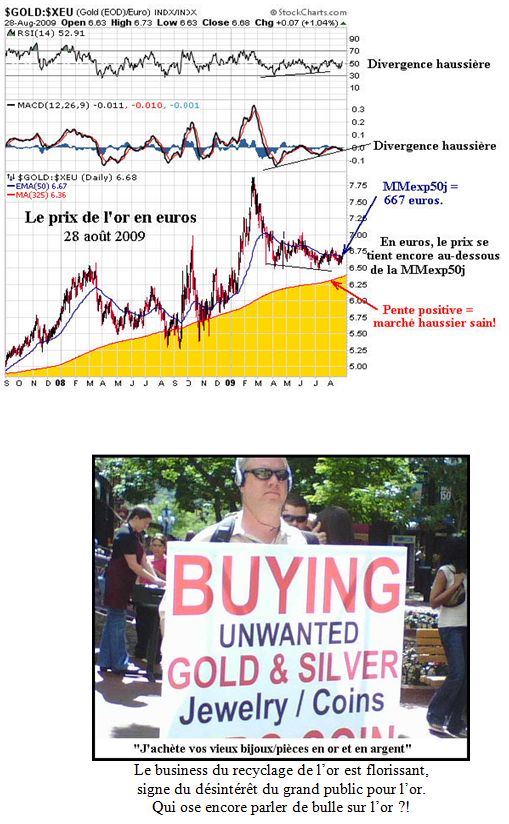

Tant que le prix de l’or reste au-dessus de sa moyenne mobile exponentielle à 50 jours, la probabilité du scénario 1 reste plus élevée que la probabilité du scénario 2. Et ceci, autant en dollars qu’en euros.

En effet, la moyenne mobile exponentielle à 50 jours (MMexp50j) est le support clé pour toute impulsion de hausse en phase 2 du marché haussier sur l’or. Rappelons que la phase 2 est celle où le marché haussier de l’or est visible dans toutes les monnaies, et durant laquelle les institutionnels commencent à entrer dans le marché, mais sans la participation du grand public.

Impulsion de hausse 2005-2006 et support par la MMexp50j

Impulsion de hausse 2007-2008 et support par la MMexp50j

On observe que de légers débordements au-dessous de la moyenne mobile sont tolérés tant que la clôture de séance ne défonce pas la moyenne mobile plus de 1,5%.

Ainsi, le 1er juin 2006, le cours de l’or défonçait la MMexp50j de 3% en termes d’euros et signalait la fin de l’impulsion de hausse. Le 19 mars 2008, le cours de l’or défonçait la MMexp50j de 3,2% en termes d’euros et signalait la fin de l’impulsion de hausse. La cassure était confirmée le lendemain en termes de dollars.

Notons que les deux impulsions de hausse précédentes ont débuté autour du 1er septembre, et étaient espacées de deux ans. Si l’historique se répète, nous serions, avec une précision et une régularité étonnante, au tout début de la 3ème impulsion de hausse, et elle pourrait durer jusqu’au printemps 2010.

Ci-dessous, les graphiques du prix de l’or en dollars et en euros, avec la MMexp50j en bleu.

En dollars, l’impulsion de hausse semble s’amorcer, tandis qu’en euros nous n’avons pas encore de confirmation. Un dernier contact avec la MM325jours (l’équivalent de la MM65sem) n’est pas exclu et pourrait envoyer le signal d’achat sur les CoTs que nous attendions. C’est la raison pour laquelle je garde 40% de probabilités pour le scénario 2. A mesure que le support par la MMexp50j sera validé, les probabilités pour le scénario 2 diminueront en conséquence.

Graphiques de long terme et prévisions

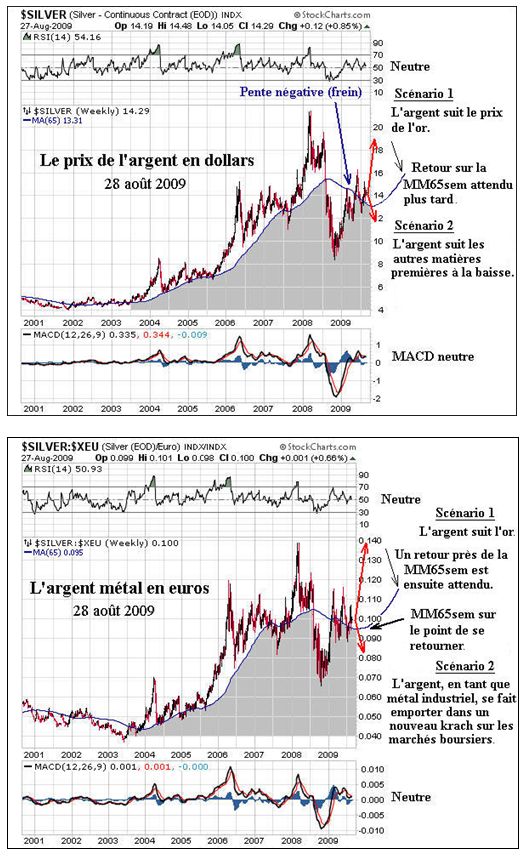

• La première constatation est que tous les prix étudiés dans les graphiques ci-dessus se tiennent au-dessus de leur « colonne vertébrale » (la moyenne mobile de long terme à 65 semaines = MM65sem), et que, de ce fait, personne ne peut affirmer aujourd’hui que ces marchés haussiers sont terminés !

• Dans le cas de l’argent métal en termes de dollars et d’euros, ainsi que dans le cas des mines d’or, la pente de la MM65sem est négative, ce qui laisse toujours un voyant rouge allumé. Pour ces marchés-là, la prochaine impulsion de hausse sera « freinée » par le retard de la MM65sem, qui devra dans un premier temps s’incurver, et ensuite rattraper son retard sur le prix. Comme le prix finit toujours par revenir à sa MM65sem, nous ne pouvons en conséquence viser un objectif de prix trop élevé pour cette impulsion de hausse potentielle, que ce soit pour l’argent métal ou les mines d’or. En effet, le prix ne peut pas s’éloigner trop de sa MM65sem, au cours d’une impulsion de hausse, sans finir par corriger violemment à sa rencontre. Je vise par conséquent $18-$20 pour l’argent métal et 500 à 600 points pour le HUI.

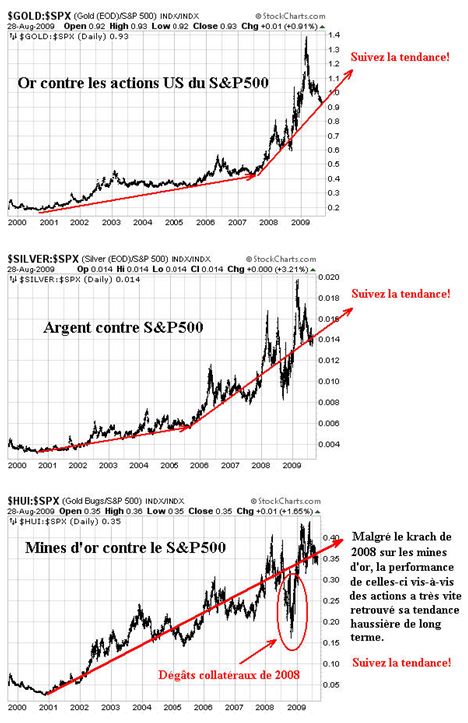

Un coup d’œil aux forces relatives de l’or, de l’argent et des mines d’or contre les actions américaines du S&P500 nous montre que la performance de l’or, de l’argent et des mines d’or fait toujours mieux que la performance des actions, depuis le début de ce supercycle sur l’or (2001).

Article écrit par Léonard Sartoni

Léonard Sartoni est l’auteur du livre « référence » : 2008-2015 : pourquoi l’or va battre la performance des actions et des obligations et comment vous pouvez en profiter

Ce premier guide en langue française sur le marché de l’or ne pouvait être écrit que par un investisseur à temps plein sur ce marché. Léonard Sartoni vit en Suisse de ses investissements dans ce domaine. La richesse de son expérience et de ses connaissances difficilement condensée dans ces 200 pages vous éclairera sur un univers méconnu autant qu’attractif sur un plan financier. » le dernier grand marché haussier de l’or remonte aux années 70. Depuis, aux yeux du grand public, ce métal précieux est tombé aux oubliettes. Il est temps de le redécouvrir car une nouvelle heure de gloire est » dans les tuyaux » ! «

Léonard Sartoni parraine AuCOFFRE.com, la première plateforme d’achat, vente et don de pièces d’or avec garde en coffres bancaires.

Bonsoir, ce la nouvelle de ce fin de semaine.

Le FMI va vendre 400 tonnes d`or.

Quelle est votre avis sur l`évolution du prix de l`or sur le marché?

Merci pour votre réponse