Une anomalie notoire du marché de l’or et de l’argent existe depuis juillet 2008 sur le COMEX (marché des contrats à terme de New York). Il s’agit de positions vendeuses colossales sur l’or et l’argent de la part de deux ou trois grandes banques US. Les lignes qui suivent sont le résumé du travail d’Adrian Douglas de www.marketforceanalysis.com

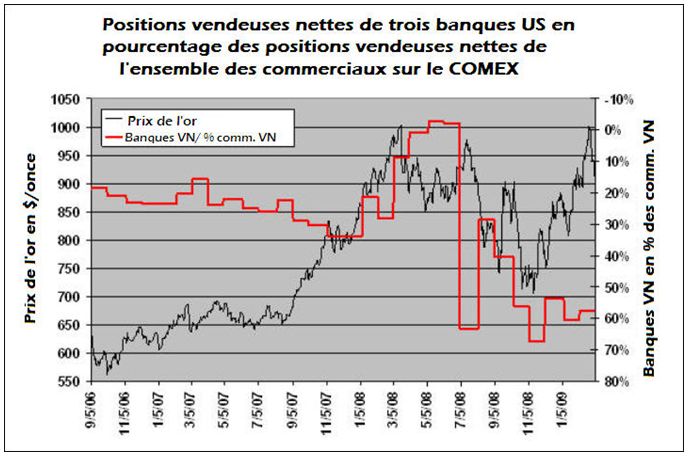

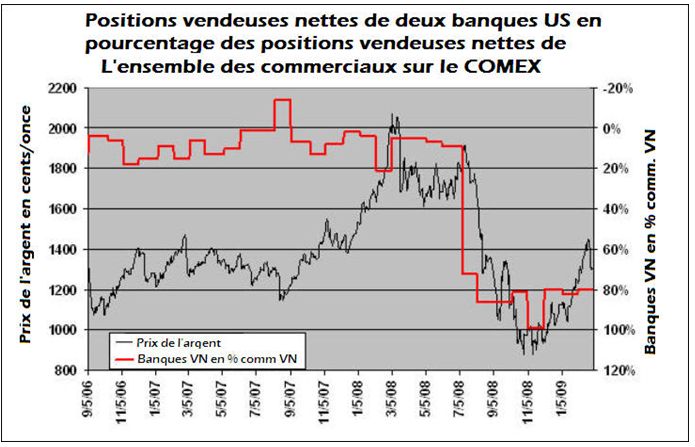

Le graphique ci-dessus nous montre l’importance des positions vendeuses nettes de 3 banques US sur le marché des contrats à terme (COMEX) de New York, pour l’or. Le graphique suivant nous montre la même situation pour le marché de l’argent, mais avec les positions de seulement deux grandes banques US. La situation est encore pire !

Stupeur! En novembre 2008, deux banques US (Anonymes selon la législation du COMEX) représentaient 99% des positions vendeuses nettes des commerciaux sur l’argent. Ces deux banques contrôlaient donc quasiment l’entier des positions vendeuses nettes des commerciaux, et leurs contrats de vente représentaient 25% de la production mondiale annuelle d’argent!

Une plainte a été déposée pour tentative de manipulation du marché. Toujours en cours…

Ce qui est sidérant, c’est de constater que les 3 banques qui vendent l’or et l’argent à découvert ont pris des positions massives dès le début de la crise en juillet 2008, et qu’elles n’ont pas réduit leurs positions malgré la hausse du prix de l’or et de l’argent, comme si elles tentaient sciemment de freiner la hausse du prix de l’or et de l’argent coûte que coûte, au moins jusqu’à la date fatidique du G20!

A mon avis, leur but est clairement de convaincre les investisseurs que l’or ne peut pas offrir un refuge intéressant pour leurs capitaux, et donc qu’il vaut mieux rester dans l’obligataire. Il sera intéressant de voir comment ces banques vont gérer ces positions vendeuses anormalement élevées dans les semaines à venir. Il est probable qu’ils profitent du retour des beaux jours sur les marchés boursiers pour s’en délester progressivement, ce qui devrait produire un rebond du prix de l’or.

Selon Adrian Douglas, J.P. Morgan et HSBC font partie de ces trois banques. Ce qui est plus inquiétant, c’est qu’elles sont aussi les dépositaires des ETFs GLD et SLV sur l’or et l’argent. Se servent-elles de leurs stocks pour shorter le marché? Ce serait une pratique qui pourrait très mal se terminer pour les banques en question en cas de ruée sur l’or physique et de défaut sur le COMEX !

Article écrit par Léonard Sartoni (extrait de son Suivi n°19 – en format PDF sur LORetLARGENT.info)

Léonard Sartoni est l’auteur du livre « référence » : 2008-2015 : pourquoi l’or va battre la performance des actions et des obligations et comment vous pouvez en profiter

Ce premier guide en langue française sur le marché de l’or ne pouvait être écrit que par un investisseur à temps plein sur ce marché. Léonard Sartoni vit en Suisse de ses investissements dans ce domaine. La richesse de son expérience et de ses connaissances difficilement condensée dans ces 200 pages vous éclairera sur un univers méconnu autant qu’attractif sur un plan financier. » le dernier grand marché haussier de l’or remonte aux années 70. Depuis, aux yeux du grand public, ce métal précieux est tombé aux oubliettes. Il est temps de le redécouvrir car une nouvelle heure de gloire est » dans les tuyaux » ! «

Léonard Sartoni parraine AuCOFFRE.com, la plateforme d’achat, vente et don de pièces d’or avec garde en coffres bancaires.

sujet déjà débattu en février ici https://blog.crottaz-finance.ch/?p=1415

et je vois que cela ne s’améliore pas….