Tout ce que vous avez toujours voulu savoir sur l’or sans jamais oser le demander est dans le livre de Nicolas Perrin, « Investir sur le marché de l’or » (Editions Franel 2013). Comme l’explique Piero San Giorgio dans cette vidéo, l’ouvrage couvre tous les aspects de l’or, de la nature du métal précieux à l’entrée sur le marché, au risque de bulle, à la fiscalité… Nous en avons profité pour interviewer Nicolas Perrin sur l’or, aujourd’hui.

Loretlargent.info – Quel est votre parcours en quelques mots, et qu’est-ce qui vous a donné le « virus de l’or » ?

Nicolas Perrin – J’ai 29 ans et je suis originaire d’un petit village dauphinois. Curieux de beaucoup de choses sans pour autant avoir de domaine de prédilection, j’ai d’abord effectué un parcours généraliste avec une Hypokhâgne au Lycée du Parc de Lyon, avant d’intégrer l’IEP de Strasbourg puis le Collège d’Europe de Varsovie. Comme beaucoup de monde, je me suis intéressé de plus près à l’économie et aux placements suite à la chute de Lehman Brothers. L’information délivrée par les media traditionnels ne me donnant pas satisfaction, je me suis alors tourné vers un certain nombre de sources d’information alternatives (recensées en annexe de mon livre) qui m’ont permis de « sortir le nez du guidon ». Ces lectures m’ont amenées à effectuer mes premiers achats de métaux précieux en 2009 et à terminer mes études en me spécialisant dans le conseil en gestion de patrimoine.

Loretlargent.info – C’est très à contre-courant de publier un livre sur l’investissement sur le marché de l’or à un moment où l’or a subi une baisse assez drastique depuis avril. Qu’est-ce qui vous a poussé à publier ce livre maintenant ?

Nicolas Perrin – A l’époque où j’ai effectué mes premiers achats de métaux, les réponses auxquelles j’avais abouties concernant un certain nombre de questions étaient tout sauf limpides. Pour prendre quelques exemples concrets : l’or est-il toujours une monnaie comme le martèlent les tenants de l’école autrichienne d’Economie, ou bien est-il devenu un actif financier comme les autres dont le cours évolue au gré de la confrontation de l’offre et de la demande ? Pourquoi la littérature scientifique ne parvient-elle pas à modéliser les facteurs fondamentaux du cours de l’or ? Est-il avéré que la détention de métal jaune protège les patrimoines des méfaits de l’inflation ? Comment réagir face aux craintes suscitées par le risque de réquisition ?… Ces questions – fondamentales du point de vue de l’épargnant – ne sont pas sans susciter des réponses très divergentes selon les commentateurs.

J’ai donc souhaité mettre les choses noir sur blanc afin d’y voir plus clair. Cette démarche, qui m’a occupé à plein temps entre octobre 2012 et mars 2013, a abouti à un livre de 240 pages. Je me suis efforcé, au fil des neuf chapitres qui composent cet ouvrage, de couvrir aussi largement que possible les questions relatives au métal jaune, en présentant les arguments des uns et des autres. Je me suis évidemment permis de prendre parti sur certaines questions, mais l’état d’esprit qui a gouverné la rédaction de ce livre a été de porter à la connaissance du lecteur tous les éléments en ma possession de manière à lui permettre de se forger lui-même sa propre opinion. Les lecteurs du blog L’Or et l’Argent désireux d’en savoir plus sur le contenu de mon ouvrage pourront se reporter au plan détaillé disponible ici.

La sortie de mon livre tombe effectivement à un moment de déprime pour les métaux précieux. Je suis néanmoins convaincu que les évènements qui nous attendent amèneront les épargnants à soucier de la protection de leur épargne. J’espère que ce livre leur permettra alors de cerner les vertus de l’or physique et qu’il constituera un guide leur permettant d’acheter les meilleurs produits auprès des meilleurs négociants.

Loretlargent.info – Pensez-vous que l’or remontera en 2014 ? Quels sont les facteurs qui peuvent y contribuer ?

Nicolas Perrin – Je n’ai pas de boule de cristal et je ne prétends pas connaître le planning de l’évolution des marchés.

Ce que j’observe, c’est que la baisse intervenue depuis avril s’est produite alors que les fondamentaux macroéconomiques sur lesquels s’était construite la hausse de l’or se sont exacerbés. Pour vous donner quelques chiffres concrets, l’endettement des pays de l’OCDE est passé de 75% à 105% de leur PIB, le déficit de ces mêmes pays a quant à lui bondi de 3,5% à 5,5% de leur PIB, l’effet de levier des banques « too big to fail » a fortement augmenté, les bilans de la Fed et de la BCE se sont très significativement détériorés suite à la prise en pension de montagnes d’actifs « pourris », les pays de l’OCDE ont vu leur taux de croissance chuter en moyenne de 0,5% à -0,1% alors que leur niveau de chômage passait dans le même temps de 5,9% à 8%. Pour ne rien gâcher, guerre des changes et guerre des monnaies perdurent suite à la mise à mort du système monétaire international organisé, entérinée au début des années 1970. Last but not least, Ben Bernanke a annoncé lors de la réunion du FOMC du 18 septembre que la Fed continuera finalement d’injecter 85 milliards de dollars par mois sur les marchés (soit l’équivalent d’un New Deal par mois, comme l’explique Nicolas Doze), confortant dans leur thèse ceux qui pensent que les politiques monétaires expansionnistes sont désormais irréversibles.

L’analyse technique aboutissant à des conclusions pessimistes quant à l’évolution des cours de l’or et de l’argent, faut-il pour autant en conclure que le moment est venu de vendre son métal physique ?

Si vous êtes positionnés sur l’or et l’argent pour jouer des mouvements de court/moyen terme, suivez le conseil de Pierre Leconte qui suggère de « cesser de traiter l’or et aussi l’argent-métal sur la base de leurs “fondamentaux” plutôt haussiers, mais [de] le faire en fonction de leurs paramètres techniques actuels baissiers jusqu’à ce qu’ils atteignent leurs coûts de production et qu’à partir de ce moment-là ils remontent mécaniquement sous l’effet d’une demande alors devenue très supérieure à l’offre ».

Si vous détenez des métaux précieux pour vous prémunir de risques majeurs à plus long terme, ce n’est certainement pas le moment de vous en séparer. Ce qui s’est passé au cours du premier semestre à Chypre pour sauver le système bancaire et plus récemment en Pologne pour pérenniser la dette publique ne sont que des avants goûts de ce qui nous attend. Or, ce n’est pas lorsque l’on constate que le niveau d’eau monte dans la cale du navire qu’il convient de vendre sa bouée de sauvetage ! Néanmoins, il faut être conscient du fait qu’une position longue en métal précieux gérée passivement ne sera pas rémunératrice tant que les marchés n’auront pas intégré le risque d’insolvabilité, ce qui peut se produire aussi bien en 2013 qu’en 2014 ou en 2015. Le piège baissier dans lequel nous nous situons actuellement est susceptible de durer. C’est en cela que l’or physique doit être considéré avant tout comme une assurance patrimoniale. J’invite les lecteurs désireux de creuser ce sujet à regarder cette web conférence de Charles Sannat (en particulier à partir de 31’).

Loretlargent.info – Le shutdown aux Etats-Unis est-il un avant-goût de ce qui nous attend en Europe ?

Nicolas Perrin – Il faut bien différencier deux choses : le shutdown, l’absence de vote du budget et le problème de la dette fédérale.

Les Etats-Unis sont devenus très difficiles à gouverner du fait de la fracture qui oppose la culture politique démocrate et la culture politique républicaine quant au rôle de l’Etat, d’où le fait qu’ils ne parviennent pas à se mettre d’accord sur le budget.

Pour ce qui est de la France, je vois mal un tel problème se produire, tant le PS et l’UMP ont des positions semblables sur le plan des grandes questions politiques (atlantisme, abandon des prérogatives constitutives de la souveraineté nationale dans le cadre d’une intégration européenne toujours plus poussée, acharnement thérapeutique de l’euro, navigation à vue en allant toujours plus loin dans le triptyque dépenser/imposer/ interdire – méthode qui a pourtant amplement eu le temps de faire la preuve de son inconséquence –, et immigrationnisme). Plutôt que blanc bonnet / bonnet blanc, ce serait plutôt « un bonnet pour deux », pour reprendre l’expression de Bruno Bertez. Peu de risques qu’il y ait des problèmes pour voter un budget, donc. Et quand bien même le PS et l’UMP s’opposeraient sur le sujet, Nicolas Doze rappelle qu’« En France, quand ça ne marche pas, on fait des collectifs budgétaires, on ne fait pas de government shutdown. Il y a eu 15 collectifs budgétaires sous Nicolas Sarkozy en seulement 5 ans. Et puis aussi, le Parlement porte les textes que le gouvernement ne veut pas assumer. Un sujet gênant ? On va faire porter le sujet par un député qui fait une proposition de loi, ce qui évite globalement au gouvernement de faire un projet de loi. Voilà comment ça marche, la démocratie. »

A l’échelon supérieur, il y a la question de la supervision de Bruxelles sur les budgets nationaux qui concerne tous les Etats membres de la Zone euro. Deux éléments doivent ici être considérés pour répondre à votre question. Tout d’abord, les Etats membres de la Zone euro accepteront-ils d’aller plus loin dans la gouvernance budgétaire européenne ? Le « two-pack » (deux règlements entrés en vigueur le 30 mai 2013, « troisième volet du renforcement de la coordination des politiques économiques et budgétaires après le « six pack » (cinq règlements et une directive) réformant le Pacte de stabilité, entré en vigueur en décembre 2011, et le Traité sur la stabilité, la coordination et la gouvernance (TSCG), qui s’applique depuis janvier 2013 » – source) n’octroie à la Commission européenne qu’un droit de regard sur les projets de budgets nationaux, que l’exécutif européen ne dispose pas d’un droit de veto. Jusqu’à aujourd’hui, en matière budgétaire, la Commission européenne a favorisé la prévention et la temporisation sur les sanctions financières mais, dotée d’un pouvoir de veto, ferait-elle preuve d’une telle clémence ?

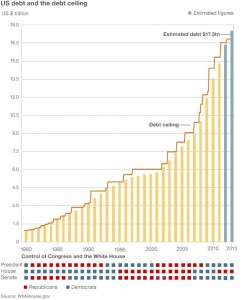

Vient ensuite la question de la dette souveraine. Aux Etats-Unis, il y a un plafond à la dette fédérale. En l’absence d’accord au Congrès avant le 17 octobre pour relever ce plafond, les Etats-Unis n’auraient plus suffisamment de trésorerie pour honorer leurs échéances de remboursement de crédit d’ici la fin du mois. Il y aurait donc défaut de paiement sur la dette fédérale. Si les Etats-Unis ont déjà connu des shutdowns par le passé, la situation est aujourd’hui différente car ils sont dans une situation d’hyper-endettement et le gouvernement doit désormais compter avec le Tea Party.

Cette situation, qui a donc vocation à se répéter, ne constitue pas néanmoins un problème pour les États-Unis du fait que ce qu’ils doivent à l’étranger, « ils le lui paient, tout au moins en partie, avec des dollars qu’il ne tient qu’à eux d’émettre », comme l’expliquait le Président de Gaulle lors de sa conférence de presse du Palais de l’Élysée du 4 février 1965.

Tout cela a de très fortes chances de très mal se terminer mais force est de constater que les marchés baignent dans une confiance absolue. Évidemment, la plupart des intervenants sont conscients du fait que les cours ne sont pas reliés à des fondamentaux solides, mais on joue la hausse en naviguant à vue.

Loretlargent.info – Pensez-vous que l’or peut revenir dans le circuit monétaire et si oui sous quelle forme ?

Nicolas Perrin – Je ne suis pas un spécialiste du système monétaire international. Ce problème est complexe puisqu’il s’agit de trouver un système permettant d’échapper aux rigidités de l’étalon-or tout en interdisant au pouvoir politique de biaiser le jeu en tombant dans le capitalisme de connivence, ie l’antichambre du renflouement des « too big to fail », du social-clientélisme et, in fine, de la dérive budgétaire. Sur ce sujet, je renvoie vos lecteurs aux articles de Charles Gave qui a produit un certain nombre de papiers très intéressants sur le sujet (voir notamment ici et là).

Ce que je constate, c’est que la politique monétaire des Etats-Unis commence à fortement embarrasser leurs créanciers, au premier rang desquels se trouve la Chine. Tant que les pays exportateurs veulent bien de votre dette, tout va bien. Mais s’ils doutent de votre capacité à les rembourser dans une monnaie qui n’a pas vocation à devenir une monnaie de singe, il me semble logique qu’ils œuvrent à la mise en place d’une solution qui leur permette d’échapper à votre monnaie. Or, vu le nombre d’articles parus ces derniers jours avec un titre du style « La Chine exhorte les Etats-Unis à éviter le défaut sur leurs dettes », il me semble que les Chinois sont plus que jamais pris entre deux feux, vu qu’il ne serait pas dans leur intérêt financier de contribuer à la chute des cours des bons du Trésor en soldant leurs presque 1300 milliards de dollars d’emprunts d’Etat américains. Ce dimanche, on apprenait par un article du Monde.fr que l’agence d’information officielle Chine nouvelle (Xinhua) a affiché le commentaire suivant sur son site : « Alors que les hommes politiques américains [échouent à] trouver un accord viable pour refaire fonctionner normalement les institutions politiques dont ils sont si fiers, c’est peut-être le bon moment pour une planète abasourdie de commencer à envisager la construction d’un monde désaméricanisé », et le media d’Etat d’évoquer notamment la création d’une « nouvelle devise de réserve » pour remplacer le dollar.

C’est donc LE facteur qui pourrait accélérer la mise en place de projets visant à concurrencer le dollar en tant que monnaie de transaction pour les échanges internationaux, puis comme monnaie de réserve mondiale. Si les projets en discussion entre les BRICS vont prendre du temps à aboutir à des réalisations d’envergure (Jacques Sapir déclarait récemment que l’aboutissement du « fonds de 100 milliards russo-chinois censé être l’embryon d’une nouvelle monnaie de réserve » n’est « pas crédible avant 5-10 ans »), il me semble que c’est néanmoins la direction que l’on prend. Tant les déclarations que les actes des dirigeants chinois m’incitent à penser qu’ils se préparent une « sortie par l’or », pour reprendre l’expression chère à Simone Wapler. Les lignes suivantes sont extraites de mon livre : « Toutes les composantes de l’économie chinoise sont donc mobilisées en vue de l’accroissement du stock d’or national : la banque centrale, qui concentre ses achats pendant les phases de correction ; les entreprises, qui rachètent des mines situées à l’étranger ; et la population, qui est encouragée à acheter de l’or et de l’argent. » Comme si cela ne suffisait pas, on apprenait il y a quelques jours par une dépêche Reuters que la Banque populaire de Chine a publié un projet dans lequel elle propose plusieurs mesures visant à permettre un accroissement du nombre d’entreprises autorisées à faire de l’import-export d’or physique et à permettre aux personnes privées de rapporter de l’étranger vers la Chine jusqu’à 200 grammes d’or sans être obligé de le déclarer, ni de payer de taxes.

Pendant ce temps-là, la France envisage de relever la taxe forfaitaire sur les métaux précieux de 8 à 12% dans le but de favoriser les importations en France d’œuvres d’art en provenance de l’étranger, ce qui réjouira certainement le top 0,1% de la population qui profite pleinement des politiques menées par nos dirigeants UMPS, comme permet de le vérifier ce graphique réalisé par l’excellent Olivier Berruyer. Difficile dans un tel contexte de ne pas être nostalgique des qualités de visionnaire du général de Gaulle et de la défense acharnée de l’intérêt national dont il a fait preuve toute sa vie durant dans la plus totale abnégation.

Loretlargent.info – En quelques mots, pourquoi l’or est-il toujours un placement d’avenir ?

Nicolas Perrin – Dès lors que l’on n’anticipe pas un retour à une croissance économique saine (pas à crédit) et soutenue, l’or constitue aujourd’hui de mon point de vue une assurance patrimoniale indispensable. Pour ce qui me concerne, je songerai à vendre mes métaux précieux le jour où l’on aura résolu nos problèmes de dettes ainsi que nos problèmes monétaires et que les taux d’intérêt réels seront revenus à un niveau assez élevé pour rémunérer correctement mon épargne.

Loretlargent.info – Pensez-vous qu’il y a une véritable appétence des Français pour l’or ?

Nicolas Perrin – La France, certainement du fait de son vieux fond paysan, est l’un des pays qui a un taux d’épargne parmi les plus élevé au monde (on se situe à un niveau supérieur à 15%). Quand vous discutez avec les gens, vous voyiez qu’ils aiment les actifs tangibles. Cela se vérifie dans la répartition du patrimoine des français : en 2011, l’immobilier représentait 66%, l’épargne longue 22,4% et les autres formes d’épargne, 11,6%. Néanmoins, il est à noter qu’aucune étude de l’INSEE ne traite de l’or des Français, pas même la dernière mouture de son étude sur les revenus et le patrimoine des ménages… On ne dispose pas non plus d’estimation concernant la bijouterie. On estime néanmoins que les Français détiennent le troisième plus gros bas de laine en or au monde (derrière les Américains et les Indiens) avec au bas mot 3000 tonnes d’or, dont deux tiers en pièces et un tiers en lingots.

On parle donc d’un stock considérable qui s’est constitué au fil des générations. Néanmoins, je pense que la place qu’occupent les métaux précieux dans l’imaginaire collectif français a tendance à s’effriter avec le temps, alors qu’elle lui résiste bien mieux en Asie. Comme on ne peut pas compter en Occident sur l’Etat pour perpétuer la tradition de l’épargne en métaux précieux (à la différence de ce qui se pratique en Chine), il revient à chacun de faire ce qui est en son pouvoir pour préserver la connaissance des vertus de l’or et de l’argent.

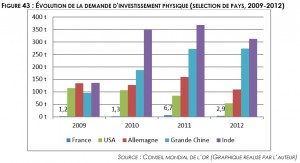

Pour vous donner quelques chiffres concrets, l’épargnant français semblait s’être réveillé en 2011 avec plus de 6 tonnes achetées, mais la demande hexagonale a diminué de plus de moitié l’année suivante. Ci-dessous, un graphique extrait de mon livre qui permettra à vos lecteurs de constater ce que représente la demande d’investissement française par rapport à d’autres pays.

Loretlargent.info – Enfin, quel conseil de placement donneriez-vous à un Français qui dispose d’un capital de 20 000 € et qui souhaiterait en sécuriser une partie et réaliser quelques profits avec l’autre ?

Nicolas Perrin – Un des grands principes du conseil en gestion de patrimoine repose sur le fait que chaque personne faisant l’objet d’une situation particulière (en fonction de son âge, de sa situation familiale, de son patrimoine, de ses revenus, de ses niveaux d’épargne et d’endettement ainsi que de ses objectifs et de ses besoins, et évidemment en fonction de l’horizon de placement), il n’y a pas de place pour les préconisations génériques. Par ailleurs, tout dépendra également de la vision de la situation économique de la personne concernée.

Dans l’absolu, je pense néanmoins qu’il faut réfléchir en termes de classes d’actifs et qu’il faut d’une manière générale se renforcer en actifs réels détenus en dehors du système financier lors des situations de crise, avec évidemment des métaux précieux physiques. Rien ne vous interdit néanmoins de vous positionner sur des fonds d’investissement orientés énergie, agriculture, bois & forets ou immobilier, par exemple dans le cadre d’un contrat d’assurance vie luxembourgeois qui jouit des règles de protection de l’épargnant parmi les plus élevées d’Europe. J’en détaillerai les vertus dans un prochain article sur Protection & Rendements.

Mes remerciements à Delphine Lalande et à l’équipe de L’Or et l’Argent pour m’avoir permis de m’exprimer sur ce blog.

0 commentaires