Et si on utilisait la monnaie autrement que pour payer un bien, un service ? Comme la récompense d’un comportement par exemple ? Cela paraît complètement fou, incongru ! Pourtant, des chercheurs proposent d’appliquer l’innovation au champ des monnaies. C’est que nous fait découvrir Jean-Michel Cornu, spécialiste des monnaies locales, dans son ouvrage « La monnaie, et après ? ».

Les 3 fonctions classiques d’une monnaie

Depuis Aristote, le rôle des monnaies n’a guère évolué. Il tourne autour de 3 fonctions :

– Intermédiaire dans les échanges : l’argent est une valeur symbolique qui permet de décaler dans le temps le moment entre la vente et l’achat, alors que le troc repose sur un échange simultané. On vend puis on achète plus tard.

– Réserve de valeur : la monnaie permet d’investir pour créer de la valeur a posteriori, en achetant d’abord un bien et en le vendant après. C’est la naissance de la dette que nous allons solder à un moment. Le problème inhérent à cette fonction de réserve de valeur est qu’entre la valeur actuelle du bien acheté et sa valeur potentielle, il peut y avoir une grande différence.

A cause des politiques monétaires très accommodantes menées dans le monde entier (Etats-Unis, Europe, Japon…), la monnaie, produite en masse, est sans cesse dévaluée. La monnaie ne remplit donc pas son rôle de réserve de valeur.

– Unité de compte : mais une unité de compte mobile ! Contrairement à un étalon comme le mètre par exemple, l’unité de compte de la monnaie bouge, il est donc très difficile de mesure les choses avec. Depuis la fin de l’étalon or en 1971, le régime de taux de change flottants est instauré, les monnaies s’ajustent entre elles, leur valeur est définie en fonction de l’offre et de la demande sur les marchés. Le terme d’unité n’est pas adapté au terme de monnaie.

On attribue aussi parfois à la monnaie la fonction de « pouvoir libératoire » (ou « extincteur de dettes »).

La monnaie jalousement gardée par les banques

Les arcanes de la monnaie, son rôle et ses fonctions sont jalousement gardées par les banques qui détiennent ainsi les pleins pouvoirs sur leur quantité, leur valeur, leur stock, la quantité de monnaie que vous êtes en droit de posséder, de dépenser, à quel rythme…

Ce sont également les banques qui gèrent les monnaies nationales, les seules légales pour payer les taxes et les impôts. Autre problème soulevé par ces devises d’Etat, c’est le risque d’effondrement monétaire (comme ce fut le cas en Russie fin 2015).

De l’innovation monétaire aux monnaies complémentaires

Mais avec l’avènement des nouvelles technologies, il est possible de créer sa propre monnaie, de la soustraire au contrôle absolu des banques et même de lui conférer d’autres rôles, comme par exemple favoriser des échanges et induire des comportements.

Le groupe de travail sur l’innovation monétaire de la FING (Fondation internet nouvelle génération) a longuement réfléchi aux différents usages qui pouvaient être fait d’une monnaie, en tentant d’élargir le champ des possibles.

Les monnaies complémentaires font partie des pistes d’innovation monétaire. Il en existerait environ 5000, contre 150 devises nationales. De par leur nature, leur structure, leur mode d’émission… Ces monnaies proposent de nouvelles pistes comme favoriser le développement économique d’un territoire, le lien social, un comportement en particulier…

Ces monnaies n’ont pas pour vocation de remplacer les monnaies nationales, mais de les compléter, à un niveau plus local, sans passer par la case spéculation.

En réglant un achat, un service ou une dette en monnaie locale, on peut favoriser le tissu économique de sa ville, créer du lien social au sein d’une communauté avec l’échange de services, et même favoriser un comportement particulier. Par exemple, l’utilisation d’une monnaie complémentaire peut permettre d’induire un comportement écoresponsable, favoriser la solidarité avec les seniors, fidéliser des clients…

Avec ces nouvelles monnaies, on peut largement dépasser le rôle d’intermédiaire des échanges.

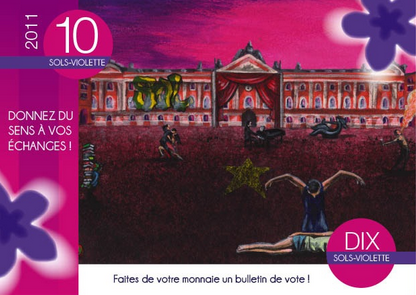

Les exemples ne manquent pas, que ce soit avec le Sol Violette en France ou le Palmas de Porto Alegre au Brésil. La population démunie des favelas n’ayant pas accès à la monnaie qui permet d’acheter des biens partout dans le monde, la monnaie complémentaire de nécessité leur permet d’acheter et de vendre au niveau local.

0 commentaires