Si vous possédez de l’or physique, vous vous êtes sans doute déjà posé la question : « dois-je conserver ce métal en vue de le transmettre à mes descendants ? » Réponse dans le billet conclusif de ce feuilleton rédigé par un ancien conseiller en gestion de patrimoine indépendant.

Récapitulons-nous. A très long terme, il n’y a pas photo. Dans un monde régit par la « loi d’airain de la monnaie », l’or permet de transférer du pouvoir d’achat dans le temps. La valeur plancher d’une once d’or sera toujours plus élevée que celle d’une monnaie fiduciaire qui aura fini par rejoindre ses consœurs au cimetière des monnaies papier.

Cependant, la réflexion ne doit pas s’arrêter là. Il faut également se demander quel pouvoir d’achat l’épargne en or physique a historiquement permis de transférer dans le temps, et comparer avec ce qu’ont permis de faire les autres classes d’actifs. Car il n’y a pas que l’or dans la vie : il y a toutes les autres classes d’actifs, aussi !

Quels constats peut-on tirer au sujet du métal jaune dans une perspective patrimoniale transgénérationnelle ?

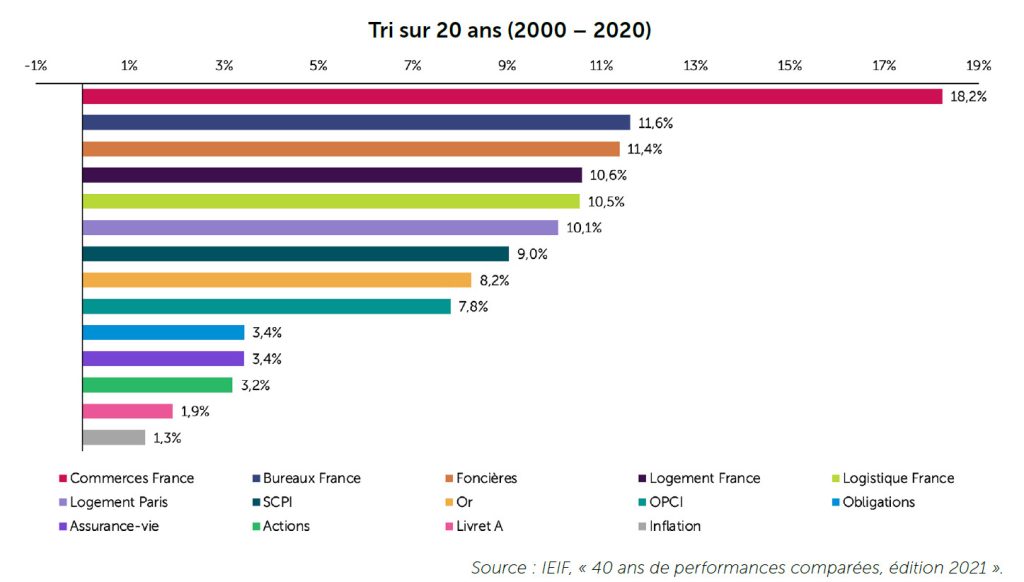

Cash, bourse, immobilier… : historiquement, l’or n’a pas été le meilleur investissement transgénérationnel (FR)

Du seul point de vue de la performance financière, d’autres classes d’actifs ont en effet constitué de bien meilleurs placements générationnels.

A long terme, l’or a une mauvaise performance relative, voire absolue. Il ne brille que durant les périodes de crise, comme je l’ai expliqué dans cette vidéo. Pour ce qui est du XXe siècle, l’or n’a en fait brillé en termes réels que pendant les périodes de crise : la grande dépression des années 30, la stagflation des années 70, et avec l’avènement des politiques monétaires laxistes depuis le début des années 2000. En dehors de ces périodes-là, l’or a sous-performé vis-à-vis des autres classes d’actifs et n’a même pas permis de préserver son pouvoir d’achat. De 1900 à 1920 il en perdait, idem depuis le début de la Seconde guerre mondiale jusqu’à la fin des années 1960, et de 1980 à la fin des années 1990.

Cours de l’once d’or en monnaie constante, c’est-à-dire ajusté à l’inflation ($, 1720 – décembre 2022)

Au vu de ces chiffres, il me semble difficile d’affirmer que l’or physique ait jusqu’à présent été le meilleur placement de garde, que ce soit pour l’épargnant français ou américain.

Investissement en 2022 : passer à l’achat sur l’or physique … ou le vendre ? (un avis)

Est-ce à dire que l’or que vous avez en votre possession a vocation à être cédé à court ou moyen terme, voire qu’il est urgent de le vendre puisque l’once n’a toujours pas repris son sommet du 8 mars 2022 à 1 870 €, lequel lui avait permis d’enregistrer 689% de performance depuis le plus bas du 5 août 1999 à 237 € ?

Après tout, on pourrait se dire que ces deux décennies dorées ont permis à l’or d’enregistrer une performance bien supérieure à ses habitudes et que son cours stagnant depuis près de 9 mois, il est temps de passer à autre chose car à le conserver trop longtemps, sa performance moyenne annuelle pourrait finir par rejoindre celle des placements monétaires et obligataires…

Ce n’est pas du tout mon opinion.

Les lingots d’or ne brillent que durant les périodes de crise… oui, et alors ?

Pour reprendre une expression chérie par Charles Gave, nous vivons « des temps intéressants », au sens de la vieille malédiction chinoise. Pour résumer la situation dans laquelle nous nous trouvons, je dirai que dans la deuxième moitié des années 2000, le couple maudit gouvernements lâches et dépensiers + banques centrales complaisantes (pour dire les choses poliment) a définitivement acté la fuite en avant dans une très périlleuse expérience monétaire. « Ils ont brûlé les vaisseaux » comme dit Bruno Bertez. Plus aucun retour en arrière ne semble possible : nous sommes sans doute partis pour un voyage dont nous ne reviendrons jamais, et qui se terminera probablement par la destruction de notre monnaie.

Voilà pourquoi si je considère que le métal jaune ne brille en termes réels que durant les périodes de crise et qu’il s’est en cela avéré un mauvais placement transgénérationnel par le passé, je conserve tout de même mon or car je suis convaincu que la Crise (celle dont il faut écrire le nom avec un C majuscule, et dont les crises ne sont que des étapes intermédiaires) est loin d’être terminée.

Ceci posé, à quoi pouvons-vous nous attendre sur le front de l’or ?

A titre personnel, je me retrouve dans les analyses et les pronostics de Ronald Stöferle et Mark Valek (S&V), les auteurs de rapport annuel In Gold We Trust.

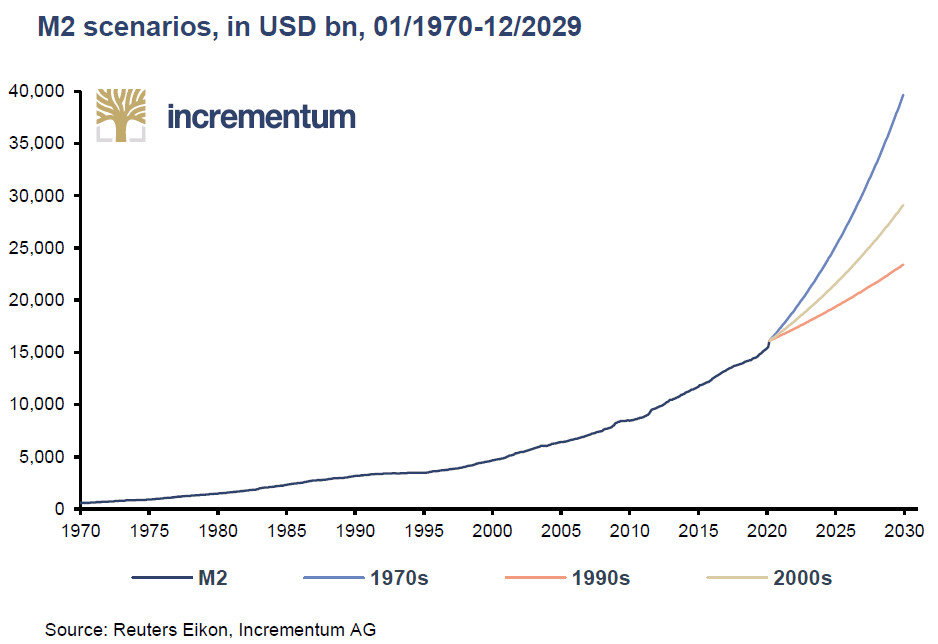

Dans l’édition 2020 de leur rapport, S&V nous ont présenté le modèle d’évaluation du cours de l’or qu’ils ont développé chez Incrementum. Ce modèle prend en compte 2 paramètres, à savoir l’évolution de la masse monétaire et le ratio de couverture implicite de cette masse monétaire par le stock d’or de la Fed.

3 scénarios d’évolution de M2 aux Etats-Unis (janvier 1970 – décembre 2029)

A partir de là, les deux Autrichiens ont retenu 3 scénarios en matière d’évolution de la masse monétaire au cours de la décennie à venir, et ils ont affecté à chacun une probabilité.

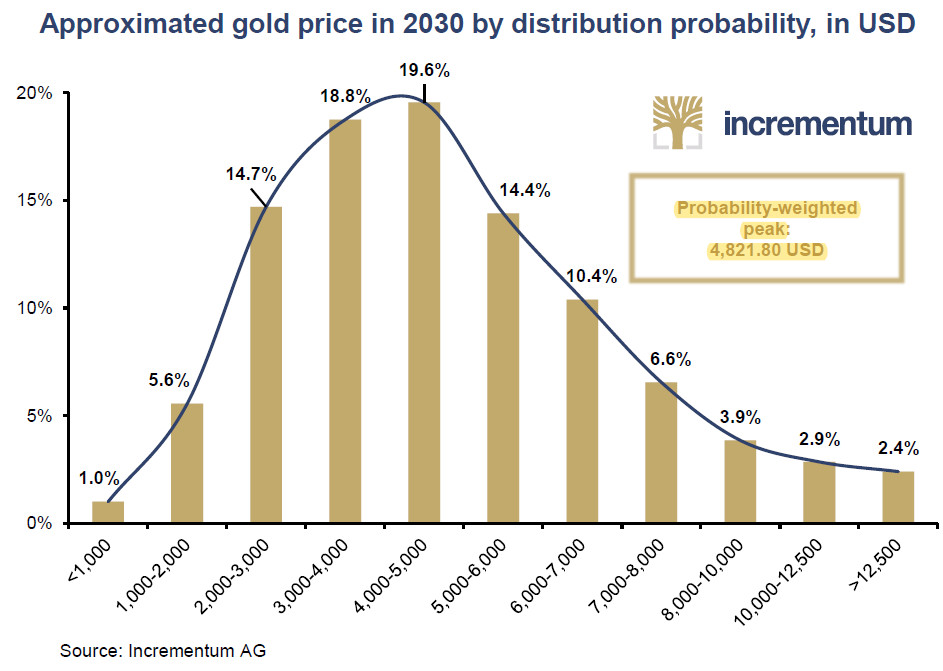

Ensuite, pour chacun des 3 scénarios de croissance de la masse monétaire, S&V ont modélisé une fonction de distribution basée sur les données historiques. C’est ce qui les amène à anticiper un cours de l’or entre 4 800 $ et 8 900 $ à horizon décembre 2029, avec « des prix nettement plus élevés » qui semblent « bien plus probables que des prix plus bas », compte tenu du fait que de la distribution est clairement biaisée vers la droite.

Cours approximatif de l’or en 2030 selon la probabilité de distribution, en $

Et S&V d’ajouter que si la masse monétaire devait suivre le même rythme de croissance dans les 10 ans à venir que cela a été le cas dans les années 1970, alors « un cours de l’or autour de 8 900 $ [serait] réaliste d’ici 2030. »

Quoi qu’il en soit, les deux Autrichiens sont convaincus que « Compte tenu du concours de circonstances uniques, […] les années 2020 entreront dans l’histoire de l’investissement comme une décennie dorée. »

Et s’il s’avère que S&V ont raison (je fais partie de ceux qui partagent cette opinion), alors le métal jaune aura été une classe d’actif « durable », « transgénérationnelle », une classe d’actifs de garde depuis le début des années 2000, ce qui constituera une exception à la lumière de l’histoire financière. Cette anomalie statistique sera le reflet de la couardise de nos dirigeants politiques et de l’hybris dont sont emprunts nos banquiers centraux.

Ce n’est pas tout.

Non seulement l’or pourrait continuer de briller dans l’absolu, mais également relativement aux autres classes d’actifs.

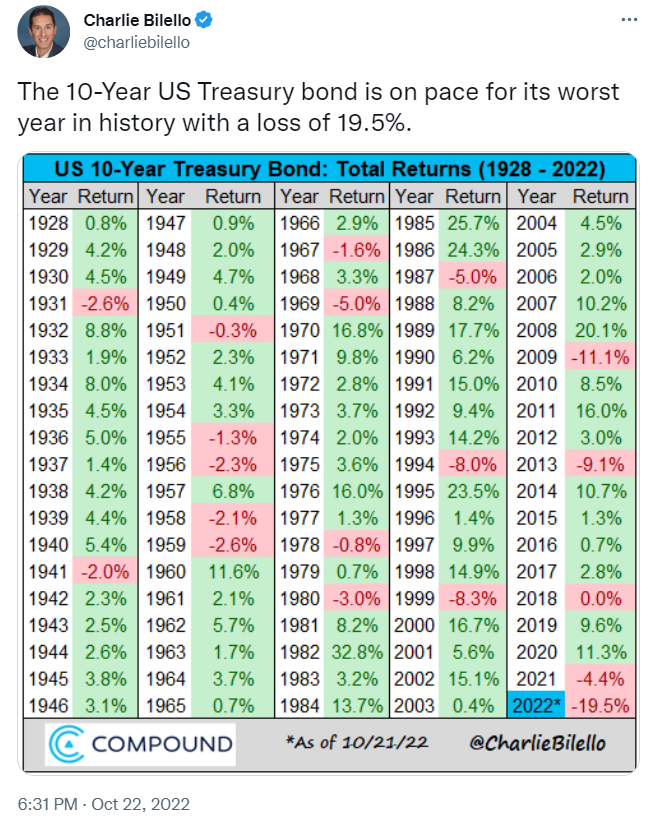

Votre argent : l’or et la mort du portefeuille 60/40

Comme vous le savez, S&V verraient bien les obligations céder leur sceptre à l’or avec « le grand retour de l’inflation ». Ce pronostic développé dans leur rapport IGWT 2021 reste à confirmer mais ce qui est sûr, c’est que l’année 2022 a été le théâtre de la plus grande baisse de l’histoire récente du marché obligataire, alors que le métal jaune a fait preuve d’une résistance remarquable.

22 octobre 2022 : « Les obligations du Trésor américain à 10 ans sont en passe de connaître la pire année de leur histoire, avec une perte de 19,5 %. »

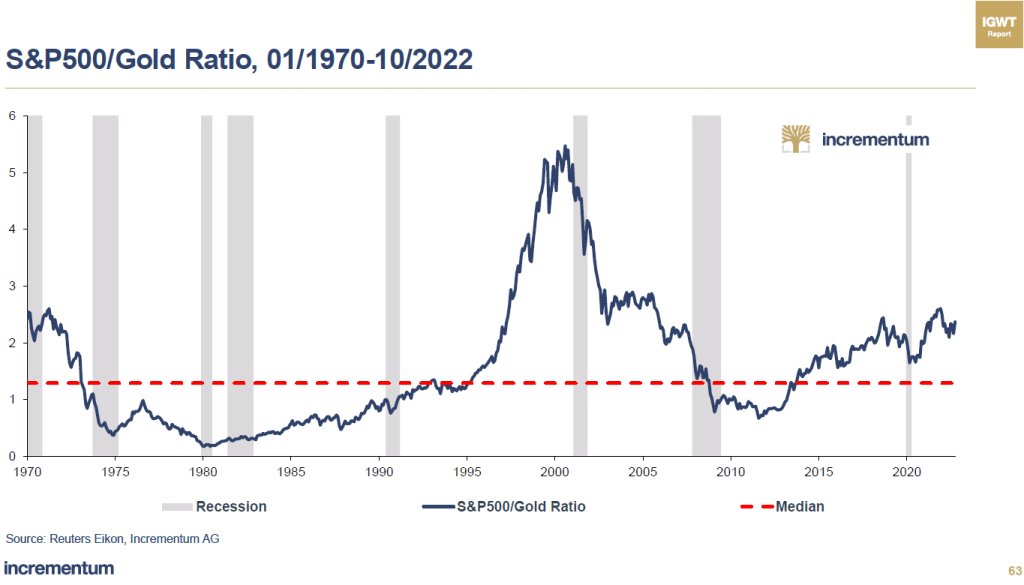

Pour ce qui est des actions, celles-ci ont également essuyé une très mauvaise année 2022. Au mois de mai, dans leur rapport IGWT 2022, S&V écrivaient que « Sur la base des précédents rallyes à contre-tendance, l’or pourrait plus que tripler par rapport au S&P 500 s’il atteignait sa médiane de 122 ans au cours des 10 prochaines années. » Cela amènerait le ratio S&P500/or, qui se situe aujourd’hui très au-dessus de sa médiane de long terme, à rejoindre son plus bas de la période 2009-2011.

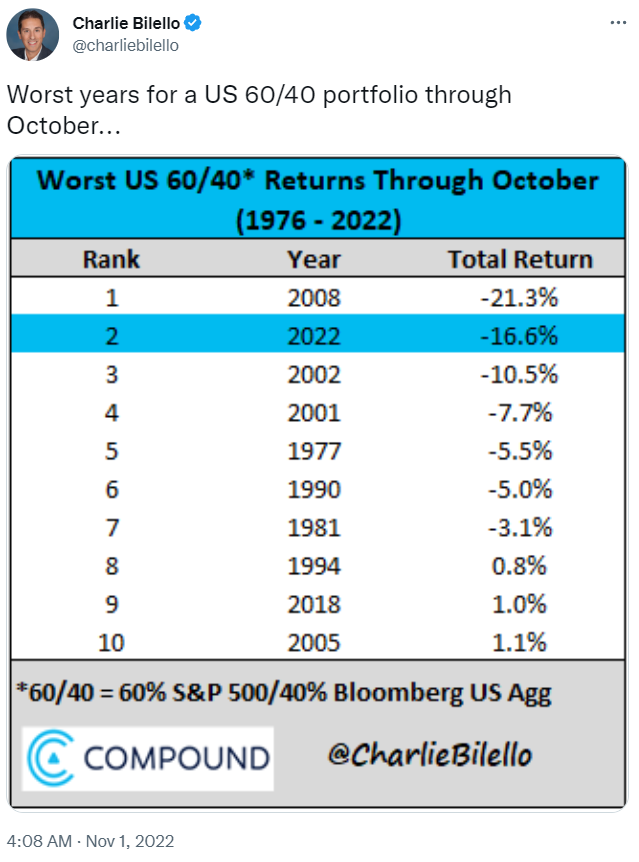

L’inflation sera l’un des grands arbitres de la situation. « Dès que les prévisions d’inflation augmenteront durablement, la corrélation [entre les actions et les obligations, laquelle a été positive sur 70 des 100 dernières années aux Etats-Unis] augmentera et redeviendra positive. Si cela se produit, le [traditionnel] portefeuille 60/40 sera privé de son fondement, à savoir une corrélation négative entre les actions et les obligations », écrivaient les deux Autrichiens dans le rapport IGWT 2021.

Jusqu’ici, l’histoire leur a donné raison :

1er novembre 2022 : « Les pires années pour un portefeuille américain 60/40 jusqu’en octobre… »

Il va sans dire que si le pronostic des deux Autrichiens devait se vérifier sur la durée, alors le traditionnel portefeuille 60/40 prendrait l’eau et l’or deviendrait bien plus qu’un simple stabilisateur de portefeuille.

Ceci posé, le moment est venu de conclure.

Sur le papier, l’or est-il un placement transgénérationnel en devenir ?

Si l’on considère qu’une génération dure 25 ans, alors le métal jaune s’est historiquement révélé un placement transgénérationnel médiocre. Dans l’absolu, sur la longue ou très longue durée, il vaut certes mieux avoir de l’or que du cash en portefeuille. Cependant, l’or ne brille que durant les périodes de crise : les actions ou l’immobilier sont de meilleures alternatives sur le plan de la rentabilité financière à long ou très long terme.

Seulement voilà : la Crise que nous traversons est loin d’être terminée ! Par conséquent, le métal jaune, dont la performance moyenne annuelle est excellente depuis le début des années 2000, pourrait s’avérer un excellent placement générationnel (ce qui constituerait une exception à la lumière de l’histoire financière), et ce non seulement dans l’absolu mais également relativement à d’autres classes d’actifs comme les actions et les obligations.

Ce n’est pas tout.

Faut-il acheter de l’or en ligne en 2022 ?

L’avenir dira ce qu’il en est mais vue de fin 2022, la résolution de la crise a de bonnes chances de passer par une refonte du système monétaire international. A cet égard, les raisons permettant d’anticiper la réintégration des actifs neutres dans l’ordre monétaire ne manquent pas. Le cas échéant, le cours de l’or s’en trouverait tout aussi bouleversé que le système monétaire.

Autrement dit, l’or n’a jusqu’à présent pas été un placement transgénérationnel très efficace… mais il pourrait bien être en passe de le devenir !

Nous vivons sans doute des « temps intéressants », comme disent les Chinois !

0 commentaires