Depuis plusieurs mois, nous publions des articles sur l’incidence des taux bas et d’une inflation proche de zéro sur le patrimoine du particulier. Voici une synthèse des effets de la stratégie « taux bas » sur les placements des épargnants : assurance vie, livret A, immobilier et or. Le moins que l’on puisse dire, c’est que le particulier en général ne va pas en sortir gagnant sauf….

Les taux d’intérêts bas, une nouvelle passion de banquier central.

Les moins de 20 ans voire de 30 ans ne peuvent pas connaître ce temps où l’inflation était quasiment à deux chiffres, que les taux d’intérêt pouvaient dépasser 10% et les SICAV monétaires permettaient de placer son argent sans aucun risque à 10%. Dans l’absolu, un emprunt immobilier se signait à plus de 10% mais comme l’inflation suivait la même tendance, l’important c’était le différentiel entre le taux d’emprunt et l’évolution du coût de la vie.

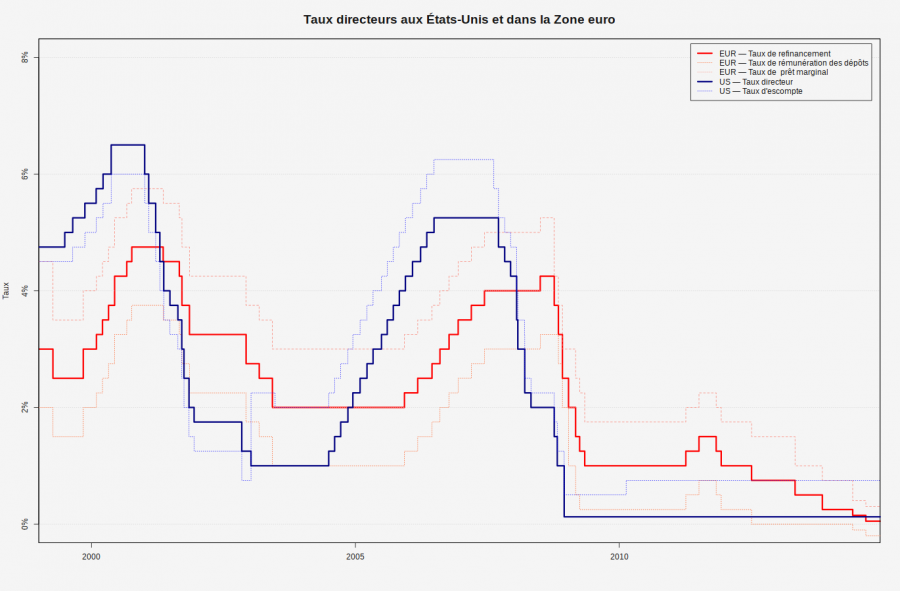

Avec la crise des Subprimes, en 2008, une nouvelle logique financière s’installe, celle des taux bas. Les banquiers centraux américains et européens notamment décide de faire face à la crise de liquidités en injectant des sommes énormes sur les comptes des banques. L’idée est d’éviter d’ajouter une crise économique à la crise financière. Ainsi, avec de l’argent « pas cher », les particuliers et les entreprises pourront alimenter la machine économique par la consommation et l’investissement.

Des taux de la BCE bas puis négatifs

Sauf que l’histoire ne s’est pas déroulé comme prévu par les dirigeants de la Réserve Fédérale et des patrons des banques centrales des pays développés. En effet, les taux étaient bas mais les liquidités ne sont pas partis dans l’économie réelle. Elles sont restées sur les comptes des banques. On ne parle pas de coffre, aujourd’hui en effet, pour multiplier les devises on ne fait plus tourner la planche à billet, on utilise des jeux d’écriture. Depuis deux ans, la plupart des pays développés, à part la France, sont dans une situation de plein emploi. Et pourtant, l’inflation est très faible, tout comme la croissance. Même dans des pays exemplaires pour leur industrie et leur capacité à ’exporter comme l’Allemagne, le taux de croissance est proche de zéro. La mécanique monétaire ne fonctionne plus. Mais les patrons de la finance mondiale n’en démordent pas. Pour ne pas risquer une crise économique, il faut proposer de l’argent aux acteurs. Alors, si les taux bas ne fonctionnent plus, on utilise les taux négatifs. On vous “rémunère” pour que vous empruntiez ! Mais surtout on « taxe » l’argent qui dort sur les livres des banquiers. Au début du mois de septembre 2019, on apprend que 1772,5 milliards d’euros, en plus des réserves légales, sont stockés par la banque centrale européenne pour le compte des banques. Alors, l’Institution financière décide d’appliquer une “taxe” ou des frais de garde sur cet argent non utilisé. Un prélèvement de 0,4 à 0,5% ce qui représente sur le volume à peu près 7 milliards d’euros.

Le retour de cette idée folle : “l’hélicoptère monnaie” ?

Puisque l’injection de liquidités directement auprès des banques ne fonctionne pas. Puisque l’argent ne se retrouve pas dans l’économie “réelle”, certains évoquent le concept inventé par l’économiste Milton Friedman : la monnaie hélicoptère. Pour lui, il suffisait que l’Etat déverse des billets sur la population depuis des hélicoptères pour voir immédiatement une reprise de la consommation et donc de l’inflation. C’était évidemment une métaphore pour évoquer la nécessité de réinjecter directement l’argent dans l’économie de proximité sans passer par la case “banque”

Sauf qu’aujourd’hui, la situation en Europe notamment, est différente. L’argent dort aussi sur les comptes ou sur des placements sans rendement des particuliers.

Le petit épargnant passe à la caisse !

La chasse aux fonds dormants est ouverte ! Depuis 2015 et le taux réglementé à 0,75% on savait déjà que le livret A ne rapportait plus grand chose. On peut même dire qu’avec une inflation à 1%, son patrimoine perd de la valeur.

Plus surprenant, les Assurances Vie sont aussi menacées sous leur forme actuelle. Plusieurs grandes compagnies ont en effet annoncé qu’elles allaient réduire leurs placement sur des fonds en euros. En effet, difficile de tenir des promesses de rendements même de 1,5% (au dessus de l’inflation) avec des placements en taux négatifs. Alors, on va inciter l’épargnant à prendre des risques sur des unités de compte, c’est à dire des “paniers de valeurs” plus rémunérateurs mais évidemment plus risqués.

Enfin, les gros dépôts sur les comptes courants vont aussi être taxés à terme. Certaines banques privées, pour les gros patrimoines, ont déjà annoncé qu’elles mettaient en place le même système que la Banque Centrale avec des taux négatifs de 0,4 à 0,5% pour les comptes trop garnis. Les banquiers suisses font ça depuis plusieurs années

Vers une évolution des placements patrimoniaux ?

L’assurance vie et le livret d’épargne sont les placements préférés des Français. Ils avaient une garantie de ne pas perdre leur capital et même si le rendement était faible, il avait le mérite d’exister. L’immobilier devrait sans doute récupérer une partie de ces fonds patrimoniaux même si l’Impôt sur la Fortune Immobilière (IFI) limite ces investissements. Le plafond est finalement assez vite atteint notamment avec la flambée des prix

A la manière des retraîtés de l’administration, des pompiers ou du secteur de la santé aux Etats-Unis, on devrait voir se multiplier les offres de placement “à très long terme”. Cela reposera sans aucun doute sur le modèle des fonds de pension. L’art devrait aussi prendre sa place dans cette nouvelle donne du placement.

L’or toujours « valeur refuge »

Enfin, l’or, considéré comme la valeur refuge depuis que l’économie est soumise à des cycles qui alternent des périodes de forte croissance et des crises majeures, devrait lui aussi faire son apparition dans les portefeuilles ou les sélections de placements patrimoniaux. D’ailleurs, en Chine, où l’or est un métal avec une forte valeur traditionnelle, des assurances vie ont intégré de l’or dans leurs unités de compte.

0 commentaires