La 16ème édition du rapport In Gold We Trust a été publiée le 27 mai. Ronald-Peter Stöferle et Mark J. Valek confirment que nous nous situons à « l’aube d’une décennie dorée », après que le grand retour de l’inflation a confirmé le « changement de climat monétaire » annoncé en mai 2021. Mais un autre danger, bien plus menaçant que la seule hausse des prix, se dresse à l’horizon… Dans ce feuilleton, je vous restitue la substantifique moëlle de ce must-read pour tout épargnant en métaux précieux.

Le rapport In Gold We Trust, la Bible de ceux qui s’intéressent à l’or et à l’argent

Certains l’attendait autant que les vacances d’été : la 16ème édition du rapport In Gold We Trust (IGWT) d’Incrementum Liechtenstein AG a été publiée le 27 mai. Aux commandes, on retrouve bien sûr Ronald-Peter Stöferle et Mark J. Valek (S&V) – qu’on ne présente plus.

Nous sommes passés d’un rapport qui faisait 23 pages en 2007 à un pavé qui fait désormais 393 pages (346 l’année passée). Vous m’excuserez donc du délai de présentation de cette somme qu’il m’a fallu quelque de temps pour digérer. Pour les plus pressés, la « version extensive » du document est toujours réduite en une « version condensée » (26 pages). Vous n’avez donc désormais plus aucune excuse pour ne pas vous plonger directement dans le texte des deux Autrichiens, lequel est publié en Anglais, en Allemand, en Mandarin… et désormais en Espagnol !

Je ne vous présenterai pas ici la liste des thèmes abordés au fil des chapitres, tant elle serait longue. Sachez néanmoins que l’on y retrouve ce qui fait le succès de ce rapport depuis de nombreuses années : une large batterie d’analyses maison (avec son festival de graphiques) accompagnée d’études d’éminents collègues et autres personnalités emblématiques du secteur des métaux précieux (Alsadair Macleod, Luke Gromen, Hans Fredrik Hansen, Heinz Blasnik, Dietmar Knoll et Keith Weiner cette année), le tout saupoudré de citations qui s’étendent de Ludwig von Mises à Lady Gaga, en passant par Jerome Powell. Si ce programme ne vous donne pas envie cher lecteur, franchement, je ne sais pas ce qu’il vous faut !

Pour ceux qui préfèrent la vidéo, voici le lien vers la présentation du rapport qui a été postée le 23 mai :

Ceux à qui cela ne suffirait pas pourront télécharger ici les 15 précédents rapports IGWT publiés depuis 2007.

Enfin, je profite de ce billet pour signaler qu’en complément de son rapport IGWT annuel, Incrementum a lancé le 10 février son Monthly Gold Compass, un chartbook mensuel qui recense une quarantaine de tableaux et graphiques pour les passionnés des métaux précieux !

« Des loups et des ours »

Depuis 2018, chaque rapport In Gold We Trust s’articule autour d’un thème central. Pour rappel, voici les titres des épisodes précédents :

- 29 mai 2018 : « L’or et le retournement de la marée monétaire »

- 28 mai 2019 : « L’or à l’ère où la confiance s’érode »

- 27 mai 2020 : « L’or à l’aube d’une décennie dorée »

- 27 mai 2021 : « Changement de climat monétaire »

Sur la couverture de l’édition 2022 figurent au premier plan un loup et à l’arrière-plan un ours. Comment interpréter ces figures ?

Pour ce qui est du loup, il faut remonter au hors-série d’Incrementum publié à l’automne 2020 et intitulé : « L’enfant qui criait au loup : sommes-nous au-devant d’une décennie inflationniste ? » Dans cette publication, S&V mettaient le public en garde contre le danger sous-estimé et imminent du retour d’une forte inflation, alors que nous nous trouvions en plein milieu de la seconde vague de Covid. A l’instar des villageois de la fable d’Esope, la majorité des intervenants du marché croyait alors ce prédateur éteint depuis plusieurs décennies. Mais « maintenant le loup est là », et il est « là pour rester », écrivent S&V. « Dans de nombreux cas, les gens se cachent derrière l’illusion naïve que le loup disparaîtra à nouveau après un court laps de temps – juste comme ça, et sans avoir mangé aucune proie », ajoutent-ils. Gare aux épargnants qui ignorent le régime alimentaire de ce funeste prédateur qui menace leur portefeuille…

Derrière le loup de l’inflation, l’ours de la récession est « déjà à l’affût ». Dans la conception de S&V, « Cet ours symbolise un ralentissement économique frappant, cognant les cours des actifs de sa patte. Une fois encore, la majorité des économistes et des investisseurs seront pris à contre-pied. »

Invitez à la même table le loup de l’inflation et l’ours de la récession, et vous êtes parti pour un long repas sous le signe de la stagflation (2.0).

Si vous ne voulez pas vous retrouver à la place du lapin, je vous invite à lire ce feuilleton jusqu’à la fin.

« Stagflation 2.0 » : le nouveau paradigme qui devrait confirmer « l’aube d’une décennie dorée »

Jusqu’à présent, 2022 signe le triomphe des pronostics macroéconomiques de S&V. Petit à petit, la stagflation est le scénario macroéconomique qui est en train de s’imposer.

Rappelons que les deux Autrichiens figurent parmi les rares analystes ayant annoncé depuis plusieurs années que la grande expérience monétaire en cours nous amènerait à essuyer de fortes turbulences stagflationnistes.

Les liens qui unissent le cours de l’or et la stagflation sont un sujet que S&V ont commencé à aborder dans leur rapport In Gold We Trust 2017.

Ronald Stöferle poursuivait la réflexion d’Incrementum dans une conférence d’avril 2020. C’est l’un des scénarios « auquel on pourrait assister au cours des deux prochains années », indiquait-il à l’époque (bingo !).

Dans leur rapport IGWT publié en mai 2020, S&V confirmaient tabler sur un scénario de type stagflationniste dans le cadre d’un ralentissement de l’activité économique qui risquait de durer. Et pour cause, « L’expansion de la masse monétaire, le contexte de taux d’intérêt réels négatifs et la croissance disproportionnée de la dette ont encore accru la fragilité du système mondial », écrivaient-ils alors. Voici leur diagnostic de l’époque : « À notre avis, un changement de paradigme sur les marchés – vers des tendances inflationnistes croissantes – se produira dans les années à venir. Il semble que nous nous soyons considérablement rapprochés de ce scénario. Nous sommes actuellement au milieu de la plus grande crise économique depuis les années 1930, et la tendance à l’inflation va s’inverser à moyen terme. Nous pensons qu’il est tout à fait possible que nous soyons confrontés à un moment donné à une phase de stagflation prononcée dans la décennie à venir. » Les deux analystes indiquaient que la croisée des chemins « ne prendra[it] réellement effet que lors de la prochaine phase de reprise du cycle, à l’instar de la Grande Dépression. » Voilà toutes les raisons qui amenaient S&V à annoncer que nous nous situions à l’aube d’une nouvelle « décennie dorée », au sens d’une décennie durant laquelle le cours de l’or serait voué à augmenter.

Du « Changement de climat monétaire » à la « Stagflation 2.0 »

Dans l’édition de mai 2021 de leur rapport IGWT, S&V enfonçaient le clou : « Nous nous sentons confirmés dans cette prévision, car nous sommes encore actuellement dans la zone de confort de l’inflation – mais il nous faut insister sur le « encore ». Au vu des données d’inflation d’avril, qui attestent d’une hausse de l’inflation américaine à 4,2%, ce « encore » doit être révisé en « seulement« . […] Nous considérons qu’une hausse de l’inflation au-dessus du niveau observé ces dernières années est très probable », avec à la clé un « changement de climat monétaire » et une « décennie dorée » pour le cours de l’or.

Pour rappel, ce pronostic se fondait sur 5 facteurs :

- « La nonchalance budgétaire ;

- La fusion des politiques monétaire et budgétaire ;

- Les nouvelles tâches assignées à la politique monétaire ;

- L’émergence des monnaies numériques de banques centrales face aux crypto-monnaies décentralisées ;

- La nouvelle ère glaciaire entre l’Est et l’Ouest. »

Douze mois plus tard, voici le bilan que dressent S&V : « Ces tendances sont toujours présentes et sont encore renforcées par la crise russe. La nonchalance budgétaire se poursuit sans discontinuer après l’apaisement de la crise de Covid-19. Aucune dépense n’est épargnée pour développer des sources d’énergie alternatives, pour réarmer massivement et pour financer les coûts des sanctions, mais également pour amortir la vague d’inflation par des transferts sociaux. La politique monétaire n’aura d’autre choix que de financer les déficits budgétaires supplémentaires des gouvernements en monétisant la dette publique. Les relations entre l’Est et l’Ouest se sont tellement refroidies que l’on peut déjà parler d’une Guerre froide 2.0. Toutes ces dynamiques sont structurellement inflationnistes, ce qui freine la croissance par-dessus le marché. […] Compte tenu de la situation géopolitique tendue et des nuages sombres qui planent dans le ciel économique, nous considérons que la stagflation est très probable dans de nombreuses régions du monde, en particulier aux États-Unis et dans l’UE. »

Attention : ne vous attendez pas à un épisode stagflationniste de quelques mois. C’est bien d’une stagnation persistante que nous parlent les deux Autrichiens.

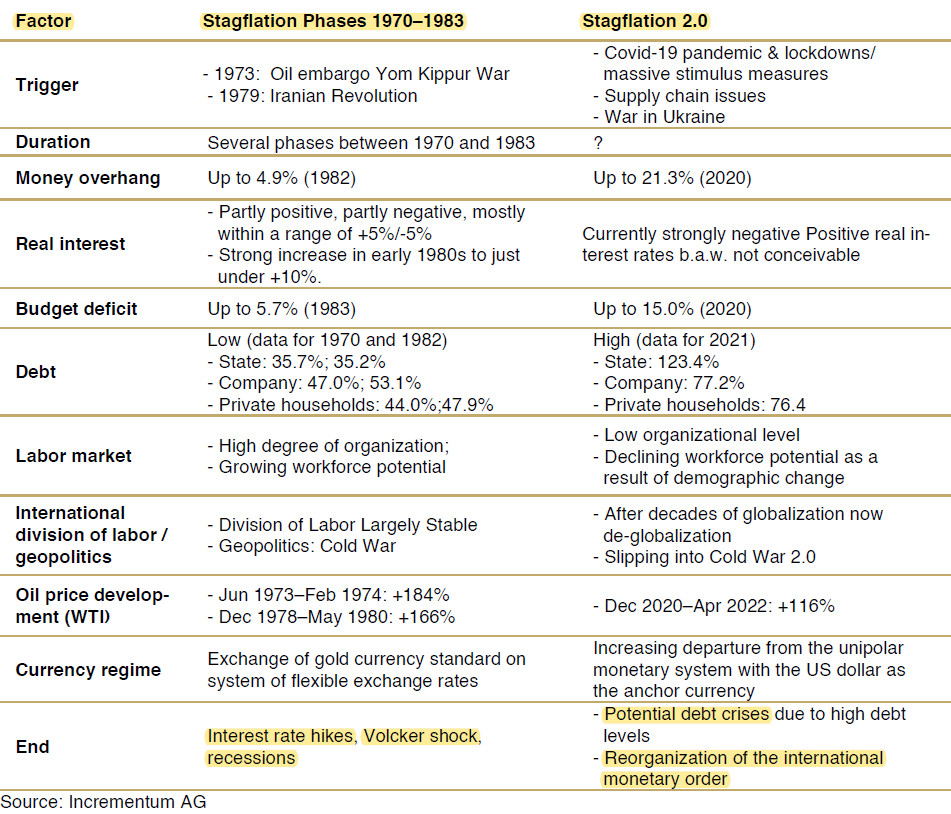

Faut-il cependant nous attendre à un retour des années 1970 ? Pas vraiment : « Nous n’aurons certainement pas à subir une répétition de la stagflation des années 1970 ; nous assisterons plutôt à une stagflation 2.0, avec ses innombrables particularités. »

Comme le résume ce tableau, à de multiples égards, la situation est plus dégradée aujourd’hui qu’elle ne l’était dans les années 1970, et ce à tel point qu’une issue à la Volcker (hausse des taux, récession) est exclue (j’y reviendrai).

Comparaison entre la stagflation de 1970-1983 aux Etats-Unis, et le point de départ du scénario stagflationniste d’Incrementum

Voilà pour le décor.

La semaine prochaine, nous commencerons à entrer dans les détails.

A lundi !

En mandarin, maintenant en espagnol, mais toujours pas en français !!!! Quel dommage pour ceux sont intéressés par l’or mais qui ne parle que français !!!!

Très déçu.