Vous disposez d’une somme d’argent que vous voulez convertir en métal jaune mais vous ne savez pas comment vous y prendre ? Ce feuilleton est fait pour vous ! Dans ce deuxième volet, je vous explique pourquoi la gestion dite passive est en moyenne la stratégie la plus performante pour profiter de la hausse d’un indice au fil du temps…

Résumons-nous : cela fait 40 ans que l’on sait qu’un gérant professionnel réalise en moyenne une performance égale à celle de son indice de référence retranchée grosso modo des frais de gestion de son portefeuille. Pour ce qui est des particuliers, ils ne font en moyenne ni mieux ni moins bien que la crème des gérants d’actifs : ils se font battre par le marché.

A votre avis, si l’on demandait à nos amis les bêtes de procéder à des allocations d’actifs, les résultats seraient-ils meilleurs ?

Vaches déféquantes, singes lanceurs de fléchettes, blogueuses beauté : ils ont tous autant de chances que vous et moi de battre le marché !

C’est la question que s’est posée la télé-réalité norvégienne en 2020. Comme le rapportait à l’époque le journaliste du Financial Times Robin Wigg, « Une émission de télévision norvégienne a opposé des traders professionnels à un astrologue, des blogueuses beauté et – je ne plaisante pas – des vaches qui chient dans un champ. »

Voici le résultat des courses : « C’est l’astrologue qui s’en est le moins bien sorti, avec une performance légèrement inférieure à celle du marché actions norvégien. Les gérants professionnels ont réussi à battre l’indice mais, en gros, ils n’ont pas fait mieux que les vaches déféquantes […].

Ce sont les blogueuses beauté qui, avec une performance de 10% sur la période, ont tout écrasé, battant les vaches, les gérants professionnels, l’astrologue et l’indice de référence. Et ce, alors même qu’elles ne connaissaient aucune des entreprises qui composaient l’indice […] »

Voilà ce que nous apprennent les dernières tendances de la télé-réalité scandinave.

Rien de bien neuf sous le soleil, cependant. Cela fait belle lurette que l’on dispose d’études menées sur les singes par d’éminents chercheurs et journalistes spécialisés dans la finance de marché. Ces travaux prouvent qu’en moyenne, un chimpanzé qui « choisirait » quand acheter et quand vendre en lançant des fléchettes sur un calendrier aurait autant de chances que vous et moi de battre le marché. Parmi les variantes les plus célèbres, on citera l’expérience du Wall Street Journal menée entre 1988 et 2002 sur des journalistes lanceurs de fléchettes, et celle de la Cass Business School de Londres menée en 2013 sous la forme d’une simulation informatique de trading « aléatoire » (si tant est que l’on puisse programmer le hasard).

En somme, pour justifier leurs frais de gestion, les gérants de fonds mettent en avant le fait qu’ils sont en mesure de battre le marché, donc de promulguer un service de qualité. Comme la qualité se paie, il est dans l’ordre des choses que leur gestion soit rémunérée.

Or sans les faits, l’histoire se révèle souvent être celle d’un gérant sous-performant qui prélève des commissions élevées. Une allocation d’actifs déterminée par un singe lanceur de fléchettes ou par une blogueuse beauté, c’est-à-dire purement au hasard, rapporte en moyenne autant qu’un portefeuille constitué par des personnes dont c’est le métier.

Comme je l’écrivais dans les colonnes de La Chronique Agora, « Eugène Fama (Nobel d’Economie 2013) et Kenneth French ont étudié la question dans un article de 2010 intitulé “Luck versus Skill in the Cross Section of Mutual Fund Returns” qui porte sur un échantillon de 3165 fonds. Ils arrivent à une double conclusion : non seulement très peu de gérants ont surperformé leur benchmark une fois les frais de gestion pris en compte, mais la chance a joué un rôle prépondérant dans leurs résultats ! »

Performance financière : victoire par K.O. de la gestion passive sur la gestion active

Résumons-nous : une allocation d’actifs réalisée par un singe lanceur de fléchettes ou une blogueuse beauté rapporte en moyenne autant qu’un portefeuille constitué par la crème des gestionnaires d’actifs. En termes plus professionnels, on dirait que le hasard et la gestion passive font environ 80% du temps mieux les choses que la gestion active.

Il ne s’agit aucunement d’une découverte de la télé réalité norvégienne. Cela fait plus de 45 ans que John C. Bogle, fondateur de la société Vanguard, a révolutionné le monde de la finance en créant en 1975 la gestion en pilotage automatique, sans gérant, sur inspiration d’un article de recherche publié en 1974 par le prix Nobel d’économie Paul Samuelson (“Challenge to Judgment”). C’était la naissance des fonds indiciaires (autrement appelés trackers ou ETF, pour exchange traded fund), qui proposent une gestion autonome low cost répliquant automatiquement l’évolution d’un indice, et ce pour des frais dérisoires au regard de ceux pratiqués par les fonds gérés activement.

Les gérants d’actifs peuvent donc mettre en œuvre soit une gestion active (basée sur les anticipations du rendement futur des actifs financiers), soit une gestion passive (benchmarkée).

Forte du double avantage que nous venons d’évoquer, près d’un demi-siècle après sa création, la gestion passive est un immense succès.

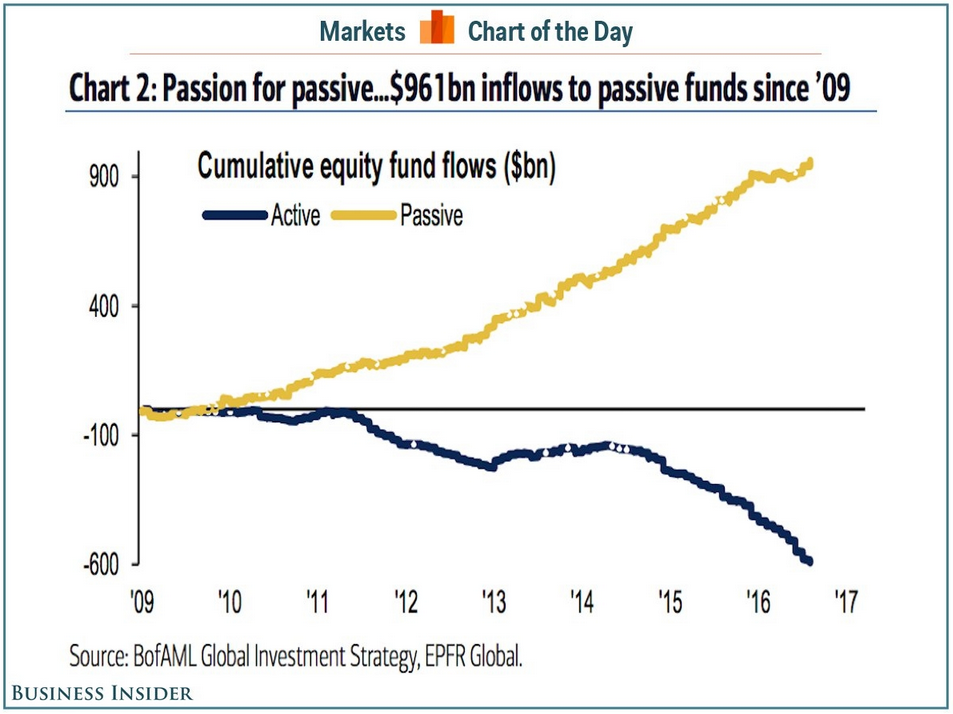

Flux de capitaux cumulés en direction de la gestion passive (en jaune) et de la gestion active (en bleu) entre 2009 et 2017

Si la gestion passive ne représente encore qu’environ un tiers de la gestion totale aux États-Unis, la tendance qui se dessine est claire. Le succès de sociétés telles que Vanguard ou Blackrock, qui écrasent aujourd’hui le marché de la gestion passive, ne semble pas près de se tarir.

Les gérants de fonds et la plupart des conseillers en gestion de patrimoine mettront en avant le fait qu’une gestion active permet souvent de réduire la volatilité de la performance : c’est un argument qui peut en effet se discuter. Cependant, avant d’entamer ce genre de conversation, jaugez l’importance que vous accordez à ce genre de considération si c’est de votre assurance patrimoniale dont il s’agit.

Que retenir de tout cela pour vos investissements ?

Pour le moment, je vais m’en tenir à cette conclusion temporaire : si vous êtes un investisseur débutant et que vous pensez être suffisamment malin pour battre le marché de l’or, alors je vous invite à tenter d’abord votre chance sur un simulateur de trading.

Si vous êtes déçu du résultat (ce qui sera probablement le cas de 80% d’entre vous), alors je vous invite à me retrouver la semaine prochaine pour envisager une stratégie alternative qui a fait ses preuves…

A lundi !

Ecrémer l’inflation tout simplement.

Comment ?

-Penser et agir comme une Banque et non comme un Employé de Banque , fût il Directeur .

-Le physique pour la Banque

-Le « papier » pour le client …

C’est comme l’œuf de Christophe Colomb…il fallait y penser