Le 6 février, j’ai reçu dans ma boîte mail le « Hathaway Q4 2020 Quarterly Commentary and Gold Monitor », publié par Sprott AM. La publication de cette analyse trimestrielle me semble l’occasion idéale de vous présenter le point de vue de cet autre grand nom du marché de l’or.

John Hathaway : 50 ans d’expérience dans le domaine de la gestion d’actifs, dont la moitié dans le domaine des actions de l’industrie minière aurifère

Et non, Jeffrey Christian, qui a débuté sa carrière professionnelle en 1977, n’est pas l’aîné des pointures du microcosme des métaux précieux dont je tiens à vous présenter la vision ! John Hathaway a en effet débuté dans la gestion d’actifs en 1970, après avoir obtenu une licence à Harvard ainsi qu’un MBA au sein de l’Université de Virginie. Et vous allez voir que ces deux routiers du secteur de l’or sont loin de partager le même avis !

Si le nom de John Hathaway vous est familier, il y a de grandes chances que ce soit parce que vous vous êtes intéressé à l’investissement au capital des sociétés d’exploitation minières. Cet analyste américain a en effet été co-gérant du Tocqueville Gold Fund (entre autres) chez Tocqueville Asset Management L.P., société qu’il avait rejointe en 1997.

Si j’écris au passé, c’est parce que le 17 janvier 2020, la Tocqueville’s Gold investment team de John Hathaway a été absorbée par Sprott Asset Management USA. Cette célèbre société de gestion spécialisée dans les actifs tangibles et fondée en 1981 au Canada s’est ainsi offert une expertise de classe mondiale dans le domaine des compagnies d’exploitation minière de métaux précieux.

Que les curieux qui iraient voir le trombinoscope de la compagnie et qui seraient surpris de ne pas y voir figurer le nom d’Eric Sprott ne s’étonnent pas : le fondateur de la société, devenu depuis milliardaire, a pris une retraite bien méritée en mai 2017, à 72 ans.

Depuis l’acquisition par Sprott AM de l’équipe de John Hathaway, ce dernier a eu l’occasion de rédiger 5 commentaires trimestriels. Je vais essayer de vous en présenter la substantifique moëlle, afin de permettre à tout un chacun de se faire une idée précise du point de vue de ce spécialiste. Noter que les 4 derniers commentaires sont en accès libre ici, ici, ici et là. Pour consulter le « Gold Monitor » de John Hathaway (un document qui recense 63 graphiques mis à jour chaque trimestre), il faudra en revanche vous abonner à la newsletter de Sprott AM.

Autant vous le dire tout de suite : Hathaway est haussier sur le cours de l’or, voire très haussier. Pour lui, sur le plan technique, « Une longue correction qui a duré jusqu’en 2016 et le bouillonnement qui s’en est suivi ont abouti à la mise en place d’une puissante structure de base pluriannuelle », comme il l’écrivait dans son commentaire de marché du 20 avril 2020.

Mais c’est son dernier commentaire trimestriel, initialement publié le 21 janvier 2021, qui est sans doute le plus intéressant de ceux qu’il a rédigés chez Sprott.

La reprise économique poussera-t-elle « l’une des plus grandes bulles de l’Histoire » vers de nouveaux plus hauts ?

Hathaway commence par y revenir sur la victoire des Démocrates aux élections de novembre dernier. Pour lui, le fait que les Républicains aient perdu et la présidence et le Sénat est un facteur haussier pour le cours de l’or (dans cet article, c’est bien sûr à nouveau du cours de l’or libellé en dollars US que nous allons parler). La raison en est assez évidente : vu les personnalités aux manettes de l’exécutif, il y a fort à parier que les déficits américains aillent encore meilleur train que cela n’aurait été le cas sous des Républicains.

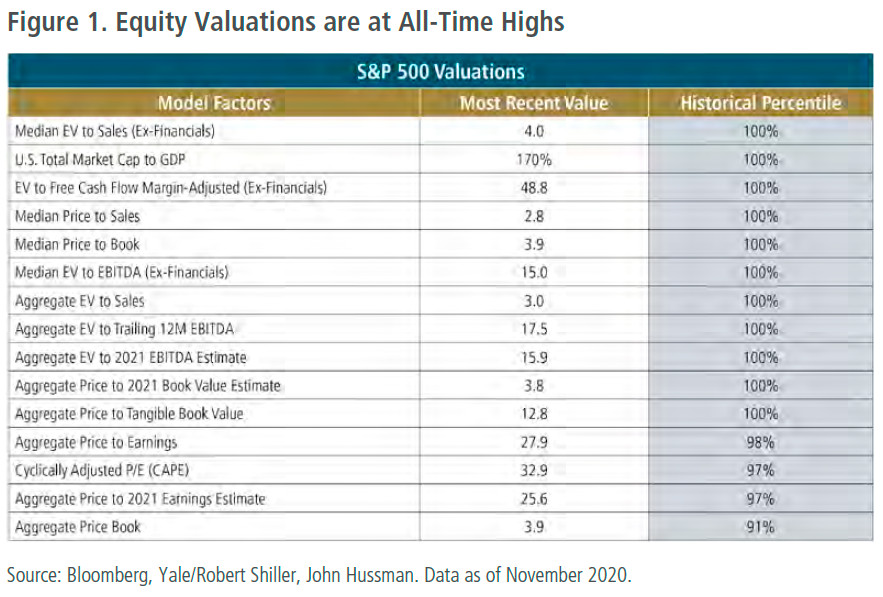

Naturellement, les intervenants voient à court terme ces dépenses à venir d’un très bon œil puisqu’elles devraient en principe être synonyme de reprise économique, ce qui a conduit les grands indices américains à atteindre des niveaux de valorisation sans précédent historique : « Les marchés actions et obligations sont plus chers qu’ils ne l’ont jamais été et sont vulnérables à la moindre déception », fait remarquer Hathaway, avec le tableau suivant à l’appui.

La valorisation des marchés actions à un plus haut historique

Hathaway est beaucoup moins catégorique que ne l’est le marché au sujet de cette reprise économique. Il rappelle que plusieurs scénarios sont susceptibles de venir la remettre en cause, et avec elle la hausse des marchés actions et obligataires. Or « Si un marché baissier général s’installe, de nombreux investisseurs individuels et institutionnels se tourneront vers l’or et les valeurs minières. En attendant, les facteurs macroéconomiques et d’évaluation continuent de jouer en faveur de l’or. »

Outre l’extrême valorisation des marchés actions et obligations, le gérant d’actifs met en avant deux arguments.

Rien ne garantit tout d’abord qu’une reprise économique conduise à une poursuite du gonflement de la bulle sur les actions et les obligations : cette hypothèse est en effet « déjà prise en compte dans le prix des actifs ». Rien n’exclut donc que les intervenants ne vendent la nouvelle après avoir acheté la rumeur, pour reprendre l’expression consacrée.

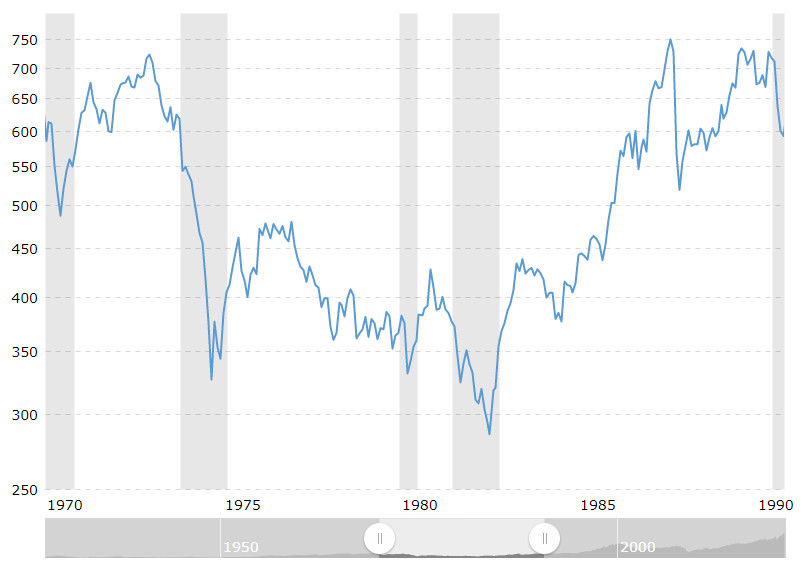

L’inflation, par ailleurs, pourrait devenir « problématique ». La Fed a en effet déclaré que la politique monétaire resterait accommodante, et ce même si l’IPC dépasse l’objectif de 2%. Or « L’histoire montre qu’une fois que l’inflation s’installe, il n’est pas aisé de la maîtriser et elle persiste pendant des années. Le coût de la maîtrise de l’inflation, au début des années 1980, a été un marché baissier de plusieurs années », rappelle Hathaway.

Le S&P500 entre 1970 et 1990

Source : macrotrends

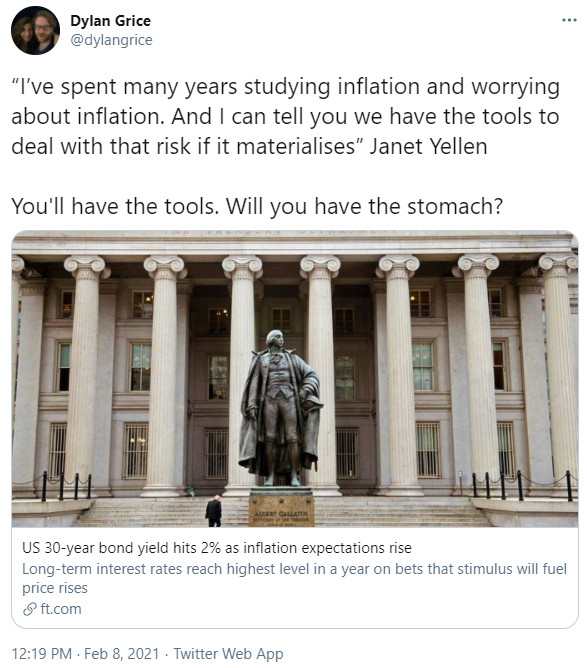

Voilà de quoi mettre en perspective l’une des dernières déclarations de la nouvelle secrétaire du Trésor :

Janet Yellen : « J’ai passé de nombreuses années à étudier l’inflation et à me préoccuper de l’inflation. Et je peux vous dire que nous avons les outils nécessaires pour faire face à ce risque s’il se matérialise. » Vous aurez les outils nécessaires. Mais aurez-vous les tripes ?

Valorisations boursières : « On ne peut pas avoir le beurre et l’argent du beurre »

Vous vous souvenez de ce qu’écrivait de Gaulle au sujet des situations « compliquées » : pour les envisager au mieux, il n’est parfois pas inutile d’en revenir à des « idées simples ». Hathaway adopte la même démarche en invoquant Jeremy Grantham pour rappeler un principe financier de base : à terme, « un actif plus cher produira un rendement inférieur à celui d’un actif moins cher ». Autrement dit, au plus le prix d’un actif monte, au plus il a de chances de beaucoup baisser à terme, ou de ne guère augmenter : si sa sur-performance se concentre sur une durée réduite, alors cela augmente la probabilité qu’il sous-performe pendant de nombreuses années. Et Hathaway de rappeler l’exemple du Nikkei qui a atteint un sommet en 1989, pour ne plus jamais le retrouver par la suite.

Source : TrendingView

Quand la chute des marchés actions US se produira-t-elle ? Impossible à dire. A l’époque de la bulle sur le Nikkei, Grantham avait annoncé le sommet avec 3 ans d’avance… Hathaway fait le pari qu’« Un marché baissier sur les actions américaines semble inévitable dans un délai suffisamment court (même trois ans), ce qui justifie l’acquisition d’une exposition significative à des actifs non corrélés tels que l’or. »

Contrairement à ce que racontent certains, l’or a en effet des propriétés très appréciables en matière de tant qu’outil de diversification de portefeuille.

Mais ça, je vous en parlerai lundi prochain !

0 commentaires