Nous embarquons pour notre dernier séjour oriental sous les auspices d’un autre poids lourd du marché de l’or : la Turquie. Après avoir visité son marché de l’or, nous essaierons de tirer quelques grandes conclusions au sujet de ce qui distingue les marchés orientaux de leurs homologues occidentaux.

La Turquie, un autre pays où l’or relève d’une importance stratégique

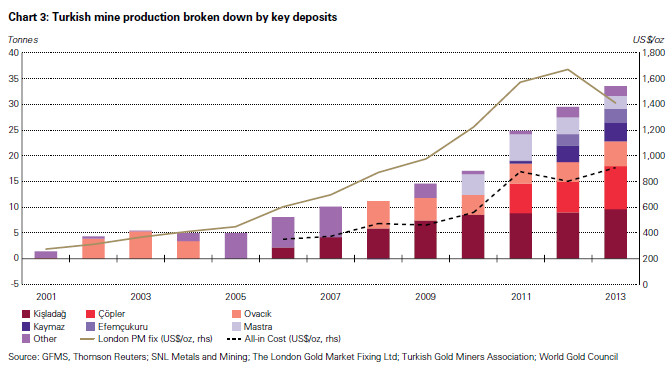

En 2019, ce sont 37 tonnes d’or qui ont été extraites du sol turc. Comme le relevait le Conseil mondial de l’or dans un rapport de 2015, « son industrie minière aurifère est de petite taille, mais elle se développe rapidement. »

Répartition de la production minière d’or turque par principaux gisements entre 2001 et 2013 (tonnes)

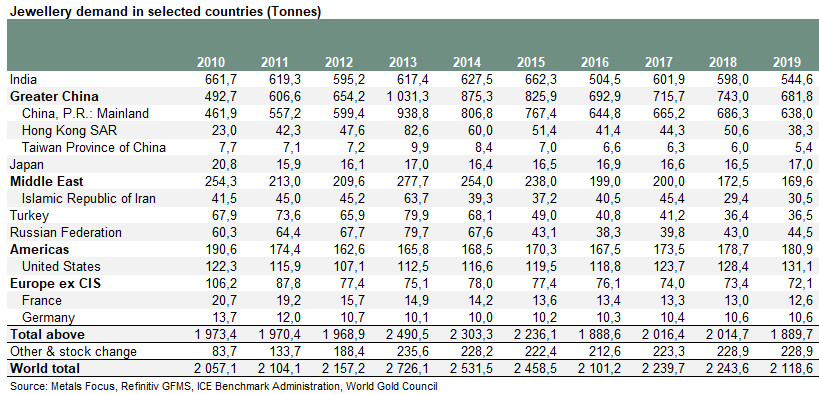

Cela ne suffit cependant pas à assouvir la demande privée turque, qui s’est annuellement montée entre 36 et 80 tonnes pour la bijouterie au cours des 10 dernières années…

Demande d’or en provenance de la bijouterie (sélection de pays, 2010-2019)

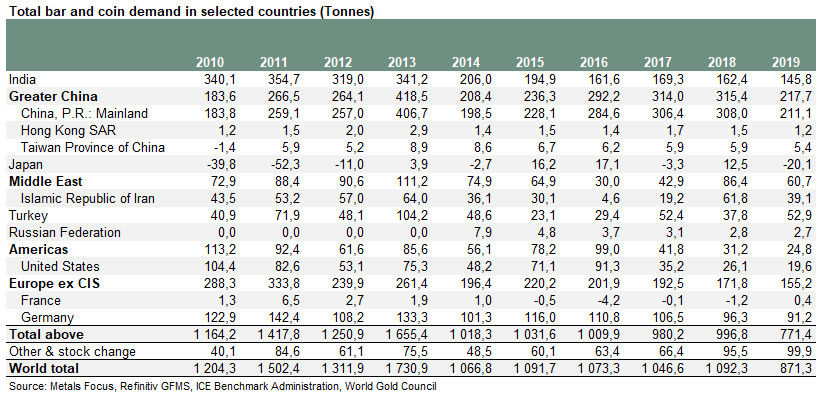

… ce à quoi il fallait annuellement ajouter entre 23 et 104 tonnes d’or au cours de la même période.

Demande d’or d’investissement (sélection de pays, 2010-2019)

Comme l’indiquait le Conseil mondial de l’or en 2015, « La relation qu’entretient la Turquie avec l’or repose sur un profond héritage culturel. Dans l’industrie de la fabrication de bijoux, l’or est un moyen d’échange et une unité de compte : sur le Grand Bazar – le cœur du marché de l’or turc – les loyers sont fixés en or. »

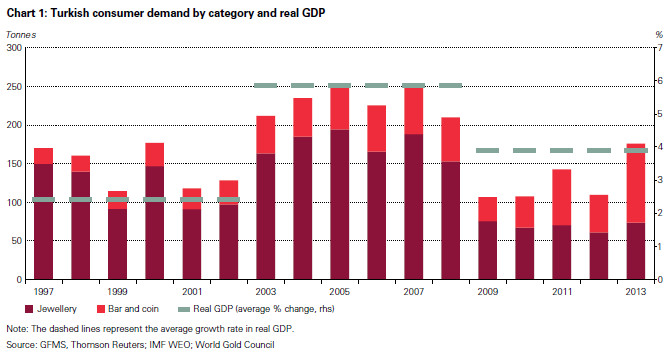

Si la demande de bijoux a historiquement eu l’ascendant sur la demande d’or d’investissement, la relation a commencé à s’inverser au début des années 2010.

Demande de consommation turque par catégorie et PIB réel entre 1997 et 2013 (rouge foncé = bijouterie ; rouge clair = lingots et pièces)

Les épargnants turcs sont donc de friands consommateurs de métal jaune. Il faut dire qu’ils ont eu de sacrées incitations à se débarrasser de la devise locale au profit de l’or.

Comme l’Iran, la Turquie est une économie extrêmement perturbée. L’effondrement de la valeur de la lire turque en 2017 a certes marqué la profonde dégradation de la situation économique… mais force est de constater que les ménages turcs sont habitués à la perte de valeur de leur monnaie.

Taux de change de la lire turque en dollars US depuis 2010

Sans surprise, cela se traduit au niveau du cours de l’or exprimé dans cette devise.

Cours de l’or en lires turques depuis 2010

Sans pour autant en venir à réquisitionner l’or des épargnants turcs, le président Erdogan en est tout de même venu à lancer en août 2018 : « Quiconque a des dollars ou de l’or sous son oreiller devrait aller les échanger contre des lires dans nos banques. »

Parmi les difficultés que rencontre la Turquie, il faut bien sûr lister un déficit des comptes courants énorme, une dette extérieure très élevée et un niveau d’inflation qui n’a pu être ramené en-dessous des 10% que mi-2019. La guerre civile chez le voisin syrien (en cours depuis 2011) n’arrange pas vraiment la donne, en particulier dans un pays où 25% des jeunes gens sont au chômage.

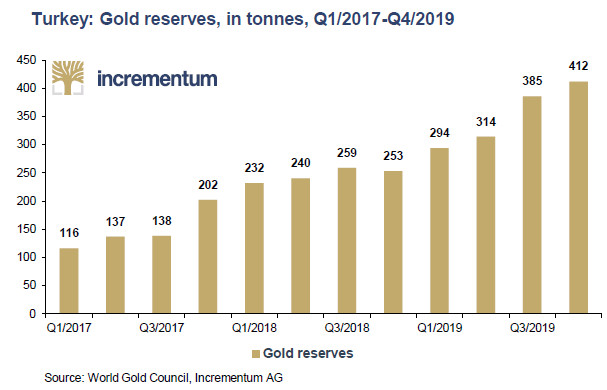

La crise monétaire turque et ses conséquences au plan domestique ont conduit la Banque centrale de la République de Turquie à quasiment quadrupler ses réserves d’or en seulement 3 ans – une preuve de plus s’il en fallait que le métal jaune constitue « un ancrage unique à même de stabiliser un système fragile », pour reprendre la formule qu’emploient Ronald Stöeferle et Mark Valek (S&V) dans la dernière édition de leur rapport In Gold We Trust.

Réserves de la banque centrale turque (2017-2019, tonnes)

Sans compter qu’en empilant des barres d’or, la Turquie préempte de nouvelles sanctions américaines, et assure la continuité de ses achats de pétrole et de gaz iranien.

Nous voilà arrivés à l’issue de notre périple oriental.

Il s’agit maintenant de débriefer notre voyage.

Qu’est-ce qui distingue l’Occident et l’Orient dans leur relation vis-à-vis de l’or ?

Tout d’abord, au vu des chiffres de la demande en métal physique (bijoux, pièces et lingots), il apparait que l’Asie se souvient que l’or est la monnaie ultime, que ce soit en niveau de ses ménages ou de ses gouvernements (comme en attestent les achats de leurs banques centrales). A côté, les chiffres occidentaux en la matière font pâle figure et, globalement, l’or physique a chez nous été relégué au rang de « relique barbare ».

Certains Etats, comme c’est le cas de l’Inde, du Vietnam, de l’Iran ou encore du Japon, tentent de freiner l’ardeur de leur population pour le métal jaune. Ces politiques ont invariablement débouché sur un accroissement de la contrebande. D’autres Etats œuvrent au contraire à la libéralisation de leur marché de l’or, comme c’est bien sûr le cas de la Chine, mais également de Singapour ou de la Thaïlande. Ces derniers pays s’inscrivent dans la tendance majoritaire en Asie.

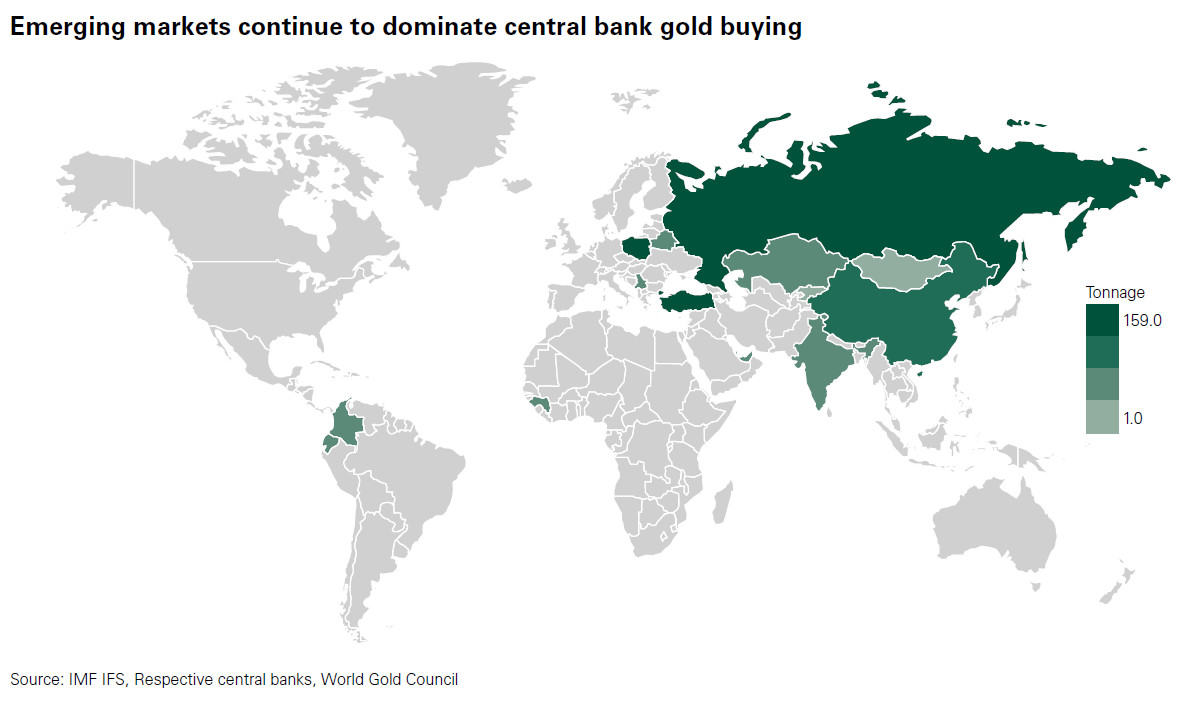

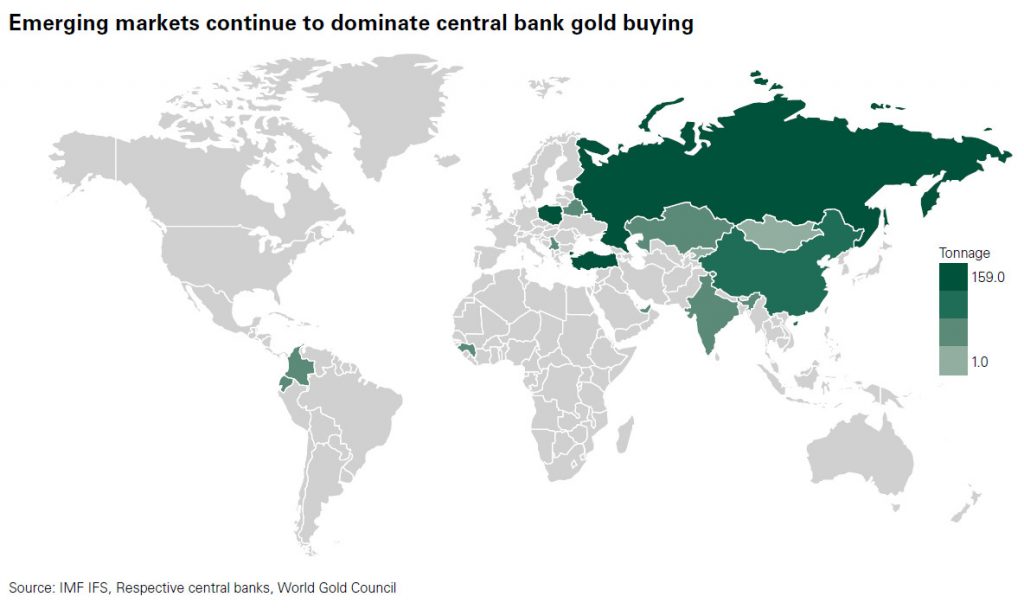

Au niveau des Etats, les banques centrales asiatiques sont acheteuses nettes d’or. « L’année dernière, quatre des cinq premiers acheteurs d’or – la Turquie, la Russie, la Chine et le Kazakhstan – se trouvaient en Asie », comme le relèvent S&V.

Achats des banques centrales en 2019 (en tonnes)

La cause en est à la fois économique et stratégique. Il s’agit d’une part de stabiliser des devises fragiles et, d’autre part, de préempter des sanctions commerciales occidentales, et/ou d’arriver aussi équipé que possible à la table de poker lors du prochain grand reset monétaire.

Pourquoi les ménages asiatiques sont-ils si portés sur l’or ?

Au niveau des ménages, le facteur culturel joue à plein : « L’or est un moyen d’épargne classique et traditionnellement un cadeau de mariage ou une dot. C’est pourquoi la distinction entre l’or d’investissement et l’or de bijouterie, qui est prédominante en Occident, n’est pas faite en Asie », comme le relèvent S&V.

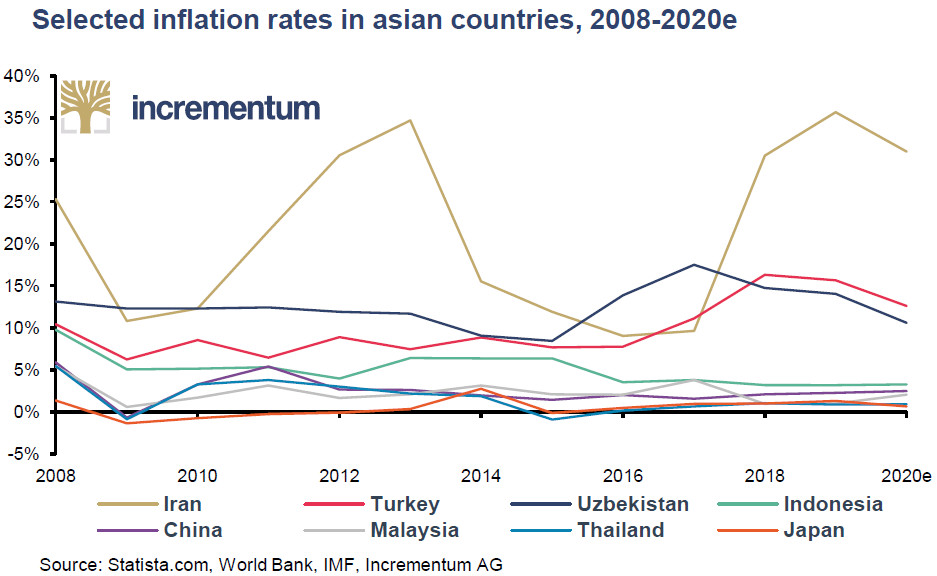

Arrive ensuite le fait qu’à l’exception du Japon, les économies orientales que nous avons passées en revue sont « émergeantes », ce qui implique un niveau de croissance élevé… et le taux d’inflation qui va avec. L’épargnant asiatique a donc globalement plus conscience de l’impôt caché que constitue l’inflation que ce n’est le cas de son homologue occidental.

Taux d’inflation en Asie (sélection de pays, 2008-2020 (estimation))

En outre, relèvent S&V, « les pays asiatiques ont connu des crises économiques beaucoup plus graves, des périodes de forte inflation, voire d’hyperinflation au cours des 50 dernières années, et la plupart des monnaies sont des monnaies flottantes. » En cela, les Allemands et les Autrichiens sont en quelque sorte nos « Asiatiques européens. » La forte instabilité politique avec une histoire souvent faite de coups d’Etats n’arrange pas la confiance dans les systèmes locaux, et renforce l’attrait des populations pour l’or.

Nous avons aussi relevé que la demande d’or asiatique est anticyclique : une forte augmentation du cours de l’or se traduit par une diminution de la demande, très sensible au prix. Ce phénomène peut être constaté au jour le jour au travers de la prime entre les fixings du SGE et de la LBMA. « En même temps, écrivent S&V, [les Asiatiques] font partie des « mains fortes » qui ne vendent pas dans une correction mais considèrent l’or comme une épargne à long terme et un investissement […]. »

Par ailleurs, en Orient, c’est le métal sonnant et trébuchant qui compte : la demande d’or physique prévaut globalement sur la demande d’or papier. L’investissement dans les ETF est essentiellement un phénomène occidental, même si ce constat doit être relativisé au regard du caractère récent de l’architecture financière dans la plupart des pays que nous avons visités.

Demande pour les ETF à sous-jacent or physique entre janvier 2016 et janvier 2020

Au final, la demande publique et privée asiatique est le facteur le plus important de la demande mondiale d’or physique.

Les épargnants asiatiques sont-ils vraiment plus avides d’or que les épargnants occidentaux ?

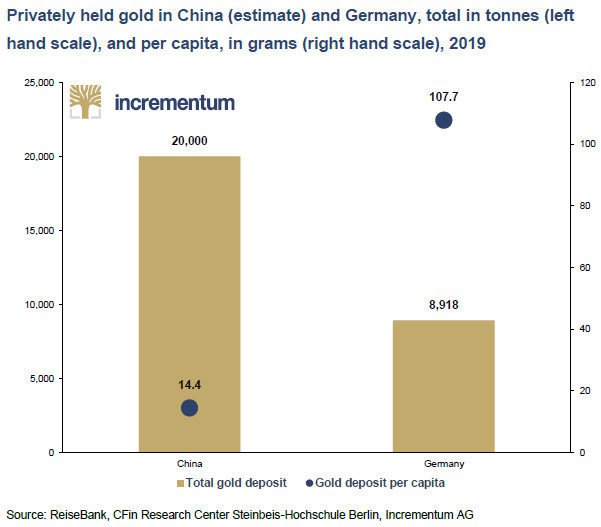

Attention cependant : à lire ce constat, on pourrait croire que les Asiatiques détiennent plus d’or physique que les Occidentaux. C’est à la fois vrai et faux. Comme nous l’avons vu, les ménages chinois auraient accumulé au maximum autour de 20 000 tonnes d’or et leurs homologues indiens 25 000 tonnes d’or, sur les 200 000 tonnes d’or extraites au fil de l’histoire.

En valeur absolue, les chiffres des stocks d’or privés de ces deux voisins ennemis sont gigantesques. Cependant, si on les rapporte en grammes par habitant, l’histoire n’est plus du tout la même.

Or détenu par le secteur privé en Chine (estimation) et en Allemagne, total en tonnes (échelle de gauche) et en grammes par habitant (échelle de droite), 2019

Compte tenu la population respective des deux pays, Mme Wang détient en moyenne 14,4 grammes d’or (à peine une demi-once), quand Mme Müller en possède 107,7, soit plus de 3 onces – 7,5 fois plus que son homologue chinoise. C’est dire le potentiel d’évolution de la demande asiatique…

Notez que pour ce qui est de l’Hexagone, c’est le chiffre de 3 000 tonnes d’or dans les bas de laine français qui circule, sans que l’on ait guère de moyens de s’en assurer – d’autant plus que l’INSEE se désintéresse totalement du sujet. Avec une population de 67 millions d’habitants, cela donnerait en moyenne 44,8 grammes d’or pour Mme Michu.

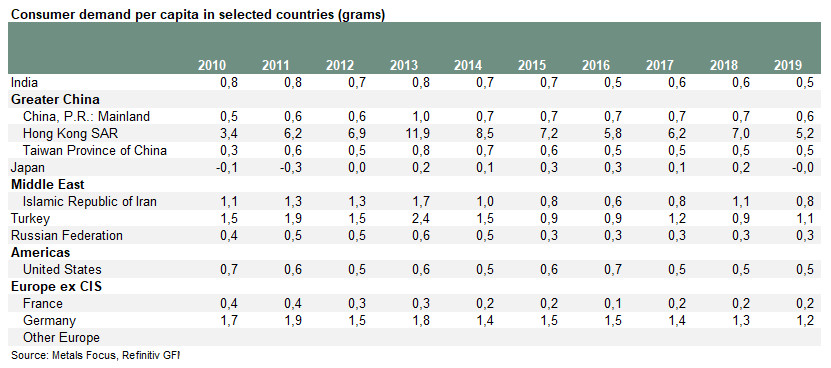

Au niveau des flux, c’est-à-dire des chiffres des demandes annuelles privées d’or physique, la situation est moins tranchée. Si vous vous reportez aux derniers chiffres du Conseil mondial de l’or, les demandes par tête indienne et chinoise d’or physique sont relativement similaires : entre 0,5 et 1 gramme selon les années. La Turquie explose les compteurs avec une demande par tête qui se situe entre 0,9 et 2,5 grammes par an, les Iraniens n’étant pas loin derrière. Les chiffres russes sont plus modestes, alors que les Japonais alternent entre collecte et décollecte sur le métal jaune.

Du côté occidental, seuls les Allemands dépassent les Chinois et les Indiens, et rivalisent avec les Turcs. Les Américains sont derrière les Chinois et les Indiens, alors que les Français ferment la marche.

Demande d’or par tête (sélection de pays, en grammes)

Quel avenir pour la demande asiatique ?

Pour ce qui est de l’évolution de la demande des ménages orientaux, une chose est sure : si les Orientaux doivent rejoindre les Occidentaux en matière de grammes d’or par habitant, ils n’ont pas fini d’acheter de l’or.

En Chine, la population rurale, très portée sur l’épargne en or physique, est celle qui va le plus bénéficier du dernier plan quinquennal, ce qui pourrait à terme pousser la demande chinoise à la hausse.

Plus généralement, en Orient, la dématérialisation de l’investissement en or et le développement des fonds de pension et des compagnies d’assurance constitue également un énorme potentiel pour la demande d’or dans les années à venir.

A moins bien sûr que l’activité économique chinoise ne continue de ralentir, et avec elle le reste de l’Asie – mais c’est un autre débat.

0 commentaires