Vous disposez d’une somme d’argent que vous voulez convertir en métal jaune mais vous ne savez pas comment vous y prendre ? Ce feuilleton est fait pour vous ! Dans ce troisième volet, j’introduis la gestion dite passive au travers du Dollar-Cost Averaging, qui est en moyenne la stratégie la plus performante pour profiter de la performance d’un indice dans le temps…

Résumons-nous : une allocation d’actifs réalisée par un singe lanceur de fléchettes ou une blogueuse beauté rapporte en moyenne autant qu’un portefeuille constitué par la crème des gestionnaires d’actifs. En termes plus professionnels, on dirait que le hasard et la gestion passive font environ 80% du temps mieux les choses que la gestion active.

Tout cela est bel et bon, mais la gestion passive, comment est-ce que ça se passe, en pratique ?

Le Currency-Cost Averaging, la meilleure solution pour optimiser sa performance sur l’or physique

Pour répliquer une performance, pour lui coller à la peau, il faut acheter de l’or non pas de manière active en chassant les plus hauts et les plus bas, mais de manière passive en achetant du métal pour une somme fixe à intervalles réguliers, et ce quel que soit le cours de l’or.

C’est ce que l’on appelle le Dollar-Cost Averaging (le moyennage/lissage du prix d’achat en dollars), par opposition au trading, qui consiste à « boursicoter » en tentant de repérer les creux et les sommets. Dans notre cas, il s’agit plutôt de faire de l’Euro-Cost Averaging (ce que nous appellerons entre nous « ECA »).

La mécanique sous-jacente est la suivante : en fractionnant votre investissement pour convertir en or une somme fixe de manière récurrente à intervalles réguliers, vous achetez en principe plus d’or lorsque le cours est « bas », et moins d’or lorsque le cours est « élevé » que vous ne le feriez en jouant au trader. Par conséquent, vous diminuez votre prix d’achat moyen par rapport à ce qui se serait sans doute passé si vous aviez opté pour une gestion active, et votre performance sera relativement proche de celle du cours de l’or. Par ailleurs, au plus l’intervalle de temps qui séparera deux achats sera faible, au plus votre performance sera proche de celle de l’once – l’idéal étant bien sûr d’automatiser vos achats pour que votre gestion soit métronomique.

Cette méthode a été popularisée avec l’investissement dans les cryptoactifs. C’est pourquoi vous n’aurez aucun mal à trouver un simulateur d’investissement dans le bitcoin en DCA.

En revanche, pour l’or, c’est une tout autre histoire…

Backtesting d’un investissement passif dans l’or : que vaut GoldHub, le simulateur de portefeuille du Conseil mondial de l’or ?

Je vous ai déjà parlé de Qaurum, ce simulator censé montrer « comment l’or est susceptible de réagir dans différents environnements macroéconomiques », pour reprendre les termes du Conseil mondial de l’or (CMO). Aujourd’hui, c’est de GoldHub, le simulateur de portefeuille du CMO, que nous allons parler.

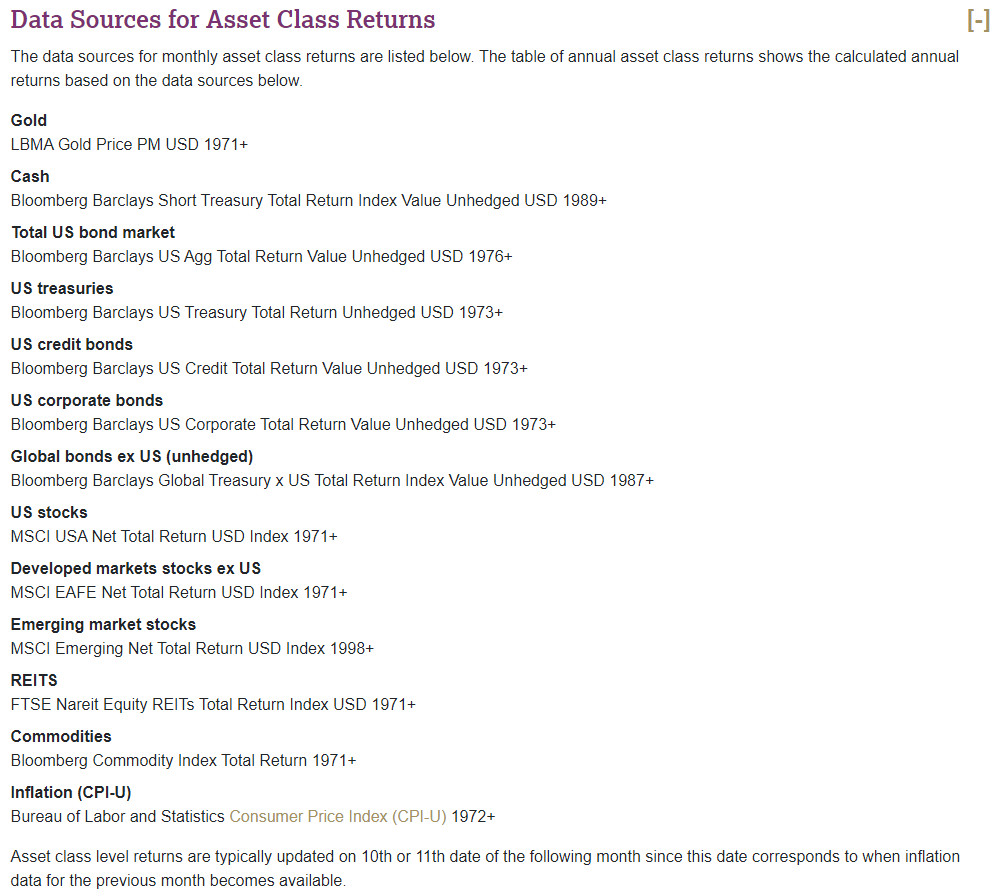

Cet outil, auquel pouvez accéder (gratuitement) ici, permet d’analyser la performance historique d’un portefeuille dans lequel il est possible d’intégrer 12 classes d’actifs sur la période janvier 1972 – période actuelle : l’or en USD, le cash en USD (obligations à court terme du Trésor US), les obligations US, les obligations à long terme du Trésor US, le crédit US, les obligations corporate US, le marché obligataire mondial hors Etats-Unis, les actions US, les marchés actions des économies avancées hors Etats-Unis, les marchés actions des économies émergentes, les REITS (c’est-à-dire grosso modo nos sociétés d’investissement immobilier cotées – SIIC -, communément appelées foncières), et les matières premières.

Sources statistiques de GoldHub pour le calcul de la performance des classes d’actifs

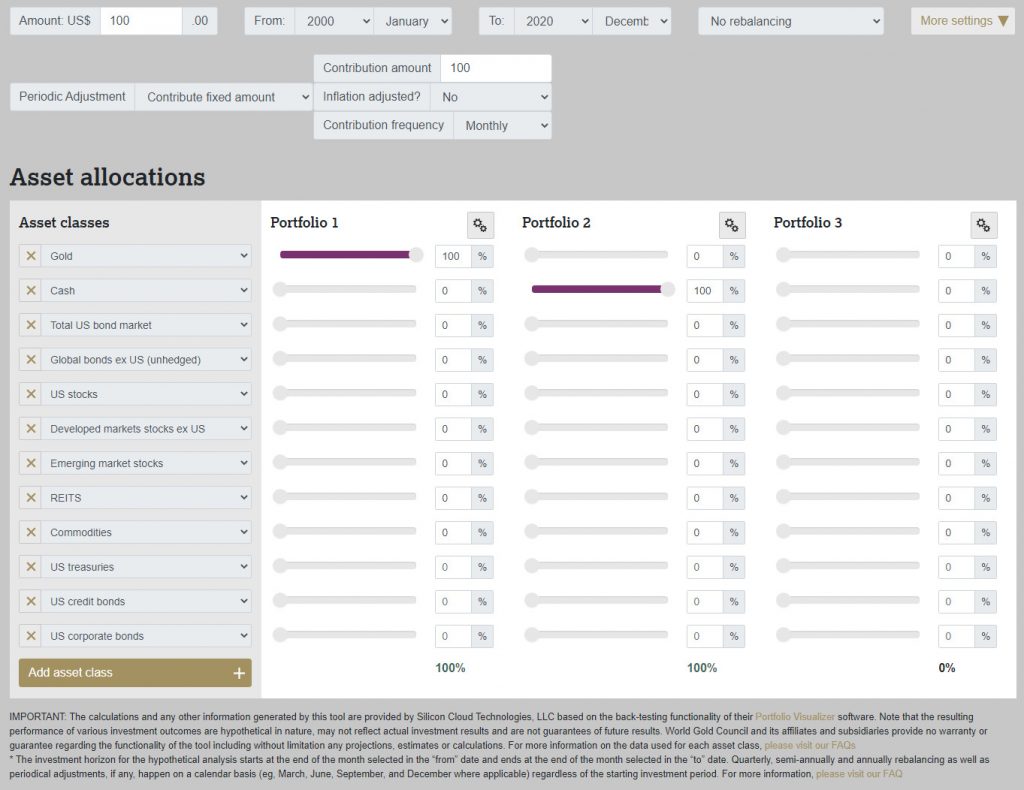

Ce simulateur de portefeuille présente l’avantage de reconstituer une stratégie d’investissement en DCA au travers de versements mensuels, trimestriels ou annuels.

L’une de ses limites est de ne proposer que des classes d’actifs libellées en dollars. Les résultats que nous allons obtenir seront donc libellés dans la devise américaine.

GoldHub permet de comparer au minimum 2 portefeuilles et au maximum 3. Je vais donc créer un 1er portefeuille avec 100 $ de mise initiale par exemple en janvier 2000 et des versements mensuels de 100 $ jusqu’en décembre 2020, et un 2nd portefeuille composé uniquement de cash, pour que cette seconde courbe ne nous encombre pas trop sur nos graphiques.

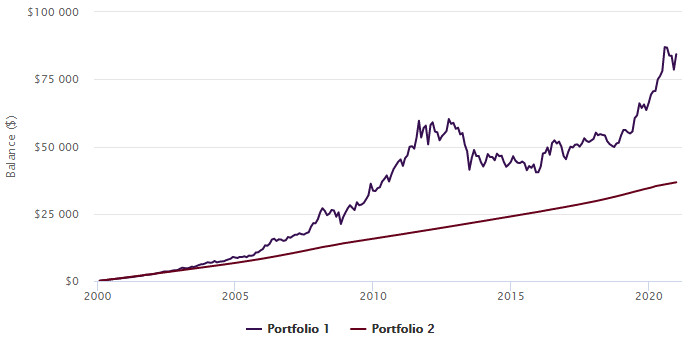

Voici maintenant les résultats de notre allocation : notre 1er portefeuille est passé de 100 $ en janvier 2000 à 84 300 $ en décembre 2020…

… avec une courbe qui a évidemment l’allure de celle du cours de l’or libellé en dollars.

GoldHub : bien mais peut (beaucoup) mieux faire

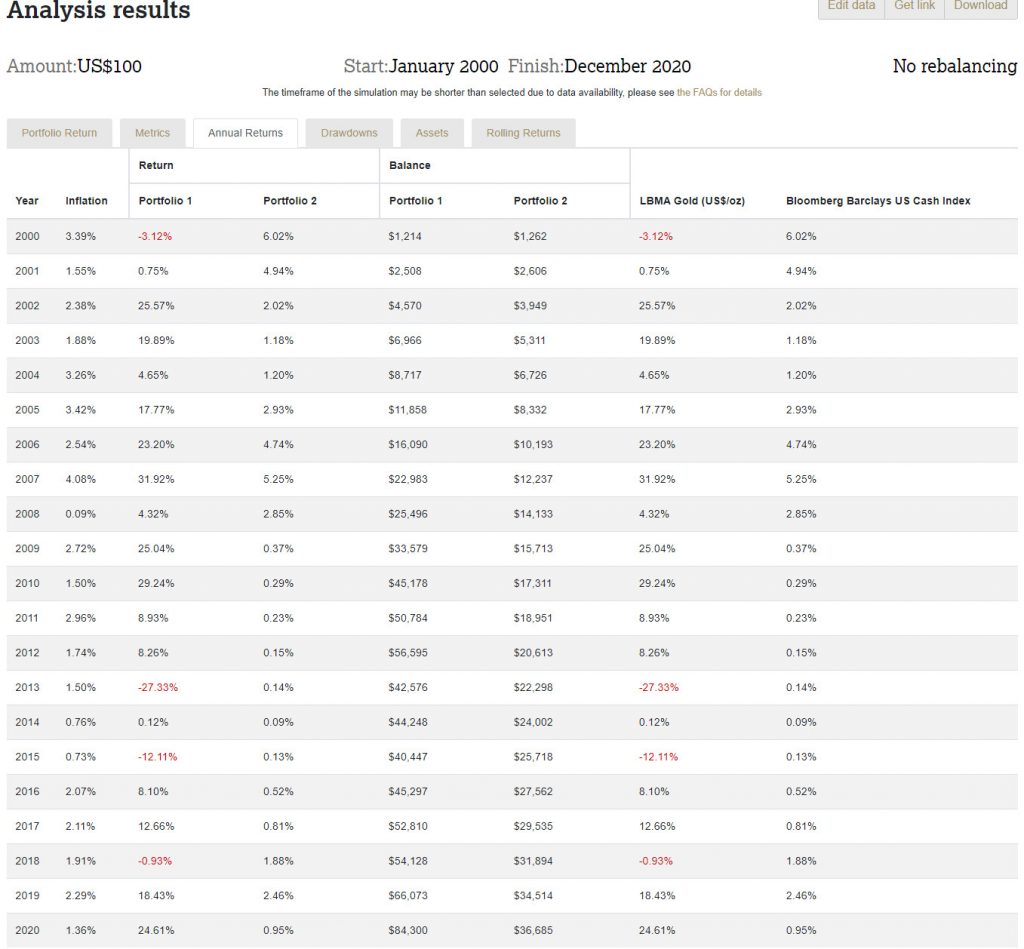

Cependant, lorsque l’on s’intéresse aux rendements annuels de notre 1er portefeuille, on s’aperçoit qu’ils sont strictement identiques à ceux du cours de l’or côté à la LBMA !

Cela signifie sans doute que le CMO ne s’est pas cassé la tête à intégrer le cours quotidien de l’or dans son outil, lequel prend probablement en compte le cours de l’or au 1er janvier de chaque année quelle que soit la date à laquelle vous faites votre achat mensuel, ou quelque chose de ce genre…

Si je ne me trompe pas, cela est très décevant car notre backtesting s’en trouve largement faussé. D’autant plus que cette analyse est fondée sur des chiffres en dollars, ce qui n’arrange rien à l’affaire…

Comme je n’ai pas trouvé d’autre outil de ce genre disponible en ligne, je me suis donc retroussé les manches et j’en ai bâti un à partir des statistiques de prix mises à disposition par… le CMO ! J’espère que vous ne m’écrirez jamais en commentaires que je ne vous bichonne pas puisque je vous ai non seulement concocté une simulation d’investissement dans l’or pour 100 € par mois, mais également une autre sur une base annuelle à 1200 €, ainsi que leurs équivalents au travers d’une approche trimestrielle et hebdomadaire ! Lundi prochain, l’investissement sur le marché de l’or physique en Euro-Cost Averaging n’aura plus de secret pour vous !

0 commentaires