Dans la dernière vidéo que je vous ai proposée, j’ai rappelé ce qui me semble être une évidence. Pour que le cours de l’or s’envole dans des proportions similaires aux deux précédents grands marchés haussiers, il faudra cette fois-ci que l’on ait droit non pas à un simple orage économique et financier, mais à quelque chose qui dégénérerait en un véritable tsunami monétaire.

Jusqu’à présent la situation est « sous contrôle ». Force est cependant de constater que le thème de la perte de confiance des marchés dans la capacité d’action des banques centrales est très en vogue dans certaines institutions financières. Les unes après les autres, elles s’interrogent en effet sur la probabilité d’un tel scénario. Celui-ci revient in fine à se poser la question de la pérennité de la bulle des dettes souveraine.

Sans explosion de la mère de toutes les bulles, l’or restera en effet une valeur refuge dont la valeur s’appréciera certes en cas de tensions, mais se dépréciera lorsque les autorités publiques auront réinstauré le calme sur les marchés.

Monétisation des dettes publiques version « Un jour sans fin » : le scenario Goldilocks du Dr Patrick (Artus)

La « Goldilocks Economy » – ou économie « Boucles d’or » – désigne « une économie qui est ni trop chaude – sans quoi elle créerait de l’inflation -, ni trop froide – sans quoi elle se dirigerait vers une récession. Ce terme désigne une économie qui fonctionne à un niveau optimal en assurant le plein emploi et la stabilité économique. […] elle se caractérise souvent par un taux de chômage faible, des valeurs d’actifs en augmentation (actions, immobilier, etc.), des taux d’intérêt bas, une croissance du PIB vive mais prospère et une inflation faible », comme le résume Investopedia.

Les parents et ceux qui gardent des souvenirs précis de leurs lectures de jeunesse feront peut-être le lien avec le conte éponyme des frères Grimm, avec sa nourriture ni trop chaude ni trop froide, et son fauteuil ni trop dur ni trop moelleux.

En pratique, l’expression Goldilocks Economy sert à désigne le climat qui régnait sur l’économie et les marchés avant que le virus ne vienne quelque peu refroidir l’atmosphère.

Comment revenir à la situation pré-covid-19 ? Mais en continuant de mener des politiques toujours plus violemment expansionnistes, bien sûr ! Si les Etats ne s’arrêtent jamais d’émettre de la dette et les banques centrales d’en acheter, alors il n’y a plus de problème et c’est reparti comme en 14. Voilà la petite musique qu’on nous joue en ce moment.

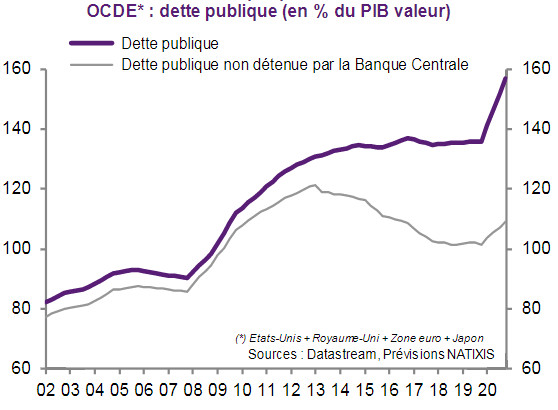

Dès lors qu’on accepte ce scénario, deux conclusions s’imposent, comme l’indiquait Patrick Artus dans un Flash Economie de Natixis en date du 25 mai. Tout d’abord :

Et pour cause :

- « Si les Banques Centrales ne réduisent jamais la taille de leur bilan après la crise, la dette publique détenue par les Banques Centrales en réalité n’existe pas, a été détruite ;

- La situation d’excès d’épargne du secteur privé va être amplifiée par la crise, en 2020 et au-delà ; cet excès d’épargne s’investira normalement dans la dette publique ;

- Les Etats, s’ils ne croient pas à la monétisation irréversible des dettes publiques, pourraient émettre aujourd’hui de la dette de maturité très longue à des taux d’intérêt très faibles, d’où un coût très bas de l’endettement public additionnel. »

2 conditions et 1 solution de secours pour que l’emballement de la dette publique ne pose jamais problème

En principe, lorsqu’un titre de dette publique arrive à son terme, l’Etat qui l’a émise doit rembourser le capital au créancier qui détient ce titre. Mais quid si en pratique, une banque centrale décidait, à l’échéance d’une dette étatique qu’elle aurait conservée sur toute sa durée, de la renouveler ? Et bien la créance n’aurait alors tout simplement pas à être remboursée.

Dès lors, l’Etat aurait seulement à se soucier de la seule dette détenue par d’autres agents économiques que la banque centrale. Or, Patrick Artus relève à juste titre que l’épargne du secteur privé a fortement augmenté pendant le confinement. Il en conclut qu’une partie de cet excès d’épargne se dirigera vers les titres de dettes souveraines, permettant ainsi de couvrir l’intégralité des déficits publics.

La conjonction de ces deux sources d’absorption de la dette publique permettrait au final à la courbe grise du graphique ci-dessous de grimper, et à la courbe violette de s’élever encore plus.

Par ailleurs, dans le scénario très peu probable où les banques centrales venaient à se rebeller en faisant valoir leur « indépendance », les Etats n’auraient de toute façon qu’à profiter des taux ultra bas pour émettre des dettes à 100 ans, comme l’ont déjà fait les Philippines, le Mexique, l’Irlande, la Belgique, l’Argentine, l’Autriche et plus récemment Israël.

Or, avec ces trois raisons pour que tout baigne dans le beurre, à quoi bon se casser la tête à augmenter les impôts et faire de la rigueur budgétaire ? Que voilà en effet « un débat inutile » pour reprendre les mots du Dr Patrick, puisqu’…

… comme l’indiquait le chef économiste de Natixis dans Le Point le 30 mai.

Voilà concrètement de quoi il retourne.

Cette démonstration a-t-elle suffit à vous convaincre que les portes d’un monde doté d’une croissance éternelle ni trop chaude ni trop froide s’ouvre devant nous, chez lecteur ? J’espère bien que non, sans quoi vous m’en verriez très déçu.

Et oui car il ne faut jamais croire le Docteur Patrick sur parole. Pour savoir ce que le chef économiste de Natixis pense vraiment, il faut aussi porter une oreille attentive à ce qu’a à nous dire Mister Artus.

Or, il y a un « mais ». Le genre de « mais » capable de rediriger l’économie mondiale du paradis vers la catastrophe.

Tout va effectivement pour le mieux, à une nuance près. Et là, je vais m’appuyer sur deux autres Flash Economie de Natixis, ceux-ci en dates des 18 et 19 mai.

Allons-y franco ! Voici comment s’intitule le premier :

Comme vous vous en doutez, la tonalité du développement que nous offre ici Mister Artus n’est plus tout à fait la même, comme nous le verrons dans notre prochain billet.

Si c’est pour simplement commenter les publications de Patrick Artus vous pouvez directement le faire sur Twitter !!

Chère madame, les positions de « Mister Artus » n’ont à ma connaissance été relayées nulle part dans les médias grand public. Par conséquent, il me semble intéressant d’en faire profiter les lecteurs de ce blog. Par ailleurs, sur la dizaine de milliers de personnes qui suivent le compte twitter de Patrick Artus, combien lisent la demi-douzaine de Flash Eco publiée quotidiennement ? Je l’ignore, mais suffisamment peu à mon avis pour que certains lecteurs trouvent leur compte dans des synthèses critiques du travail de Patrick Artus. Quoi qu’il en soit, j’espère que vous trouverez plus d’intérêt à lire mes prochains billets.

Bonjour,

Votre ton d’écriture et votre synthèse est parfaite. Votre analyse de la problématique, en vous appuyant sur les écrits du Dr Artus pour mieux en décrypter les ressorts, éclaire bien vos lecteurs fidèles dont je fais partie.

En son temps le Dr Artus avait fait un papier, durant le 1er semestre 2007, que j’ai conservé précieusement, qui décrivait très exactement les causes de la crise de 2008 tout en concluant qu’elle n’arriverait pas…vous imaginez mes craintes à la lecture de ce dernier billet d’Artus…

Merci de continuer à nous tenir en haleine tant l’époque réservera des surprises…sans doute amères…

JL

JL

Merci ! Je vois bien de quel Flash Eco vous parlez – j’y avais d’ailleurs fait référence dans un papier il y a quelques mois. Patrick Artus a le mérite d’envisager une grande variété de scénarios dans des notes très pédagogiques et la plupart du temps sans langue de bois. C’est pour ça que je trouve intéressant de m’appuyer sur ses analyses dans certains de mes articles. Il faut le lire en se souvenant que c’est un économiste certes pointu mais qui a peut-être un biais optimiste.