Les autorités publiques ne toléreront pas le retour de la déflation, ce vestige d’une ère où nous nous n’étions pas encerclés par des hordes de zombies surendettés. Le retour de l’inflation est-il pour autant certain ? Et surtout, quel serait le comportement du cours de l’or dans un tel environnement ?

Hier, nous avons vu que Ronald Stöferle est d’avis que l’inflation nous attend au coin du bois. Est-ce si certain ?

Inflation : les crépitements de hausses de prix finiront-ils par mettre le feu aux poudres ?

L’inflation peut avoir 2 origines :

- Une déconnexion entre l’offre et la demande (plus de demande que d’offre), auquel cas on a une hausse de prix conjoncturelle et cantonnée à un secteur donné :

- Un écart entre la monnaie nouvellement créée et la production de richesse afférente, auquel cas l’inflation est structurelle et plus généralisée.

Dans un cas comme dans l’autre, il faut que la vitesse de circulation de la monnaie augmente pour qu’il y ait hausse des prix.

De nombreux facteurs jouent cependant en faveur de l’inertie de la monnaie, et plaident pour un simple sursaut temporaire du taux d’inflation lorsque nous serons « déconfinés », plutôt que pour un dépassement durable des cibles d’inflation des banques centrales :

- L’écoulement du prix du pétrole ;

- L’augmentation du taux de chômage qui va rendre beaucoup plus difficile les revendications salariales ;

- Enfin et surtout, l’inquiétude de la population vis-à-vis de la retraite et de la période de dépendance qui s’ensuit, lesquelles forcent les particuliers à se constituer un matelas d’épargne de précaution aussi douillet que possible. Le vieillissement de la population dans son ensemble ne fait bien sûr qu’accroître ce phénomène.

Cependant, comme le rappelle Jean-Marc Daniel, il n’en reste pas moins que, comme « quand on met vraiment trop de monnaie en circulation, on créé des pressions inflationnistes, et c’est authentifié par le […] principe de 9 de Nicholas Gregory Mankiw. »

Pour ceux qui n’auraient pas leur précis d’Economie sous la main, il s’agit du principe selon lequel « Les prix augmentent lorsque la Banque centrale imprime trop de monnaie. » Et par « trop de monnaie», il faut entendre une situation dans laquelle on créé de la monnaie sans créer de richesse.

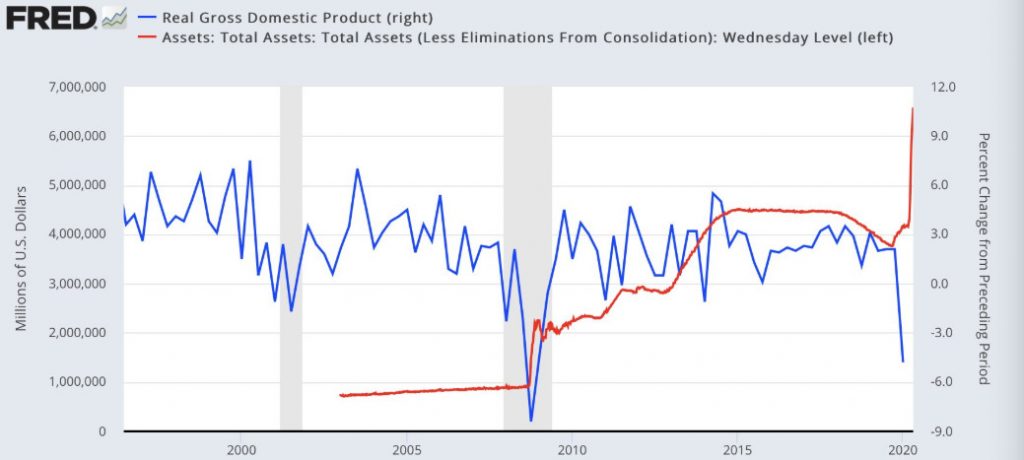

A ce stade, il ne me semble pas inutile de vous proposer ce graphique qui confronte le taux de croissance réel du PIB aux Etats-Unis (en bleu) au bilan de la Fed (en rouge), et vis-à-vis duquel je m’abstiendrai exceptionnellement de faire tout commentaire.

Mais tout cela ne nous dit pas à quoi nous attendre si la stabilité des prix venait à disparaître, et que nos économies devaient affronter la peste de la déflation ou le choléra de l’inflation.

L’or dans un environnement inflationniste

Dans de précédents articles, j’ai expliqué pourquoi la bulle obligataire qui s’est formée depuis les années 1980 sur les dettes d’Etats est la mère de toutes les bulles. Sur celle-ci est ensuite venue se greffer notamment la bulle de la dette corporate, c’est-à-dire la bulle de la dette des entreprises.

Le graphique ci-dessous illustre l’explosion entre 2012 et 2020 du stock de dette mondial qui se trade à taux négatifs. Aux dernière nouvelles, 14 000 Mds$ de titre de créances représentent donc une perte certaine, soit le PIB combiné de l’Allemagne, du Japon, de l’Inde et de la Grande-Bretagne – un phénomène quasi inexistant jusqu’à fin 2014.

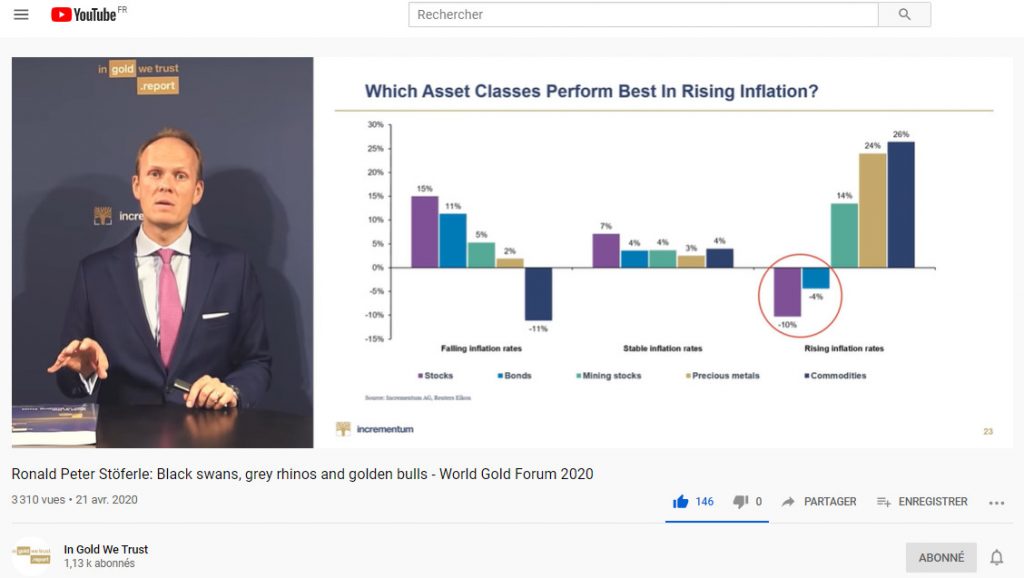

Face à ce constat, Ronald Stöferle s’interroge : « Si l’inflation devenait une préoccupation pour les marchés financiers, où irait cet argent ? Dans les actions ? Peut-être. Dans l’immobilier ? Peut-être. Mais je pense que l’or, qui a démontré de façon impressionnante au cours des siècles passés qu’il est une parfaite couverture contre une inflation en hausse, sera l’un des plus grands bénéficiaires de ces flux. »

Et ce serait mal connaître Ronald Stöferle d’attendre de lui qu’il avance une opinion sans l’étayer. Voici donc un graphique qui présente la façon dont les différentes classes d’actifs (obligations, actions, actions minières, métaux précieux, matières premières) se comportent dans les 3 environnements possibles en matière d’évolution des prix : niveau d’inflation en baisse (à gauche) ; niveau d’inflation stable (au centre) ; niveau d’inflation en hausse (à droite).

Je me permets d’insister sur un point capital : c’est bien ici de la tendance en matière d’inflation qu’il est question, et non du niveau d’inflation. En effet, une économie peut être sujette à un niveau d’inflation élevé mais en baisse ou stable, auxquels cas ce sont respectivement sur les graphiques de gauche et du milieu qu’il faut se pencher. Inversement, une économie peut connaître un niveau d’inflation faible mais en hausse, auquel cas c’est le graphique de droite qui devient pertinent.

Notez tout d’abord que l’or n’a pas particulièrement à rougir dans un contexte de diminution du taux d’inflation, ni dans un environnement où le taux d’inflation est stable.

Cependant, comme nous l’avons vu, c’est à une augmentation du niveau d’inflation que Stöferle s’attend, et c’est bien sûr dans ces conditions-là que l’or brille de tous ses feux.

« De toute évidence, les obligations ne sont pas la meilleure idée en général en période de hausse de l’inflation. Mais les gens ont tendance à oublier que les actions ont également du mal en période de hausse de l’inflation. Il faut donc être vraiment sûr que les entreprises que vous détenez ont un « pricing power » [NDLR : une capacité d’une entreprise à augmenter ses prix sans que cela n’entraîne de baisse de la demande]. Les actions en général ne sont pas une bonne couverture contre l’inflation – cela dépend du secteur. Bien entendu, les meilleures couvertures contre l’inflation sont les actions minières, l’or, les métaux précieux en général et les matières premières. Donc, si vous pensez que l’inflation n’est pas un risque mineur, vous devriez posséder une certaine protection contre l’inflation », explique Stöferle.

L’or, la meilleure protection pour affronter une stagflation

Une activité économique en baisse doublée d’une inflation en hausse : voilà la recette pour qu’une économie sombre dans la stagflation. C’est l’un des scénarios « auquel on pourrait assister au cours des deux prochains années », selon Stöferle.

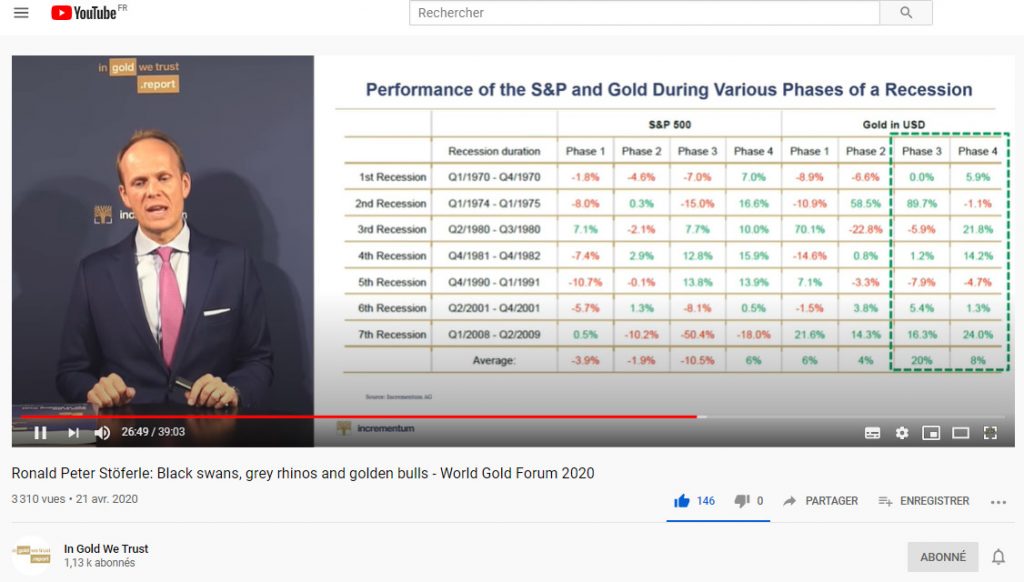

En matière de récession, l’auteur du rapport In Gold We Trust distingue 4 phases :

- Phase 1 : le trimestre qui précède la récession

- Phase 2 : la période entre le début de la récession et la publication officielle des chiffres de croissance du PIB par le bureau des statistiques

- Phase 3 : la récession officielle

- Phase 4 : le dernier trimestre de la récession

Et Stöferle de nous confier comment il perçoit la situation en cours : « Je pense qu’en ce moment, nous sommes encore dans la deuxième phase de la récession et que nous passerons à la troisième étape dans les prochaines semaines. Et comme vous pouvez le voir sur ce slide, cela devrait être un environnement très positif pour l’or. […] L’or est l’une des meilleures couvertures en cas de stagflation. »

Alors, inflation ou pas inflation ?

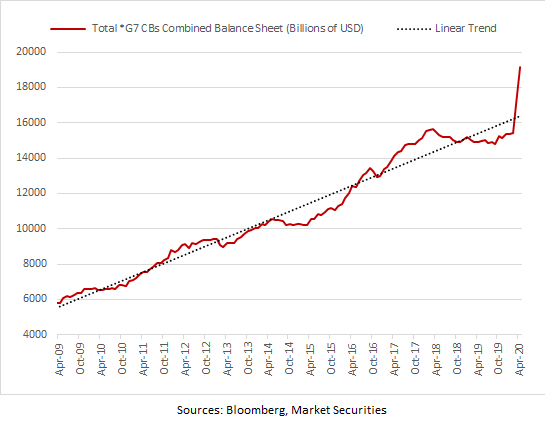

L’histoire reste à écrire mais jusqu’à présent, force est constater que les pompiers-pyromanes ne sont pas avares d’eau.

Le bilan combiné des banques centrales du G7 a connu sa plus forte augmentation mensuelle au mois d’avril

0 commentaires