Pour Ronald-Peter Stöferle et Mark J. Valek, les auteurs du rapport In Gold We Trust, « l’or se trouve dans un nouveau marché haussier ». Mais quels facteurs fondamentaux sous-tendent cette évolution haussière ? Et quelles tendances escompter ? Les deux Autrichiens ont profité de la dernière édition de leur must-read publiée le 27 mai pour faire le point sur les forces à l’œuvre.

Rappel : les variations du cours de l’or restent un mystère

A ce jour, personne n’est parvenu à établir un modèle expliquant ou permettant de prédire de manière systématique le comportement du cours de l’or en fonction d’un facteur unique ou d’une combinaison de facteurs. Quelques rares facteurs se distinguent certes au travers de la forte corrélation qu’ils entretiennent avec le cours de l’once, mais ces corrélations ne sont ni totales ni systématiques.

Si les variations du cours de l’or restent un mystère, cela n’interdit en rien de tenter de s’approcher au plus près de la vérité. Et justement, dans l’édition 2021 de leur fameux rapport, Ronald-Peter Stöferle et Mark J. Valek (S&V) nous offrent une analyse plus approfondie que jamais des principaux déterminants du cours du métal. Si vous vous vous êtes toujours demandé quelle importance accorder à l’une ou à l’autre des forces traditionnellement évoquées pour expliquer les mouvements du cours de l’once, le rapport IGWT 2021 est fait pour vous !

Le postulat de S&V ne vous sera pas étranger si vous êtes un régulier de ces colonnes : « Contrairement à la plupart des analystes de l’or, nous considérons que l’analyse exclusive des statistiques de l’offre et de la demande est peu utile pour comprendre l’évolution du cours de l’or. [Et pour cause :] L’or est à la fois une matière première avec un ratio stock/flux élevé et un métal monétaire. Par conséquent, les facteurs décisifs à court et moyen termes qui influencent finalement l’évolution des cours sont étroitement liés à la situation du système monétaire et des marchés financiers.»

Entre les deux Autrichiens et le Conseil mondial de l’or, qui prétend être parvenu à modéliser l’évolution du cours de l’or en fonction de l’évolution de l’offre et de la demande, libre à vous de choisir votre camp, camarades !

Qu’est-ce qui fait bouger le cours de l’or ?

En ce qui me concerne, je me range du côté de S&V dont l’analyse se concentre sur :

- « Les tendances du dollar américain et des autres monnaies fiduciaires

- Les coûts d’opportunité (vis-à-vis des actions, des obligations…)

- Les tendances sur les commodities

- Les tendances en matière d’inflation et d’anticipations d’inflation

- Le niveau et la tendance des taux d’intérêt réels

- Les dynamiques en matière de dette

- La tendance et le momentum de la croissance de la masse monétaire

- La confiance dans la politique des banques centrales, la stabilité du système financier et le développement économique

- La confiance dans le politique et la stabilité budgétaire

- Le cadre géopolitique

- La configuration technique (positionnement, sentiment de marché…). »

En somme, les conclusions de S&V découlent de leur analyse du contexte macroéconomique et financier (les 10 premiers points de cette liste), des fondamentaux de l’or au sens traditionnel du terme (les statistiques de l’offre et la demande, que les deux Autrichiens sont loin de balayer d’un revers de la main) et de l’analyse technique.

Je n’aborderai pas tous ces facteurs en détails puisque j’ai déjà eu l’occasion de vous proposer une analyse détaillée de certains d’entre eux dans ces colonnes.

A tout seigneur tout honneur, je vous propose de débuter avec le dollar !

Avant d’entrer dans le vif du sujet, il me faut néanmoins faire un détour par la théorie économique.

Les Etats-Unis à l’ère de la Théorie monétaire moderne

Vous connaissez le crédo des tenants de la Théorie monétaire moderne : en deux mots, le déficit budgétaire et la dette publique ne sauraient être un problème puisque l’État dispose du monopole de création de sa devise. Les banques centrales disposant d’une capacité illimitée à racheter les titres de dette publique sur le marché secondaire, l’État ne peut faire faillite, sauf à le vouloir ou à s’endetter dans une devise étrangère. Un postulat censé être encore plus solide dans le cas des Etats-Unis dont la devise est dominante tant au niveau des réserves mondiales que dans le commerce international.

D’où le titre de la Bible de la grande prêtresse de la MMT, Stephanie Kelton : The Deficit Myth : Modern Monetary Theory and How to Build a Better Economy (2020), lequel a été traduit en Français par Le mythe du déficit : La Théorie moderne de la monnaie et la naissance de l’économie du peuple. (Un ouvrage publié aux éditions Les Liens qui libèrent, dont je vous laisse imaginer l’orientation politique au vu de cette splendide oxymore).

D’où également les plans de relance Biden qui n’en finissent plus de se succéder, auréolant le président des lauriers de son illustre prédécesseur (en tout cas pour les tenants de l’étatisme) : Franklin Delanoe Roosevelt, qui a marqué l’histoire américaine de son New Deal.

Seulement voilà, S&V rappellent qu’une « sérieuse différence » distingue l’ère Roosevelt de l’ère Biden : « Les États-Unis étaient alors soumis à un étalon-or, et il a fallu ouvrir une soupape pour relancer l’économie américaine. Sous FDR, cette soupape a été une interdiction de l’or et une forte dévaluation du dollar américain par rapport à l’or. Aujourd’hui, l’histoire pourrait se répéter, mais sous une forme légèrement différente. » Je reviendrai évidemment sur ce que S&V entendent par-là, mais je tenais à vous proposer cette citation dès à présent afin de planter le décor.

« Le statu quo de l’or vis-à-vis du dollar US »

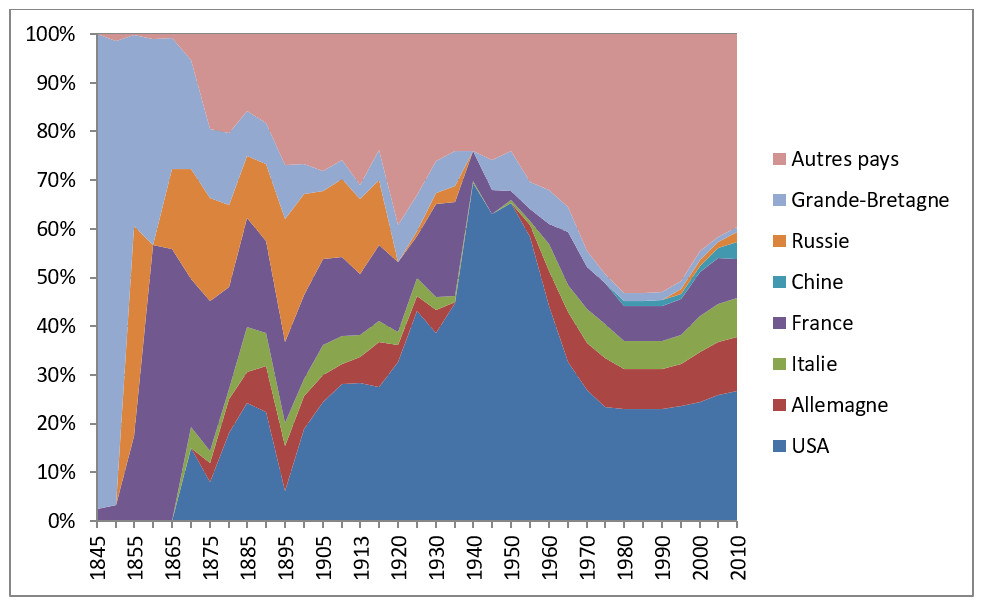

Pour S&V, le dollar US n’a jamais été aussi vulnérable depuis la rupture du dernier lien qui unissait l’or et la devise américaine. Non seulement les réserves officielles d’or américaines ne sont plus ce qu’elles étaient…

Evolution de la répartition des réserves d’or entre les banques centrales (%age du total de l’or détenu par les banques centrales au niveau mondial, 1845-2010)

Source : Conseil mondial de l’or

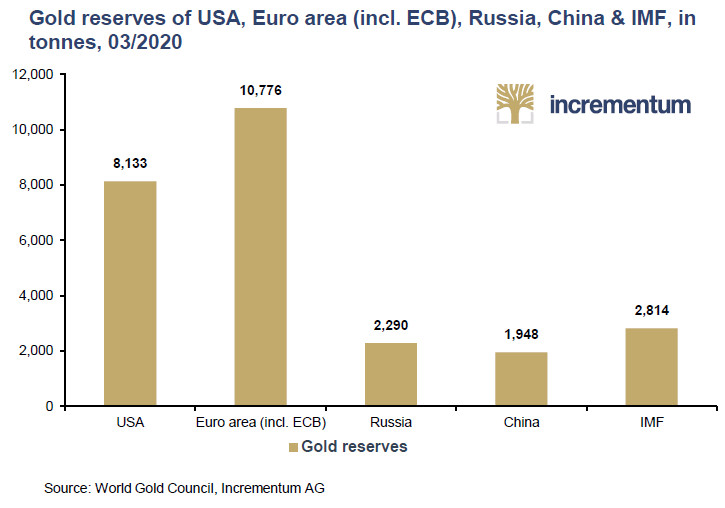

Réserves d’or des États-Unis, de la zone euro (y compris la BCE), de la Russie, de la Chine et du FMI, en tonnes, à mars 2020

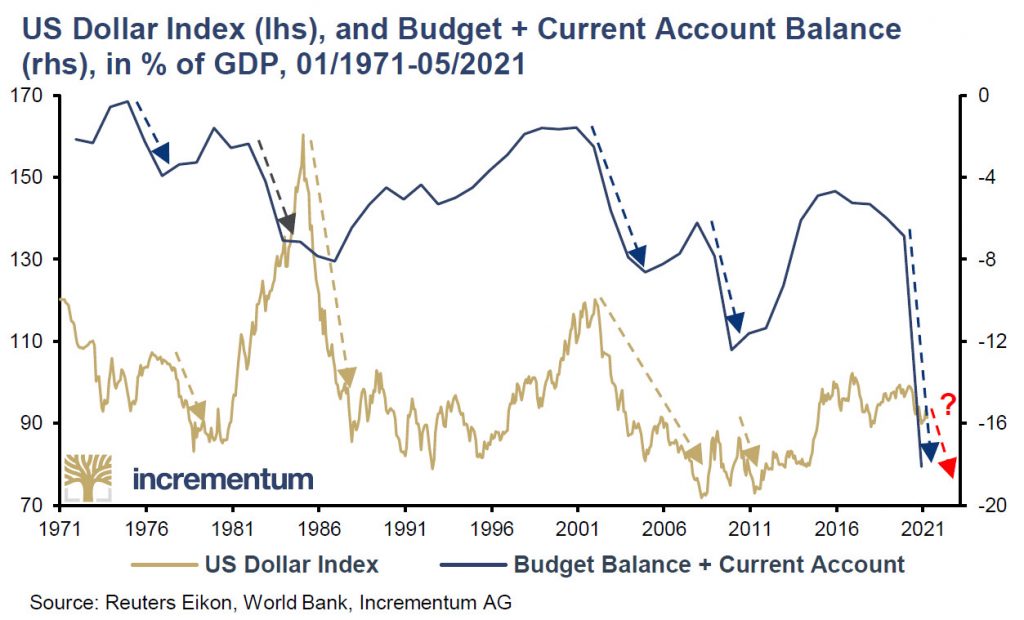

… mais les déficits jumeaux américains (déficit budgétaire et déficit des comptes courants) ont explosé au cours des derniers trimestres, les Etats-Unis inondant ainsi le reste du monde de billets verts plus abondants que jamais.

US dollar index (échelle de gauche), et Solde budgétaire + Solde de la balance des comptes courants (échelle de droite), en % du PIB américain, 01/1971-05/2021

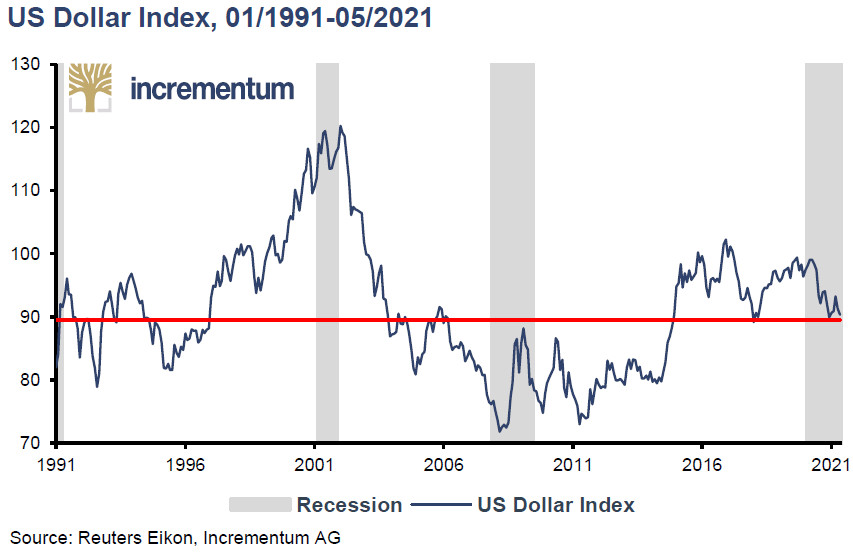

Aux débuts de la « crise de la Covid-19 », la devise américaine a fait office de valeur refuge comme c’est traditionnellement le cas en cas de choc externe, mais S&V relèvent que cela n’a pas durablement été le cas. « La faiblesse inhérente du dollar américain est visible, entre autres, dans le fait qu’il a chuté par rapport à 15 des 16 principales devises au cours des 12 derniers mois », rebondissant – pour le moment – sur le support majeur des 90, écrivent-ils.

S&V ne sont guère optimistes au sujet du dollar. Pour eux, sa dévalorisation à venir pourrait bien être « l’éléphant au milieu du couloir » que l’immense majorité des intervenants et des commentateurs refuse de voir.

Et les deux Autrichiens de rappeler que les privilèges exorbitants ne durent pas éternellement en citant Thomas Kaplan pour qui, « Dans un monde où toutes les devises sont du papier toilette, au moins au moins le dollar était double épaisseur »…

Je renvoie bien sûr le lecteur à la loi d’airain de la monnaie, ou le tragique destin des devises fiat.

La semaine prochaine, nous verrons comment a évolué un autre facteur fondamental du cours de l’or : le coût d’opportunité de sa détention vis-à-vis des autres classes d’actifs.

A lundi !

0 commentaires