Nous l’avons vu dans un précédent article : dès 1959, Robert Triffin alertait le Congrès US au sujet du fait « qu’il y avait déjà plus de dollars en circulation à l’étranger que ce que les réserves d’or américaines permettaient de couvrir. » Pourtant devenu conseiller du président Kennedy, son propos n’a pas été entendu et l’économiste a fini par reprendre la nationalité belge en 1977. Il a ensuite joué un rôle important dans l’édification du Système monétaire européen, première étape sur la voie de l’avènement de la monnaie unique.

L’euro est une monnaie de réserve internationale déconnectée des nations individuelles. Par ailleurs, cette devise n’est qu’indirectement couverte par les 11 000 tonnes de réserves d’or des banques centrales des Etats membres de la zone ; la hausse de l’or ne lui est donc pas aussi dommageable qu’elle l’était pour le dollar avant le 15 août 1971.

L’euro n’est donc pas sans rappeler la proposition de bancor que Keynes avait faite à Brettons Woods, un projet dont on sait qu’il a aujourd’hui les faveurs de la Chine et de la Russie. La monnaie unique constitue donc un concurrent crédible au dollar si d’aventure émergeaient des eurobonds.

Mais cette alternative est-elle si parfaite que cela ?

Pas vraiment : comme vous le savez, l’euro a un énorme point faible.

L’euro est une aberration économique…

La monnaie unique a beau réunir un certain nombre de qualités, elle n’en reste pas moins une aberration économique.

Cela fait tout même 60 ans que l’on sait grâce à Robert Mundell que les 19 Etats membres de ce qu’est devenue la zone euro ne constituent pas une zone monétaire optimale, sauf éventuellement à devenir en pratique un Etat fédéral.

Par ailleurs, Charles Gave a décrit dès 2002 dans son livre Des Lions menés par des ânes ce qu’allait advenir de cette zone réunissant des économies aux taux de productivités du travail si différents. Les politiciens français nous ont vendu l’euro en nous racontant que la monnaie unique serait l’outil de la grande convergence des économies européennes mais à force de gabegies clientélistes, on a au contraire assisté à l’hétérogénéité croissante des économies de la zone. L’euro a bien amené à « trop de maisons en Espagne, trop de fonctionnaires en France et trop d’usines en Allemagne. »

En pratique, les Etats cigales – au premier rang desquels la France – ont choisi la solution de facilité en profitant de l’aubaine d’une monnaie commune pour s’endetter toujours plus à coût réduit… jusqu’à ce que les marchés ne finissent par douter de la survie de la monnaie unique, comme cela s’est produit en 2012.

… qui ne perdure qu’au travers de l’action effrénée d’une banque centrale

C’est à cette époque que les Etats membres de la zone euro ont une première fois fait le choix politique de défendre coûte que coûte l’intégrité de la monnaie unique. Il a depuis fallu que la BCE maintienne artificiellement les taux d’intérêt des dettes publiques de certains Etats de la zone euro au plancher sans quoi ces derniers n’auraient plus été en mesure de rouler leur dette. Et lorsqu’une banque centrale se trouve ainsi mandatée, les ZIRP, QE, LTRO, TLTRO et autres PEPP se succèdent les uns les autres, et voici ce à quoi son bilan finit par ressembler.

Au 1er septembre, le bilan de la BCE se monte à 61% du PIB de la zone euro

L’euro est donc une devise dépendante de l’action d’une banque centrale. Or nous avons déjà vu en détails que ces dernières ont – quoi qu’elles en disent – comme un léger biais inflationniste.

J’ignore si Robert Triffin avait ce genre de considération à l’esprit lorsqu’il a repris la nationalité belge. Ce qui est sûr, c’est que le biais inflationniste des couples gouvernements/banques centrales n’a pas échappé à Satoshi Nakamoto, le père du Bitcoin.

Après la révolte de l’Europe contre l’Amérique, la révolte de Satoshi contre les couples Etats/banques centrales

Nous l’avons vu avec l’euro : un système de monnaie de réserve mondiale alternative au dollar est en développement depuis les années 1960. Mais ce n’est pas le seul.

Il est évident que lorsqu’a été publié le livre blanc de Bitcoin en octobre 2008, la où les personnes qui ont développé ce système de paiement cryptographique basé sur la blockchain avai(en)t clairement à l’idée de dépasser les limites inhérentes aux devises gérées par un super-Etat ou par un groupe d’Etats.

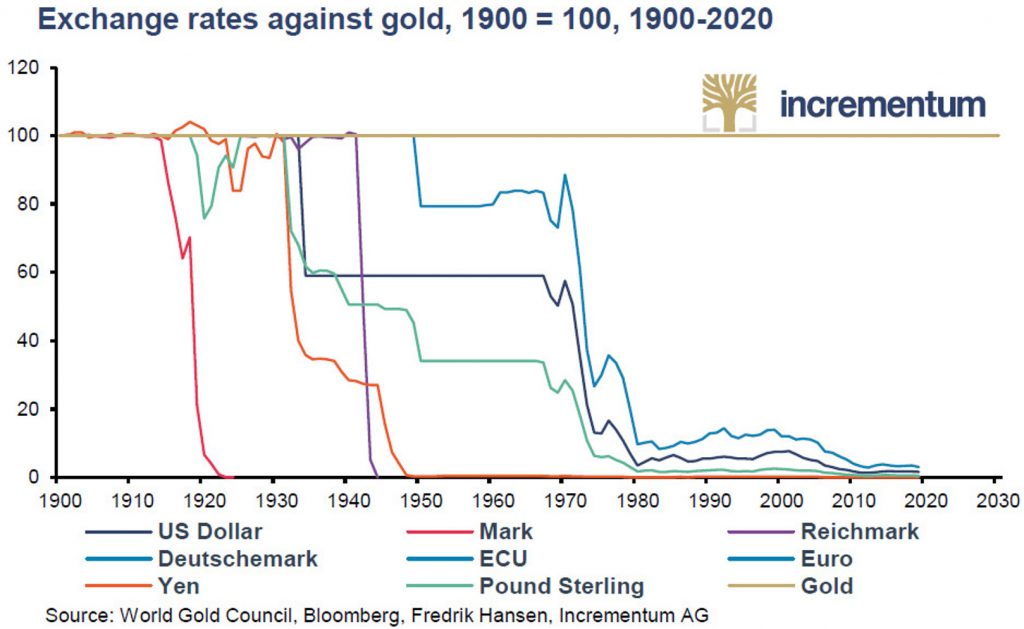

J’ai déjà eu l’occasion d’évoquer la loi d’airain de la monnaie selon laquelle « une monnaie papier, basée sur la seule confiance dans le gouvernement qui l’imprime, finit toujours par retourner à sa valeur intrinsèque, c’est à dire zéro » (Voltaire).

Taux de change des devises contre l’or entre 1900 et 2020 (base 100 en 1900)

Bitcoin vise à pallier cet écueil. Par conception, l’émission de cette cryptomonnaie est déterminée mathématiquement. Son taux d’inflation est connu à l’avance (4% par an jusqu’en 2024 puis 0,84% ensuite) et ne peut donc faire l’objet d’aucune surprise. C’est une monnaie décentralisée, c’est-à-dire qu’elle fonctionne sans autorité de contrôle – sans banque centrale si vous préférez.

Le bitcoin est donc par définition en dehors du champ d’intervention du pouvoir politique – en tous cas en ce qui concerne sa politique monétaire. Cela ne lui a pas trop mal réussi puisque son cours est passé de 0,06 $ lorsqu’il devenu tradable sur la plateforme Mt. Gox à l’été 2010, à près de 20 000 $ le 17 décembre 2017. Il avoisine aujourd’hui les 10 000 $ (en tout cas à l’heure où j’écris ces lignes…).

Bitcoin n’est pas la prochaine monnaie de réserve mondiale, mais peut-être sera-t-il amené à jouer un rôle lors de la refonte du système monétaire international

Je suis de l’avis que le bitcoin – et sans doute d’autres cryptomonnaies – sont là pour rester. Cependant, celles-ci n’ont pas vocation à se substituer aux monnaies étatiques. Les enjeux monétaires sont évidemment trop cruciaux du point de vue des Etats pour que ces derniers ne laissent le monopole de la monnaie au secteur privé.

Les cryptomonnaies subsisteront donc en tant que monnaies hayékiennes, c’est-à-dire au sein d’un ordre monétaire incluant des monnaies privées en concurrence les unes avec les autres, mais également en concurrence avec les devises émises par les gouvernements.

L’évolution du système monétaire international et de la monnaie de réserve mondiale viendra donc non pas du marché et de ses initiatives privées, mais des Etats.

Cependant, si bitcoin parvient à être adopté par le grand public, peut-être sera-t-il amené à jouer une place dans ce que deviendra le système monétaire lors de sa prochaine mue.

Mais il s’agit-là d’un sujet que je vous réserve pour un prochain article…

0 commentaires