Sur la planète Finance, le mois de janvier est l’heure des bilans. Voici comment le Conseil mondial de l’or décrypte ce qui s’est joué en 2021 sur le front du marché de l’or.

Le 13 janvier, le Conseil mondial de l’or a publié son « Gold Outlook 2022 ». Juan Carlos Artigas (Responsable de la recherche) et son équipe ont fait le point sur l’année qui vient de s’écouler et ont exploré les facteurs qui devraient influencer le cours du métal et qui pourraient faire pencher la balance à la hausse ou à la baisse durant l’année en cours.

Car le moins que l’on puisse dire du cours de l’or en 2021, c’est qu’il a eu du mal à trancher entre le Nord et Sud…

2021 : une année de consolidation après 2 années exceptionnelles

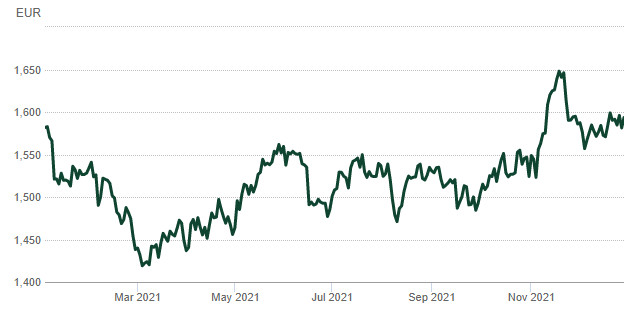

A 1606 €, le cours de l’or a clôturé l’année 2021 un chouilla plus haut qu’il ne l’avait débutée.

Cours de l’or en euros entre le 1er janvier et le 31 décembre 2021

L’once a enregistré une performance de 2,9% en euros (-3,5% en dollars), avec un cours moyen qui s’est établi à 1520 €.

Nombreux sont les commentateurs déçus par cette performance modeste, alors que toutes les étoiles semblaient alignées pour que le métal brille de tous ses feux : crise sanitaire, confinements, explosion des politiques budgétaire et monétaire… hormis au niveau des tensions géopolitiques, on voit mal par quel aspect 2021 aurait pu mieux faire !

Il convient cependant de replacer ces statistiques dans leur contexte. Comme l’a relevé Ronald Stöferle le 2 janvier, « les chiffres définitifs de la performance de l’or pour 2021 ne pas aussi mauvais que l’horrible sentiment de marché pourrait le suggérer, surtout après les excellentes performances de 2019 et 2020… »

Ceci posé, qu’est-ce qui a fait bouger le cours de l’or en 2021 ?

Facteurs fondamentaux du cours de l’or : en 2021, l’intelligence humaine est toujours incapable de modéliser le cours de l’or

Le Conseil mondial de l’or (CMO) s’est essayé à la modélisation du cours de l’or. L’institution dispose d’un outil visant à « montrer comment l’or est susceptible de réagir dans différents environnements macroéconomiques ». Il s’agit de Qaurum, qui propose des pronostics de cours pour l’or en fonction de différents scénarios économiques.

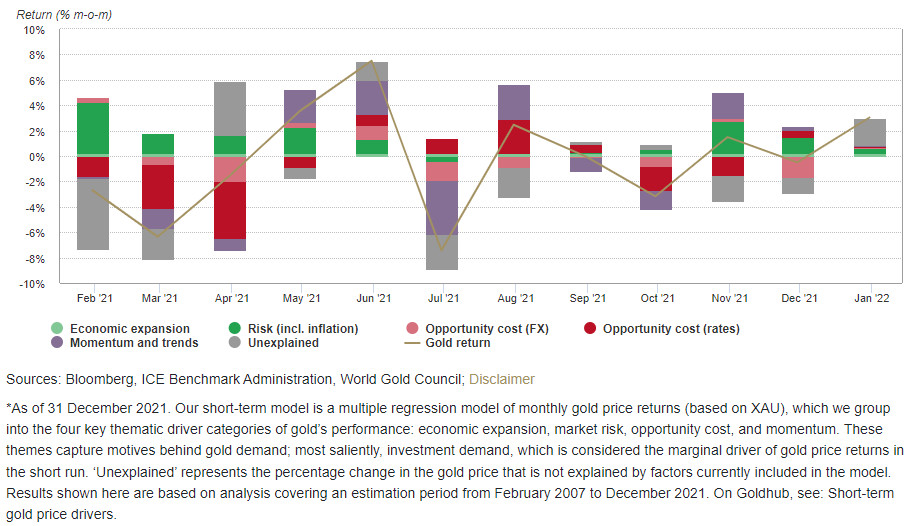

Ce modèle quantitatif permet au CMO d’avancer qu’en 2021, « L’augmentation des coûts d’opportunité a été l’un des facteurs les plus importants de la performance négative [NDLR : en dollars] de l’or au premier trimestre et, par intermittence, au deuxième semestre, tandis que les risques croissants – notamment ceux liés à une inflation élevée – ont poussé l’or à la hausse vers la fin de l’année. »

Contributions des facteurs du cours de l’or aux rendements mensuels du métal en 2021

J’attire votre attention sur l’ampleur remarquable des segments gris de ce graphique. Ceux-ci représentent la part d’« inexpliqué » dans le comportement du cours de l’or, laquelle est dominante sur certains mois. On comprend mieux cette citation parfois attribuée à Nathan Mayer Rothschild (1777-1836), souvent rappelée par Ronald Stöferle avec beaucoup de modestie lors de ses conférences : « Je connais seulement deux hommes qui comprennent vraiment la valeur de l’or. Malheureusement, ils ne sont pas d’accord ». Deux siècles après Rothschild, on n’est guère plus avancé : le cours de l’or reste globalement une énigme, et cela participe de la beauté du métal.

Ceci posé, qu’en sera-t-il de 2022 ?

Voici l’opinion de l’équipe de recherche du Conseil mondial de l’or – le lobby de l’industrie d’exploitation minière occidentale.

Politique monétaire : à quoi faut-il s’attendre en 2022 ?

Le CMO rappelle tout d’abord que du côté américain, « la Fed adopte une attitude plus faucon. Ses projections indiquent qu’elle prévoit de procéder cetteannée à environ trois hausses de taux, à un rythme plus rapide que prévu, tout en visant à réduire la taille de son bilan. »

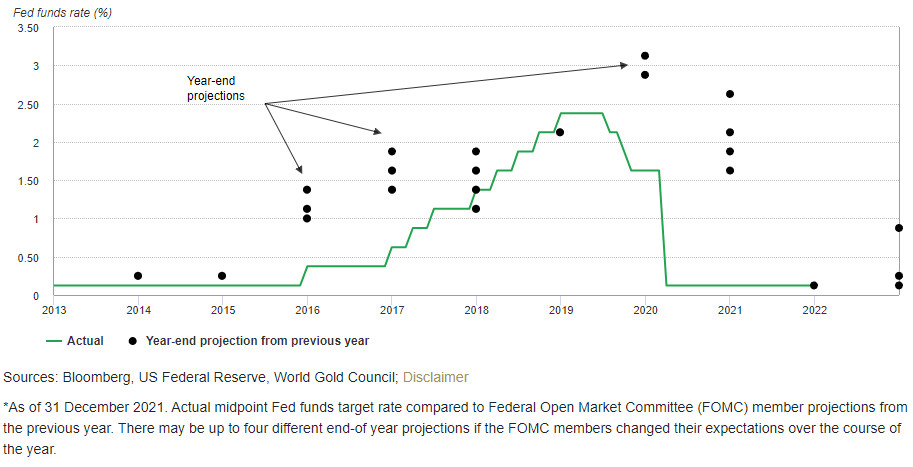

Le diable pourrait cependant se cacher dans les détails : « Une analyse des cycles de resserrement précédents montre toutefois que la Fed a eu tendance à ne pas resserrer sa politique monétaire de manière aussi agressive que les membres du comité l’avaient initialement prévu », rappelle poliment le CMO. On peut en effet admirer sur le graphique suivant l’écart béant qui sépare les annonces de la Fed en termes de taux directeurs (points noirs) de la réalité (ligne verte).

Taux cible moyen annoncés pour les Fed funds vs taux réel (2013-2022)

Le marché de l’or étant global, il ne faut cependant pas se concentrer sur le centre du monde que sont les Etats-Unis.

En Zone euro, le CMO rappelle que la BCE a déclaré qu’il était « très peu probable » que les taux directeurs augmentent en 2022, en dépit d’une inflation record.

De l’autre côté de la Manche, « si la Banque d’Angleterre a augmenté ses taux d’intérêt en décembre, son comité de politique monétaire semble indiquer que les hausses futures seront modestes », ajoute le CMO.

La Banque de réserve de l’Inde a quant à elle « signalé qu’elle maintiendrait sa politique monétaire accommodante pour relancer et soutenir la reprise économique et atténuer l’impact de la COVID. »

Quant à l’Empire du Milieu, sa banque centrale « a réduit l’un de ses taux directeurs de 5 points de base en décembre [2021], peu après avoir abaissé le ratio de réserves obligatoires des banques commerciales afin d’amortir le ralentissement économique du pays. »

Mais la politique monétaire n’est pas l’unique facteur qui influencera le cours de l’or en 2022.

Je vous en dirai plus à ce sujet la semaine prochaine…

A lundi !

0 commentaires