Après être revenu sur les facteurs ayant influencé le cours de l’or en 2016, je vais faire un petit tour d’horizon des raisons du contexte économique pour 2017. Les raisons d’acheter de l’or sous forme physique ne manquent pas et à l’approche de l’investiture de Donald Trump, les “cygnes noirs” planent dans le ciel. Tout est possible !

Les Etats-Unis basculent dans l’incertitude

Le moteur de l’économie mondiale va-t-il décoller ou s’enrayer ? A l’heure actuelle, toutes les incertitudes sont permises. Selon la Banque Mondiale, l’économie mondiale est fragilisée par « l’incertitude » générée par l’élection de Donald Trump. D’un point de vue géopolitique, elle confine à l’insécurité. Et les marchés n’aiment rien moins que l’incertitude et n’hésitent pas à se réfugier dans des valeurs comme l’or dans pareil contexte. C’est déjà le cas en ce début du mois de janvier où les investisseurs semblent reprendre goût au métal jaune.

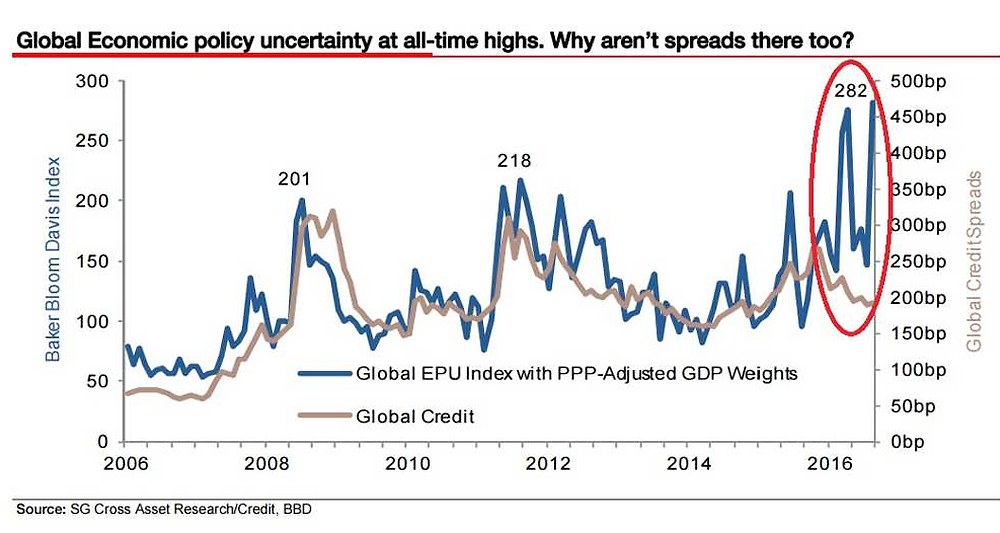

Cet article des Echos indique que la Société Générale a relevé une anomalie dans le marché de la dette d’entreprises, pouvant provoquer la prochaine récession. « Les marchés ont mis trois jours pour digérer le Brexit , trois heures pour digérer l’élection de Trump et trois minutes pour digérer le non au référendum italien », une déconnexion “alarmante” selon Albert Edwards, analyste de la Société Générale.

La preuve avec ce “graphique boursier le plus effrayant du monde”, selon lequel l’indice de risque est plus élevé qu’en 2008.

Graphique boursier le plus effrayant du monde – Les Echos.fr

Selon le « global economic policy uncertainty index » (EPU) (un indice créé par trois universitaires américains, autre que l’indice VIX), le risque politique et économique n’a jamais été aussi élevé, atteignant 282 points en 2016 contre “seulement” 201 points en 2008 et 218 points en 2012.

En même temps, le niveau de spread sur le marché de la dette d’entreprise (le “vortex à l’origine de la prochaine récession” selon Albert Edwards) est très bas alors qu’il devrait être plus élevé. Cette baisse des primes de risque s’explique notamment par les achats massifs de dette d’entreprise par la BCE.

Le risque de récession économique mondiale ne fera qu’empirer si les taux directeurs continuent d’augmenter (selon la volonté de Trump et de la FED). Tout est bon pour asseoir à nouveau l’hégémonie du dollar, mais cela se fera au détriment des autres devises, dont l’euro. Liliane Held-Khawam l’explique très bien dans cet article publié sur 24hGold.

Europe, the final countdown

Une chose est sûre, c’est que la politique de relance annoncée par Trump pourrait porter un coup fatal à la zone euro qui n’a pas vraiment besoin de ça en ce moment.

Taux de chômage de longue durée et paupérisation en hausse, entreprises européennes pénalisées par la hausse du pétrole et des taux d’intérêt, l’année s’annonce difficile pour l’UE.

Déjà ébranlée par le Brexit en juin 2016, la zone euro semble à nouveau se déliter comme en 2012. Le contexte est même plus explosif. La démission de l’ambassadeur britannique auprès de l’Union européenne (qui était plutôt partisan d’un “Brexit soft”) n’annonce rien de bon.

L’euroscepticisme gagne du terrain à l’heure où fleurissent les référendums sur la sortie de la monnaie unique. Après la Finlande en 2015, l’Italie, pilier de l’euro, a rejeté par référendum la réforme constitutionnelle.

Ce “non” à presque 60% a été l’expression d’un rejet de la politique économique de Matteo Renzi, qui a démissionné dans la foulée. Mais il y a plus grave, le sauvetage de la Banca Monte dei Paschi di Siena, le plus vieil établissement bancaire italien, et du monde. Ce plan de sauvetage génère des tensions dans une Italie déjà fragilisée.

Du côté du “modèle” allemand, ce n’est guère mieux. A peine remise d’une quasi faillite l’an dernier, la solvabilité de la vénérable Bundesbank reste encore à prouver.

Fondamentaux économiques négatifs et cygnes noirs

Selon Business Insider, les « quatre cavaliers de l’apocalypse économique » sont déjà là : vieillissement des baby-boomer, rupture technologique, mondialisation du marché du travail et endettement massif.

Les prévisionnistes s’en donnent à coeur joie côté pessimisme, si je puis dire. Pour nombre d’entre eux, 2017 sera “l’année de la vérité explosive”.

Marc Halévy, physicien et philosophe français, prédit une année de grandes turbulences. Pas de prédiction sortie des astres ou du chapeau, Marc Halévy est spécialisé dans les sciences de la complexité appliquées à l’économie et à la prospective. Pour lui il faudrait “dynamiter le système boursier et toute la finance spéculative qui sont le cancer de l’économie réelle” et les Etats-Unis sont en pleine déliquescence.

Si un “cygne noir” devait arriver dans un tel contexte, ce serait catastrophique. Par définition, un cygne noir est un événement imprévisible ; si on ne peut l’anticiper, on peut s’y préparer.

Tous les facteurs sont réunis pour l’achat d’or

Au moment où j’écris cet article, le cours de l’or remonte, comme il le fait souvent en début d’année, après la demande chinoise du précédent trimestre. Même s’il est susceptible d’être haussier à la fin 2017, d’ici là, il risque d’être encore balloté pendant quelques mois face aux incertitudes mondiales.

Frileux, les Français s’accrochent à leur épargne et c’est tant mieux. Encore faut-il choisir les bons placements ! Si vous pensez que les risques énoncés précédemment sont sérieux, privilégiez les métaux précieux, véritable police d’assurance contre la dévaluation monétaire et l’inflation. C’est la monnaie ultime depuis 6000 ans !

0 commentaires