Si vous vous intéressez un peu de près au sujet, vous savez comment l’or se comporte en période d’inflation et de déflation. Selon Léonard Sartoni, « L’or est le seul actif à offrir un refuge à la fois contre l’inflation et la déflation ». Mais quelles possibilités réserve l’or en période de « indéflation » ? La situation est inédite.

L’éternelle lutte contre les forces déflationnistes

Salaires en baisse, taux directeurs au plancher, croissance quasi nulle, affaiblissement monétaire, politique d’austérité… L’addition de tous ces facteurs poussent à penser que nous nous trouvons actuellement dans une ère déflationniste.

La déflation c’est quoi ? La déflation est le contraire de l’inflation (prix qui montent), donc les prix baissent. Ceux-ci baissent car les salaires baissent et les prix s’indexent sur cette baisse de salaires. C’est ainsi que l’on rentre dans un cercle déflationniste qui conduit à l’insolvabilité de l’ensemble des acteurs économiques (Etats, ménages, entreprises).

1. Une crise déflationniste peut démarrer par une crise économique, comme celle de 2007 qui a abouti à une baisse de la croissance qui entraîne moins de travail, donc une augmentation du chômage, qui s’accompagne d’une baisse des salaires et donc du pouvoir d’achat.

>> La baisse de la consommation liée à la perte de pouvoir d’achat engendre une baisse des bénéfices des entreprises

>> Il y a donc moins de recettes fiscales.

2. Avec la hausse du chômage, on en arrive à une augmentation des dépenses sociales

>> Qui a un impact direct sur les finances de l’Etat.

>> On en arrive fatalement à une augmentation des déficits publics qui s’additionne aux dettes

>> D’où augmentation des dettes.

3. Il y a donc une nécessité soit de diminuer les dépenses, soit d’augmenter les impôts pour financer tout cela.

4. L’augmentation des impôts génère une baisse du pouvoir d’achat qui implique une baisse du taux de croissance.

Voilà comment on se retrouve embarqué dans un cercle déflationniste pour des années, c’est exactement ce qui se passe en Grèce aujourd’hui.

L’or, refuge des crises déflationnistes

Comment se comporte l’or en période déflationniste ? C’est une des meilleures valeurs refuges et la plus liquide qui soit.

Le cours de l’or est soumis à la baisse lorsqu’il y a une crainte de déflation, en cas de politique d’austérité et de récession (ce qui est actuellement le cas en ce qui concerne l’économie occidentale).

Sur l’or en période de déflation, Léonard Sartoni disait en 2008 : « Certains pensent que l’or performerait extrêmement bien si une déflation majeure se produisait aujourd’hui, alors que d’autres pensent que l’or retiendrait au mieux son pouvoir d’achat. Durant une déflation, il y a une fuite vers le cash, qui prend de la valeur, alors que le prix de tous les autres actifs baisse. Mais l’or est encore meilleur que le cash étant donné que c’est la seule monnaie sur laquelle ne repose aucune dette, et qui ne court aucun risque de faillite. »

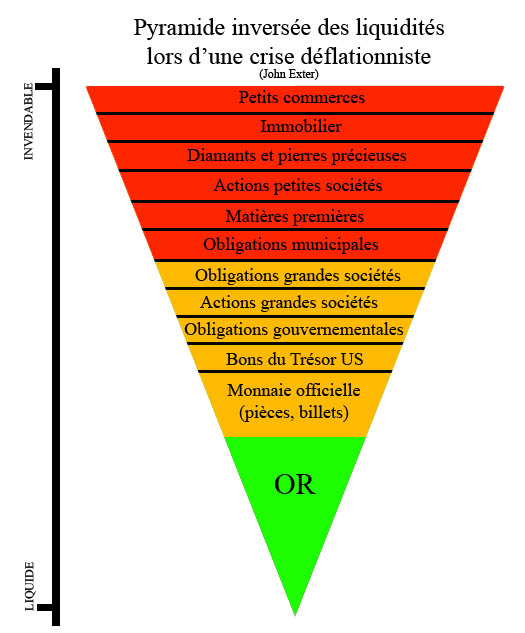

En outre, la pyramide de liquidité des actifs en période déflationniste établie par John Exter montre que l’or est l’actif le plus liquide, et l’immobilier le moins liquide.

L’or en période inflationniste

Dans son ouvrage de référence « 2008 – 2015 : pourquoi l’or va battre la performance des actions et des obligations et comment vous pouvez en profiter », Léonard Sartoni explique qu’en cas de forte inflation, le prix de l’or « augmente beaucoup plus vite que l’inflation lorsque les investisseurs commencent à l’anticiper » et qu’il offre donc de bonnes possibilités de gains (en cas de forte inflation).

Et en « indéflation » ?

Sauf que la période dans laquelle nous nous trouvons n’est pas aussi tranchée.

A côté des baisses de prix évoquées, le prix de l’énergie, des matières premières, les denrées agricoles, les actifs qui génèrent des rémunérations, augmentent. Alors, inflation ou déflation ? Le débat dure de longue date.

Et pour cause, nous nous retrouvons pour la première fois au confluent de deux phénomènes contradictoires : la coexistence de l’inflation et de la déflation.

Que faire avec l’or actuellement ?

• Par rapport à la baisse actuelle du cours de l’or

Il faut voir dans la tendance baissière actuelle du cours de l’or (fortement impacté par un dollar vigoureux) comme une « dernière fenêtre d’opportunité pour l’or », pour reprendre une expression de Fabrizio Quirighetti dans un article du journal suisse Le Temps. Selon le Chef économiste de Syz & Co, à court terme, le scénario déflationniste (à la japonaise, avec de faibles performances) est plus envisageable que celui d’une inflation débridée. Dans ce cas, l’or ne devrait pas briller en effet, mais il reste « la meilleure assurance possible (c’est-à-dire la moins «chère» et la plus efficace) », l’or « offre actuellement des qualités de diversification au sein des portefeuilles, qui compensent, en partie, celles dorénavant altérées du couple actions-obligations » et parce qu’à force de jouer avec le feu d’une politique monétaire inflationniste, les pompiers pyromanes de la FED vont finir par redonner du lustre à l’or.

• L’or sauve-t-il de toutes les crises ?

Il faut toujours envisager l’or à long terme, dans une optique patrimoniale et sécuritaire. Le cours de l’or peut encore baisser durablement, cela ne change rien aux fondamentaux de l’or qui est un placement de long terme.

L’or est un actif rare, parcimonieux, une monnaie parfaitement adaptée à la décroissance. Si le prix de l’or baisse en période déflationniste, tous les prix baissent en proportion. Si le prix de l’or augmente, il permet de générer des gains. Dans les deux cas, l’or a tout bon.

Cette situation d’indéflation avec un risque majeur d’insolvabilité des Etats est inédite. Le comportement de l’or dans une telle période est donc inconnu.

Nous connaissons en revanche le comportement de l’or en périodes troubles. Quand le monde est en ruine, l’or se présente TOUJOURS comme une bouée de sauvetage.

Même s’il est difficile de prévoir le cours de l’or à l’issue de cette période étrange, d’attente pré-apocalyptique, on peut néanmoins parier que l’or et l’argent pourront toujours s’échanger contre du cash – s’il vaut encore quelque chose – ou contre des biens de consommation courante.

0 commentaires