Pour la plupart des politiciens et des médias, la racine de la crise de 2008 ne prête plus à débat. La dérèglementation bancaire, couplée à l’appât du gain, aurait conduit à la crise des subprimes, antichambre de la crise bancaire et financière de l’automne 2008, de la crise financière mondiale de 2007-2008 et de la Grande Récession de 2008. C’est faux. Vous allez voir que de la crise de 1929 à la crise de 2007-2008, les crises financières, c’est toujours la même histoire…

Commençons par revenir sur la file de dominos qui a entraîné la finance mondiale dans une crise systémique, puis à la récession.

Comment la crise de 2008 a-t-elle commencé ? Quelle est la cause ?

Voici les 8 chapitres du conte de la crise économique et financière systémique, racontée dans sa version grand public :

1. Afin d’étendre au plus grand nombre l’accès à la propriété privée immobilière, le gentil législateur américain assouplit les conditions d’octroi de prêts immobiliers aux particuliers.

2. Les méchantes banques prêteuses, avides de profits à court terme, transforment ces titres de créances en titres adossés à des créances hypothécaires (mortgage-backed securities – MBS). C’est ce qu’on appelle la titrisation. Elles revendent ces créances hypothécaires titrisées à leurs clients particuliers et investisseurs institutionnels, dispersant ainsi le risque dans l’ensemble du système financier.

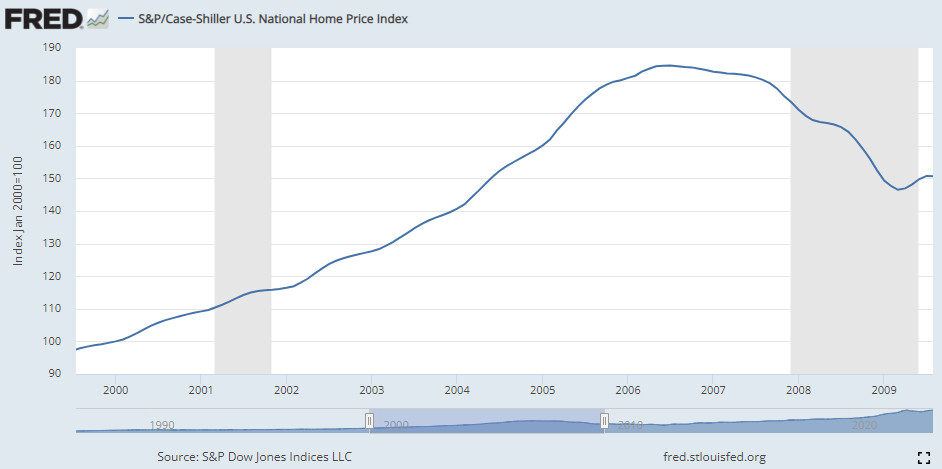

3. L’inflation resurgit aux Etats-Unis, et la banque centrale américaine remonte ses taux pour tenter de la juguler. En conséquence, les ménages, essentiellement endettés à taux variables, doivent débourser plus d’argent pour payer les échéances de leur crédit immobilier. Les défauts de remboursement augmentent du côté des acquéreurs les plus pauvres, les fameux emprunteurs subprime, c’est-à-dire ayant présenté un dossier bancaire à risque.

Quels ont été les effets de la crise financière sur les banques et l’économie réelle ?

4. Les méchantes banques saisissent les biens immobiliers concernés et les remettent sur le marché pour se rembourser (procédure de “foreclosure”). Ce surcroît d’offre, cumulé à des conditions de financement plus coûteuses, aboutit à l’effondrement du marché immobilier résidentiel.

Indice Case-Shiller de la valorisation du marché immobilier résidentiel américain (2000 – 2009)

Source : FRED

Comment la crise bancaire américaine de 2008 est-elle devenue mondiale ?

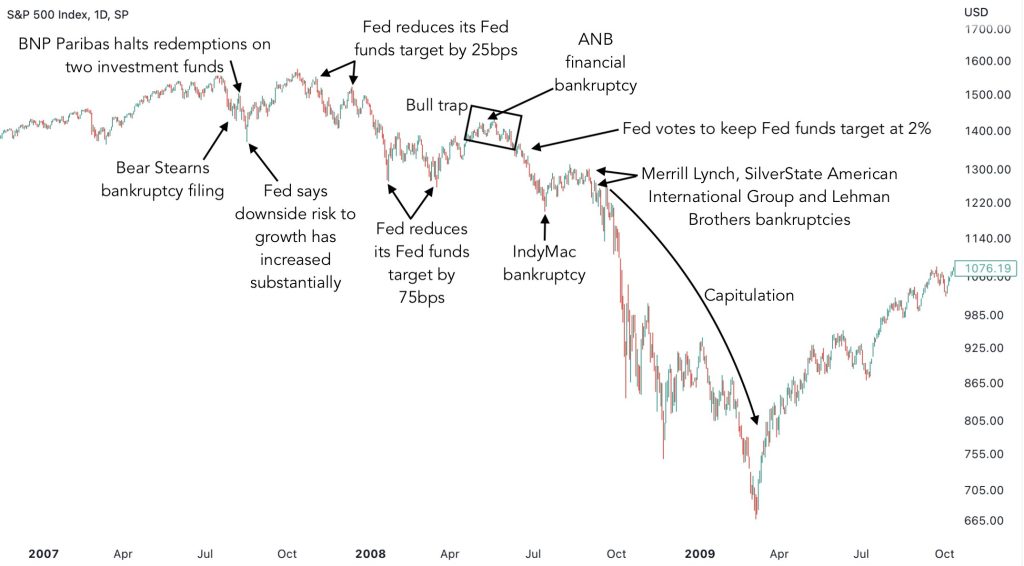

5. Les banques doivent revoir à la baisse la valeur des actifs de leur bilan qui contiennent des subprime. La plupart d’entre elles entre dans de graves difficultés et ne respecte plus les ratios prudentiels. Elles ont un besoin urgent d’être massivement recapitalisées. Le risque devient systémique. Bear Stearns est renflouée par la banque centrale américaine en mars 2008. Des centaines de banques font faillites, dont Lehmann Brothers, le 15 septembre 2008.

6. Gel du marché interbancaire : ignorant leurs expositions réciproques aux crédits subprime, les banques ne se prêtent plus entre elles, ou alors à un taux très élevé (crise de confiance et de liquidité). L’accès au crédit se resserre. Du fait de cette crise de confiance, les investissements et la consommation s’effondrent.

7. Entre temps, les Etats-Unis ont été les premiers à entrer en récession (en décembre 2007), laquelle s’est étendue à la plupart du reste du monde.

Qu’est-ce qui a empêché la chute de l’économie mondiale en 2008 ?

8. Pour débloquer la situation, les gentilles banques centrales baissent leurs taux directeurs et prêtent massivement aux banques commerciales afin de résoudre la crise de liquidité. Ouf ! Grâce à sa mise sous perfusion monétaire, l’économie est tirée d’affaire. La croissance reprend et se poursuit de manière ininterrompue jusqu’à l’arrivée du Covid-19 (avec entre-temps la crise des dettes publiques en zone euro).

Évolution commentée du S&P 500 au fil de la crise boursière mondiale de 2007-2008

Source : Game of Trades

Ce conte pour enfants ainsi posé, il va me falloir à présent démonter (très succinctement) un certain nombre de mythes…

Les crédits à taux variables ne dominent pas le marché américain

Contrairement à l’image d’Épinal, les crédits à taux variables ne sont pas omniprésents aux Etats-Unis.

Comme l’indique Guillaume Nicoulaud (GN), juste avant le déclenchement de la crise économique, au 3ème trimestre 2007, ce type de crédits ne représentait alors qu’un peu plus de 20% du total des crédits immobiliers américains. Avec un peu moins de 80%, les crédits à taux fixe étaient donc la norme. A mi-2023, les crédits à taux variables ne représentaient d’ailleurs plus aux Etats-Unis que 11% de l’ensemble des crédits aux ménages.

Il n’y a pas eu de « crise des subprimes »

Au 3ème trimestre 2007 toujours, les crédits subprime (à taux fixe ou variable) représentaient environ 13% du marché. Cela fait donc 87% de crédit prime, c’est-à-dire octroyés à des acquéreurs ayant en principe un bon dossier bancaire.

Or sur quel segment de marché les défauts de paiement se sont-ils concentrés ?

La lecture de GN est très instructive : « à la fin du troisième trimestre 2008, au moment de la chute de Lehman Brothers, le taux de défaillance des mortgages primes à taux révisables atteint 8.09% (contre 1.65% pour les crédits à taux fixes de qualité de crédit équivalents) et celui des mortgages subprimes à taux révisables atteint 28.84% (contre 11.28% pour les subprimes à taux fixes) ».

Ainsi, le taux de défaillance sur le segment des crédits subprime à taux fixe (11,28%) a-t-il été très proche de celui du segment des crédits prime à taux variable (8,09%). Autrement dit, « Cette crise n’était pas une « crise des subprimes » – elle ne l’a jamais été […] », comme le formule GN.

Mais alors, si la crise financière mondiale de 2007-2008 n’est pas la résultante des défauts de paiement en série des emprunteurs subprime, qu’est-ce qui l’a vraiment déclenchée ?

D’aucuns évoquent la déréglementation bancaire.

Mauvaise pioche…

Une dérèglementation bancaire : vraiment ?

Au plus fort de la crise, j’étais encore étudiant et je commençais tout juste à m’intéresser à l’économie. C’était la grande époque des blogs où l’on se voyait la plupart du temps expliquer que la crise résultait de « l’appât du gain », et qu’elle signait la faillite du libéralisme et du capitalisme dans leur version la plus « débridée ».

L’exemple le plus souvent cité était celui de l’abrogation du Glass-Steagall Act en 1999 sous la présidence Clinton. Adopté en 1933, celui-ci séparait les métiers de banque d’investissement (lesquelles se financent par l’emprunt) et de banque de détail (lesquelles se financent par les dépôts). En permettant aux banques commerciales d’exercer ces deux activités, le législateur aurait permis aux banques de prendre plus de risques, facilitant la transformation d’une crise financière en une crise bancaire, mettant ainsi en danger les dépôts des épargnants qui n’avaient rien demandé.

Or lorsqu’on se penche sur le magma législatif et réglementaire des années 1980 et 1990, rien n’assure que l’activité de l’industrie bancaire s’en soit trouvée dérégulée. On pourrait même être convaincu du contraire… (Par exemple, les recommandations de Bâle I relatives aux fonds propres du secteur bancaire sont entrées en vigueur aux États-Unis en 1988.)

Quoi qu’il en soit, la thèse de l’appât du gain à court terme dans un contexte de dérèglementation en tant que vice de forme du système ne tient pas.

Comme l’explique GN, « ce n’est pas parce que la loi vous permet de vous endetter dans des proportions gigantesques, d’acheter des actifs notoirement risqués ou de faire les deux à la fois que vous allez nécessairement le faire. […] la recherche d’opportunités de profits est, en principe, tempérée par l’existence de risques de pertes. »

Autre problème : « très peu de sociétés financières ont décidé de combiner les activités d’investissement et les activités de banque commerciale. Les deux banques d’investissement dont la déroute symbolise la crise financière, Bear Stearns et Lehman Brothers, n’étaient affiliées à aucune institution de dépôt. Au contraire, si Bear Stearns ou Lehman Brothers avait eu une source importante de dépôts assurés, elles auraient probablement survécu à leurs problèmes de crise de liquidité de court terme. En outre, les grandes banques qui combinent des activités d’investissement et des activités commerciales ont traversé la crise en meilleure santé que les autres (e.g. JP Morgan) [qui a racheté Bear Stearns] », comme l’explique Le Minarchiste.

Il va donc falloir trouver une explication plus convaincante.

Envisageons une autre hypothèse…

Les politiques pro-accession à la propriété du gouvernement américain

Au début des années 1990, afin d’étendre au plus grand nombre l’accès à la propriété privée immobilière, le législateur américain a assoupli les conditions d’octroi de prêts immobiliers.

Comme le raconte Le Minarchiste, « à partir de 1992, le gouvernement américain a commencé à adopter une série de mesures visant à promouvoir l’accès à la propriété. Le ministère du logement (Department of Housing and Urban Development ou HUD) imposa à Fannie Mae et Freddie Mac des quotas de prêts aux familles à faible revenu qui n’auraient pas obtenu de prêts hypothécaires autrement. Ce quota est passé de 42% en 1995 à 56% en 2004.

En 1995, toujours afin d’augmenter l’accès à la propriété, Washington renforça le Community Reinvestment Act pour contraindre les banques à octroyer des prêts hypothécaires aux minorités défavorisées. Les banques devaient abaisser leurs critères de sélection et prêter à des clients à risque pour éviter d’être accusées de discrimination et d’être poursuivies par le gouvernement fédéral.

[…] C’est grâce à ces lois que le marché du crédit « subprime » a été créé et a pu prendre autant d’ampleur. Des prêts hypothécaires « subprime » furent ainsi consentis à des emprunteurs à risque caractérisés par des revenus insuffisants, de mauvaises cotes de crédit et des mises de fonds faibles ou nulles. »

Autrement dit, Fannie Mae et Freddie Mac ont refinancé des hypothèques qui n’auraient normalement jamais dû être accordées au regard du seul niveau de risque des emprunteurs.

Voilà qui explique en bonne partie comment le baril de poudre de la bulle immobilière américaine qui a culminé en 2006 s’est constitué.

Mais il manque encore la pièce principale du puzzle…

La politique monétaire de la Fed

Ici, il faut remonter à l’explosion de la bulle internet en l’an 2000, et à la récession (en gris sur le graphique ci-dessous) qui s’en est suivie.

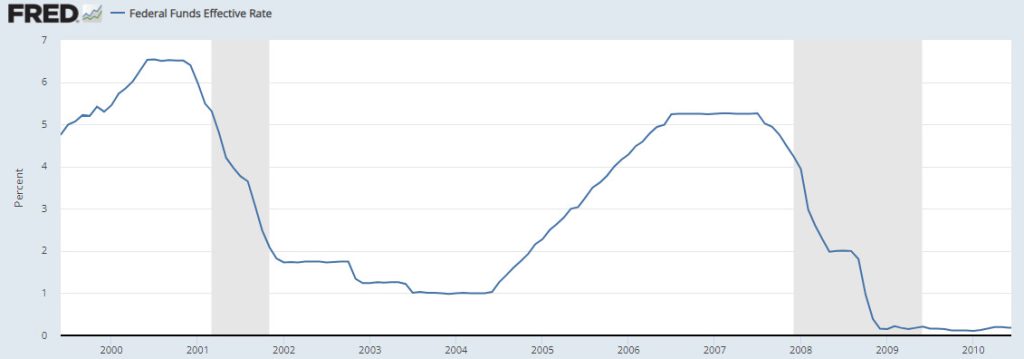

Taux directeurs de la Fed (2000 – 2010)

Source : FRED

Pour relancer l’économie, la banque centrale américaine a fait évoluer sa politique monétaire dans le sens de la baisse de ses taux directeurs à un niveau historiquement bas entre décembre 2001 au novembre 2004.

Ce cycle de 3 ans de baisse des taux au ras des pâquerettes a eu des répercussions gigantesques :

- Augmentation de la capacité de financement des ménages (contribuant au gonflement de la bulle immobilière) ;

- Formidable incitation à s’endetter, en particulier à taux variables ;

- Course effrénée au rendement pour compenser la baisse des taux d’intérêt (d’où la dissémination du risque au sein du système financier au travers de la souscription tous azimuts de produits conçus à base de créances hypothécaires titrisées) ;

- Poursuite de la formation de l’Everything Bubble, cette grande bulle généralisée (à l’exception des matières premières).

Que s’est-il produit ensuite ?

Lorsque les taux d’intérêt se sont mis à remonter en 2005 et 2006, des cohortes de ménages ont jeté l’éponge devant la hausse du montant des échéances de leur crédit immobilier, en particulier ceux qui s’étaient endettés à taux variable.

Voilà comment la bulle immobilière a éclaté.

Alors, qu’est-ce qui a vraiment causé la crise immobilière et boursière de 2007-2008 ? (causes et conséquences)

Comme la crise de 29, la crise de 2008-2009 aurait pu être évitée si les pouvoirs publics n’avaient pas pêché par un interventionnisme débridé.

Comme le résume GN, « la crise des subprimes est principalement née d’une combinaison de facteurs que sont :

- la politique monétaire de la Federal Reserve,

- les politiques pro-accession à la propriété du gouvernement américain (Freddie Mac, Fannie Mae, le CRA…),

- l’aléa moral instauré par le sauvetage systématique [“too big to fail”] des banques depuis 40 ans,

- une réglementation bancaire qui favorise arbitrairement les crédits immobiliers (et la dette souveraine) aux dépens des crédits aux entreprises et une réglementation des mortgages qui favorise les défauts stratégiques.

[…] L’objectif explicite et tout ce qu’il y a de plus officiel [a été] de faire en sorte que les ménages et les entreprises américaines s’endettent. »

Tous les ingrédients recensés par les économistes autrichiens pour déclencher un “boom” artificiel figurent dans la liste ci-dessus. L’issue fatale était le “bust”, comme théorisé par von Mises et Hayek. Tout s’est déroulé comme dans une histoire déjà écrite. La nature a repris ses droits, et les différentes bulles qui s’étaient formées ont été percées.

Comme pour la crise de 1929, la crise de 2007-2008 a été une occasion supplémentaire de constater que les grandes crises financières détruisent souvent les marchés financiers, mais elles y trouvent rarement leur origine.

La question de l’étincelle est d’ailleurs assez vaine. « La vraie cause est fort simple. C’est toujours la même histoire! Création de monnaie, expansion de l’endettement, implosion de la bulle et récession », résume Le Minarchiste.

Épilogue : la consécration du monétarisme, et la restructuration de l’ordre mondial

Ce qui est le plus malheureux dans cette histoire, c’est que la crise de 2008 est présentée par les monétaristes comme la confirmation de la pertinence de leur théorie.

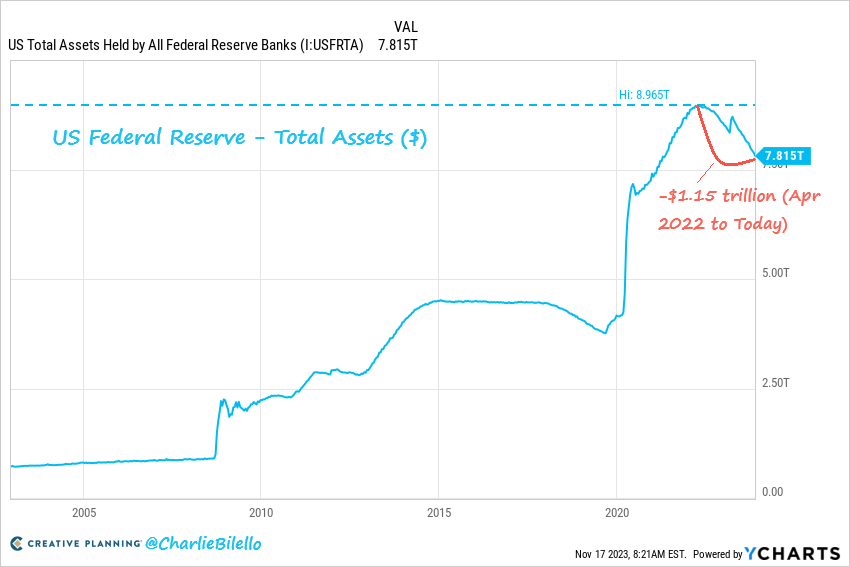

Alors que la Fed avait contracté la masse monétaire suite à la crise de 1929, elle l’a fait l’exact opposé sous Ben Bernanke : la taille de son bilan a explosé, des politiques monétaires ultra accommodantes que personne n’aurait osé imaginer au tournant du millénaire (comme les taux négatifs) ont été mises en place, et le monétarisme est devenue la nouvelle doxa des banquiers centraux.

Bilan de la Fed (2004 – 11/2023)

Source : Charlie Bilello

Plutôt que d’accepter un nettoyage de printemps sous la forme d’une croissance économique un temps inférieure aux attentes, nos dirigeants ont tout fait pour s’y opposer. Ils ont refusé la destruction de l’excès de dette et ont tenté la fuite en avant en dévoyant le bien commun qu’est la monnaie. Depuis 2008 au moins, nous vivons dans une expérience monétaire sans précèdent dans l’histoire moderne.

Or toutes les expériences de dévoiement de la monnaie au fil de l’histoire se sont terminées par des désastres. Toutes, sans exception.

Comme le formule GN, « tout au long de leur histoire mais particulièrement depuis l’abandon de l’étalon-or, les banques centrales ont généré des bulles et des récessions. Le métier de banquier central ne consiste à rien de moins qu’à planifier le niveau des taux d’intérêt. Il est condamné à échouer pour les mêmes raisons que celles qui ont entrainé la chute de l’empire soviétique : rien n’y personne ne peut se substituer au marché. »

Maintenant que nous avons vu le résultat du keynésianisme et du monétarisme, peut-être serait-il temps de nous tourner vers l’école autrichienne et laisser le marché déterminer les taux d’intérêt appropriés.

Mais compte tenu des niveaux d’endettement actuels, ne retenez pas votre souffle !

Avant de conclure, il me faut évoquer un acteur de premier plan que l’incapacité occidentale à tirer les leçons de ses erreurs en 2008 n’a pas fait sourire.

Cet acteur, c’est la Chine. Depuis 2008 au moins, Pékin organise avec beaucoup de soin la dédollarisation de l’Asie. C’est une autre histoire, que vous pourrez lire ici.

0 commentaires