Le supercycle sur le marché immobilier est plus court que les supercycles sur les actions et l’or, et, malgré ce que l’on pourrait croire, il n’est pas corrélé aux deux actifs précédents. A noter que le marché du logement en France a subi de nombreuses distorsions entre 1914 et 1948, du fait des contrôles fréquents des prix des loyers par l’Etat, rendant délicate toute étude sur cette période. Le creux séculaire de 1951 correspond ainsi avec le début d’un marché haussier de rattrapage, très puissant, jusqu’en 1967.

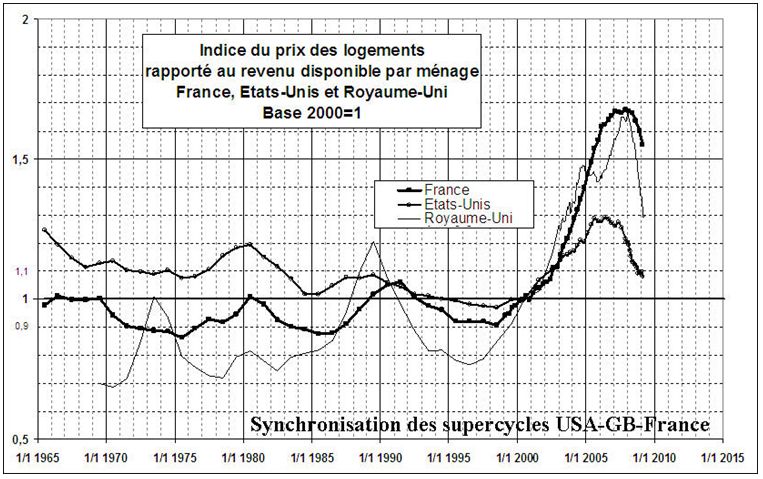

Le supercycle sur le marché immobilier est évidemment dépendant de la zone géographique considérée, mais on peut observer, dès le milieu des années 60, une synchronisation entre les zones Etats-Unis-Europe, du fait de la synchronisation de leurs économies. La forte correction actuelle sur le marché américain n’est pas de bon augure pour le marché français. A plus forte raison si l’on considère que lors du dernier sommet de supercycle, au début des années 90, le marché français affichait déjà un retard de deux ans sur le marché américain (voir graphique plus loin), comme c’est le cas actuellement.

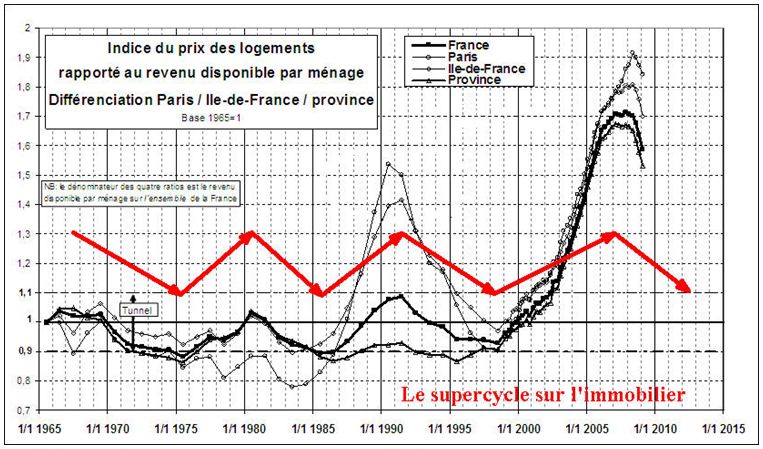

Le supercycle est mis en évidence avec le ratio Propriété/revenu des ménages, qui est le résultat de la division du prix moyen d’un logement par le revenu annuel moyen disponible des ménages. Idéalement, les prix du logement devraient suivre l’évolution du pouvoir d’achat des ménages, ou plus précisément le revenu disponible de ceux-ci, une fois déduits les impôts et autres frais incompressibles. Une hausse des prix plus forte que celle du revenu disponible sur une longue période (comme c’est le cas depuis 2000) trahit une situation de bulle immobilière, alimentée par une hausse de l’endettement des ménages pour combler le gap entre la stagnation du pouvoir d’achat et la hausse des prix du logement. Ci-dessous, une visualisation de ce supercycle pour la France.

Le ratio est complètement sorti du tunnel qui avait cours de 1965 à 2003, signe d’une spéculation intense, suite à la politique d’argent facile des banques centrales pour relancer la croissance en 2003. Aujourd’hui, le marché défie toujours la pesanteur grâce à des taux d’intérêts très bas, mais son renversement est déjà effectué, et la prochaine remontée des taux d’intérêts accélérera la tendance. En effet, le prochain cycle d’inflation et la remontée des taux sont quasiment garantis, suite aux mesures exceptionnelles prises par les banques centrales et les gouvernements en 2008-2009. Nous pouvons raisonnablement nous attendre à un prochain creux sur le marché de l’immobilier vers 2013-2015.

Comparaison immobilier/or et objectifs de prix pour l’or

Même si l’immobilier et l’or sont deux actifs qui évoluent de façon indépendante, on peut former le ratio Propriété/or, qui mesure le prix d’une maison en termes d’or, afin de déceler un éventuel supercycle :

Nous voyons que le supercycle que l’on obtient évolue en tandem avec celui de l’or, car le supercycle de l’or est beaucoup plus puissant que le supercycle de l’immobilier. Cela dit, ce graphique est très intéressant car il nous montre que la maison familiale américaine est généralement bon marché en termes d’or lorsqu’elle coûte moins de 100 onces d’or (environ 3kg).

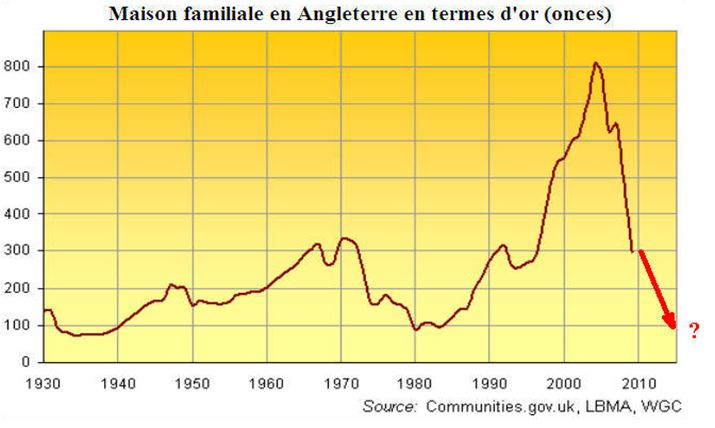

Nous pouvons répéter l’exercice avec une maison familiale en Angleterre, et nous obtenons un cycle synchrone, mais d’amplitudes différentes. Vendre l’immobilier anglais pour acheter de l’or en 2005 aurait été digne de figurer comme transaction de la décennie, au même titre que celle de William Bonner en 2000, lorsqu’il recommandait de vendre les actions pour acheter de l’or.

Ici aussi, on peut dire que la maison familiale anglaise est bon marché lorsqu’elle coûte moins de 100 onces d’or.

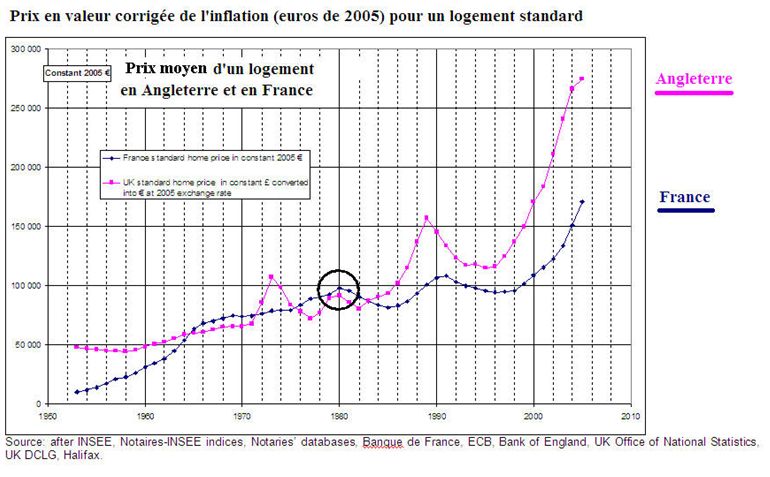

Je n’ai pas de graphique aussi complet pour le marché français, mais on peut s’attendre à un supercycle synchrone avec les deux précédents, du moins depuis les années 50. Ce qui nous intéresse particulièrement, c’est la valeur du creux de 1980 pour le marché français, qui pourrait nous donner une idée de la valeur que nous pourrions atteindre lors du prochain creux de 2013-2015 sur l’immobilier.

Le graphique suivant montre justement qu’en 1980, le prix d’un logement standard (moyenne des prix pour un logement) en France coûtait pratiquement le même prix qu’un logement standard en Angleterre. Nous pourrions donc arriver au même prix plancher en termes d’or pour la maison familiale en France, soit 100 onces d’or (ou environ 3kg d’or), vers la fin de la phase descendante du supercycle.

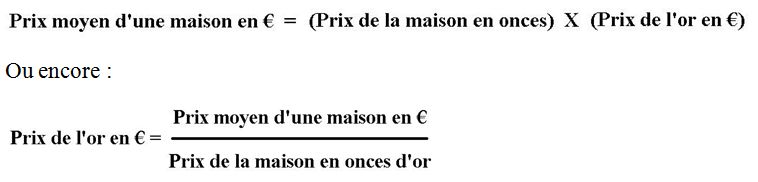

Nous sommes en présence d’une équation à trois inconnues : le prix de l’or, le prix de la maison en euros et le prix de la maison en onces d’or. En connaissant deux variables, on peut déterminer la troisième, par exemple le prix moyen de la maison familiale. En supposant qu’une maison nous coûte 100 onces d’or et que le prix de l’or reste au niveau actuel, nous avons :

Au prix actuel de 660€ l’once d’or, notre maison familiale en France devrait atteindre un prix de (660 €/once) X (100 onces) = 66’000€, en 2013-2015, pour valoir 100 onces d’or, ce qui semble irréaliste ! En revanche, si on pense que le prix de la maison familiale ne peut pas baisser à moins de 200’000€ en 2013-2015, on devrait arriver à un prix de l’or de 2000€ l’once, en gardant toujours les 100 onces d’or comme objectif de prix, soit un potentiel de hausse de trois fois.

La période 2013-2015 sera tout à fait singulière, car elle pourrait voir converger le sommet du supercycle sur l’or et le creux du supercycle sur l’immobilier, ce qui n’est encore jamais arrivé depuis que l’or a été « exclu » du système monétaire en 1971 ! En 1980, le marché de l’immobilier établissait un sommet de cycle, conjointement au marché de l’or. Et pourtant, c’est à cette période de prix élevés pour l’immobilier que l’on pouvait acheter une maison familiale pour seulement 100 onces d’or ! Si cette fois le marché de l’immobilier se trouve en creux de cycle au moment où le marché de l’or se trouve en sommet de cycle, le prix en termes d’or pour une maison pourrait toucher un creux historique beaucoup plus bas que 100 onces.

En se basant sur l’historique de ces supercycles, le prix de l’or en termes d’euros aurait un potentiel d’appréciation de trois fois à l’horizon 2013-2015, en valeur corrigée de l’inflation, et le prix d’une maison familiale pourrait coûter à un certain moment moins de 3kg d’or.

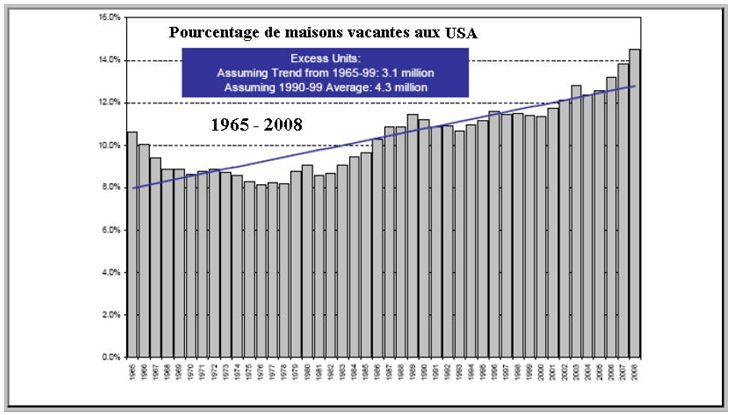

Quant au marché immobilier américain, l’offre beaucoup plus grande de logements vacants risque de causer également un creux historique en termes d’or ces prochaines années (voir le graphique précédent).

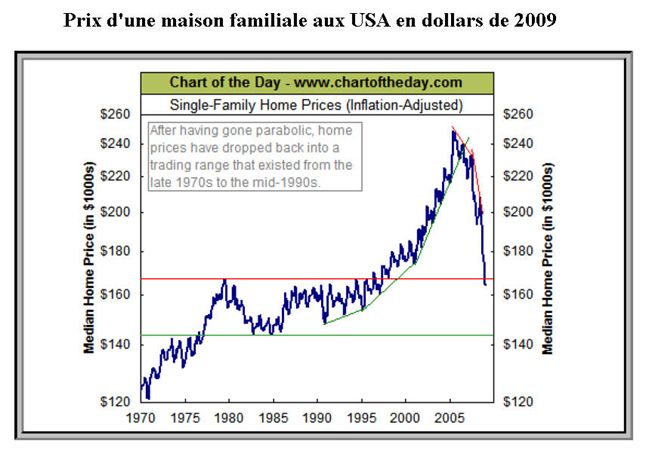

Il ne serait pas étonnant de voir une maison familiale se vendre pour moins de 2kg d’or (64 onces) au plus fort de la baisse pour le marché immobilier (ou de la hausse pour l’or). Sachant que le prix moyen d’une maison familiale aux USA est actuellement de $170’000 (elle valait $250’000 au plus haut en 2005), il faudrait que le prix de l’or atteigne $2’643 pour que la maison américaine coûte 2kg d’or, tout en conservant son prix de $170’000. Etant donné que le prix du logement aux USA, en termes de revenu disponible pour les ménages, est revenu dans son tunnel de long terme, ce prix est de l’ordre du possible.

Si l’on considère que l’inflation des prix risque de repartir aux USA dans les années à venir, nous pourrions voir les prix de tous les biens repartir à la hausse, y compris ceux de l’immobilier, et cela pourrait porter le prix de l’or bien plus haut en termes de dollars. Toutefois, ce raisonnement porte à penser que l’appréciation du prix de l’or en termes de dollars constants (valeur corrigée de l’inflation) ne dépasserait vraisemblablement pas trois fois (à moins d’un effondrement historique du ratio Propriété/or aux USA). Toute appréciation supplémentaire se ferait en termes de monnaie dépréciée et non en terme de pouvoir d’achat.

Cette étude comparative nous porte aussi à penser que l’appréciation du prix de l’or en termes d’euro, peut être aussi forte que l’appréciation du prix de l’or en termes de dollar, en valeurs corrigées de l’inflation.

La seconde partie de la phase descendante du cycle de Kondratieff risque de se montrer beaucoup plus difficile à vivre que la première, car, comme nous venons de le voir, le supercycle sur le marché immobilier était en phase ascendante, de 2000 à 2007, et avait atténué l’impact de la crise boursière 2001-2002. Malheureusement, le marché de l’immobilier vient de rejoindre les marchés boursiers dans leur phase descendante, et cette traversée du désert, main dans la main, risque de durer jusqu’en 2015. Tant que le peuple peut garder l’illusion de s’enrichir quelque part (au moins sur l’immobilier jusqu’en 2007), son moral en tant que consommateur reste au beau fixe, mais lorsqu’il réalise qu’il devient de plus en plus pauvre, à tout point de vue, et que son emploi est menacé, il coupe ses dépenses, et participe à l’accélération de la crise.

Evidemment, ces raisonnements s’appuient sur un historique qui ne se répétera pas forcément de façon identique, ainsi que sur la perception cyclique que j’ai des comportements humains sur les marchés financiers. Cela laisse une certaine marge d’erreur. Mais je reste confiant dans l’hypothèse qu’une fois qu’une tendance de long terme est amorcée, elle finit toujours par aller jusqu’à un point extrême, que ce soit une valeur très bon marché pour l’immobilier, très bon marché pour les actions et très chère pour l’or. Cela est déjà arrivé plusieurs fois dans le passé, et cela n’a aucune raison de ne pas se reproduire, étant donné la nature immuable de la psychologie humaine. Ayons la modestie de reconnaître que nous ne sommes ni pires ni meilleurs que les générations précédentes, et basons-nous sur l’observation que les cycles se répètent, immuablement.

La théorie des supercycles sous-entend, pour que son modèle prévisionnel fonctionne, que plusieurs variables évoluent dans des limites acceptables. Il faut en particulier que la psychologie des individus ne change pas (les individus pourraient devenir plus sages et raisonnables à l’avenir) et que la structure de la société (démocratie, capitalisme) soit préservée. Ce sont deux points qui ont peu de chance de changer, surtout le premier, mais il faut prendre garde à certaines autres variables qui pourraient rompre le cycle dans un sens ou dans l’autre.

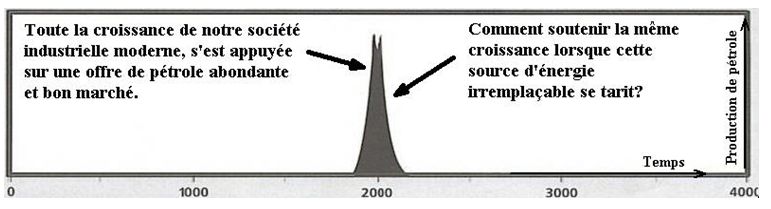

Je pense au problème du pic pétrolier, au problème de l’accroissement démographique, et au problème du dérèglement climatique. Malheureusement, ces trois inconnues penchent dans le même sens : elles pourraient prolonger considérablement la présente phase descendante du cycle de Kondratieff.

Le cycle de Kondratieff débute à l’ère du capitalisme, mais si on prend encore plus de recul sur l’histoire humaine, l’ère du capitalisme n’est peut-être qu’un cycle à l’intérieur d’un plus grand. L’explosion démographique, et les pressions énormes sur les ressources et l’environnement qui vont en découler, vont mettre à rude épreuve le modèle capitaliste de notre société de consommation.

Sans pétrole bon marché, nous risquons de nous diriger vers une décroissance économique durant plusieurs générations. Les énergies renouvelables sont beaucoup plus coûteuses à produire que le pétrole, dépendent du pétrole pour être produites, et ne pourraient jamais le remplacer entièrement ! Il faudrait que l’homme puisse découvrir une nouvelle source d’énergie bon marché, comme la fusion thermonucléaire (l’énergie du soleil), mais les physiciens ne pensent pas pouvoir la domestiquer avant 50 ans au moins…

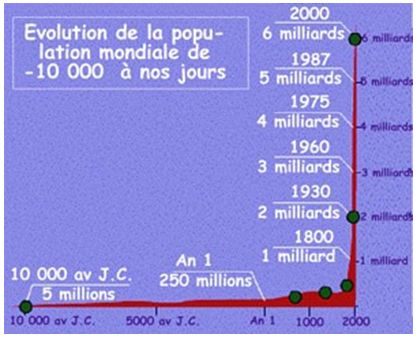

Sommes-nous des générations « produites » avec du pétrole bon marché ? Devons-nous notre nombre à cette énergie du soleil, mise en conserve sous l’écorce terrestre pendant des millions d’années, et gaspillée en quelques décennies? Lorsque l’on compare le graphique du haut avec le graphique du bas, on peut se légitimement se demander si le graphique du bas ne va pas ressembler à celui du haut…

L’or est le seul survivant à toutes les crises qu’ont traversé les sociétés humaines depuis des milliers d’années. Et les crises qui arrivent sur nous durant cette phase descendante du cycle pourraient surprendre, par leur brutalité, bien des personnes qui se sont mises dans la tête que notre société moderne n’a plus rien à faire avec l’histoire, sinon nous apporter davantage de luxe, de confort, et de richesses (vestiges psychologiques de la phase ascendante du cycle 1982-2000). Il n’est pas trop tard pour acheter un peu d’or, à titre d’assurance financière, car la purge du système est loin d’être terminée !

Mises en garde habituelles

Faites vos propres recherches. Je ne peux pas être tenu pour responsable de vos décisions d’investissement. Discutez avec votre conseiller en placement avant toute décision d’investissement.

LIRE LA PREMIERE PARTIE DE CET ARTICLE : Les supercycles

Article écrit par Léonard Sartoni

Léonard Sartoni est l’auteur du livre « référence » : 2008-2015 : pourquoi l’or va battre la performance des actions et des obligations et comment vous pouvez en profiter

Ce premier guide en langue française sur le marché de l’or ne pouvait être écrit que par un investisseur à temps plein sur ce marché. Léonard Sartoni vit en Suisse de ses investissements dans ce domaine. La richesse de son expérience et de ses connaissances difficilement condensée dans ces 200 pages vous éclairera sur un univers méconnu autant qu’attractif sur un plan financier. » le dernier grand marché haussier de l’or remonte aux années 70. Depuis, aux yeux du grand public, ce métal précieux est tombé aux oubliettes. Il est temps de le redécouvrir car une nouvelle heure de gloire est » dans les tuyaux » ! «

Léonard Sartoni parraine AuCOFFRE.com, la première plateforme d’achat, vente et don de pièces d’or avec garde en coffres bancaires.

0 commentaires