Le cours de l’or baisse dans un contexte de chute des marchés actions. Faut-il y voir un remake de 2008, année durant laquelle les deux classes d’actifs avaient fait l’objet d’une chute conjointe ?

Quel est le cours de l’or aujourd’hui, après 10% de baisse depuis le plus haut du mois de mars ?

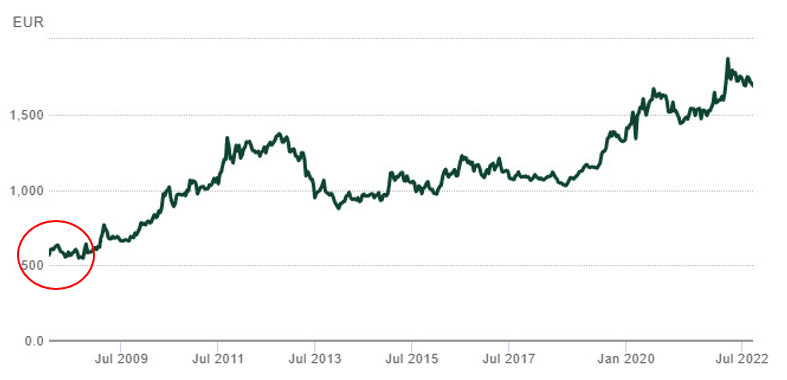

L’once d’or a clôturé la semaine à 1672 €. Cela représente une baisse de 10,59% par rapport au plus haut à 1870 € atteint le 8 mars 2022.

Graphique du cours de l’or en euros (09/2021 – 16/09/2022)

Dans le même temps, le S&P 500 (le marché actions de référence), continue de chuter depuis son plus haut de décembre 2021, en dépit des rebonds qui ont donné lieu à des sommets intermédiaires en mars et en août.

Cours du S&P 500 (2018 – 16/09/2022)

Pourtant, on lit à tort et à travers que l’or est censé être un instrument de couverture, un hedge vis-à-vis d’autres classes d’actifs…

Faut-il s’inquiéter pour l’avenir du métal jaune ?

L’or en tant qu’un instrument de couverture vis-à-vis d’autres classes d’actifs

Un instrument de couverture (hedge) est un actif dont la performance est en moyenne négativement corrélée à celle d’un autre actif.

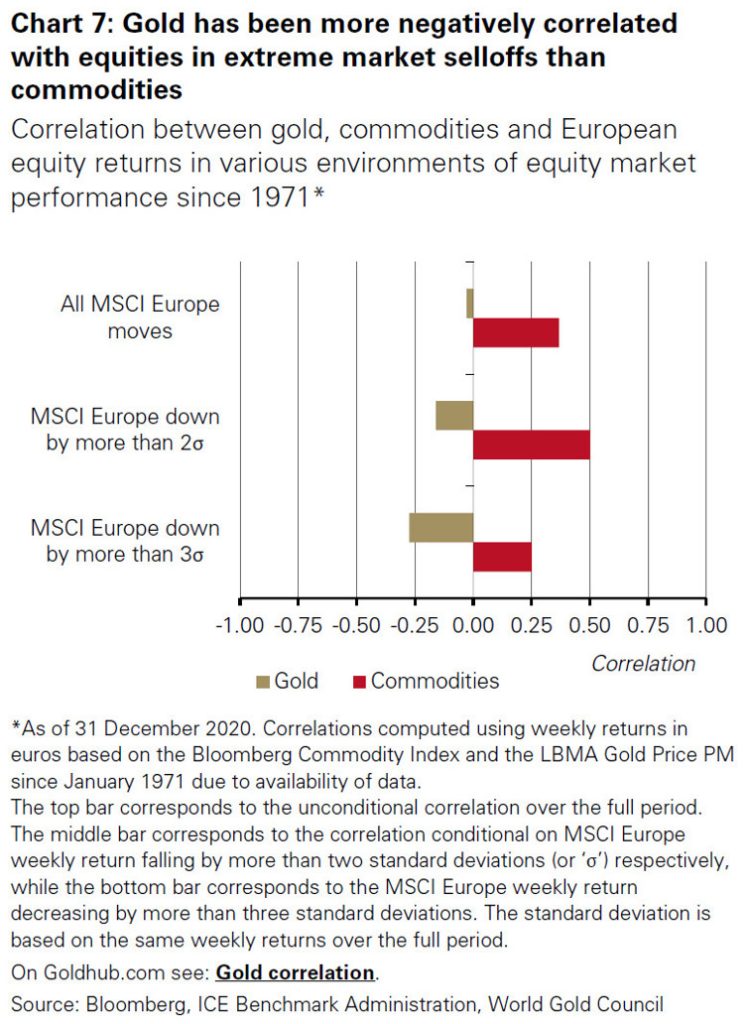

Comme le souligne le Conseil mondial de l’or (CMO), « De nombreux actifs sont de plus en plus corrélés au fur et à mesure que l’incertitude et la volatilité augmentent sur les marchés, en partie à cause des transitions entre les modes risk-on et risk-off. […] L’or est différent en cela que sa corrélation négative avec les actions et d’autres actifs à risque augmente généralement au fur et à mesure que ces derniers actifs sont vendus. » Le métal jaune se distingue en cela des autres matières premières.

Corrélation entre l’or, les matières premières et la performance des actions européennes dans divers environnements de performance des marchés d’actions depuis 1971 : l’or a été plus négativement corrélé avec les actions lors des ventes extrêmes sur le marché que cela n’a été le cas des matières premières

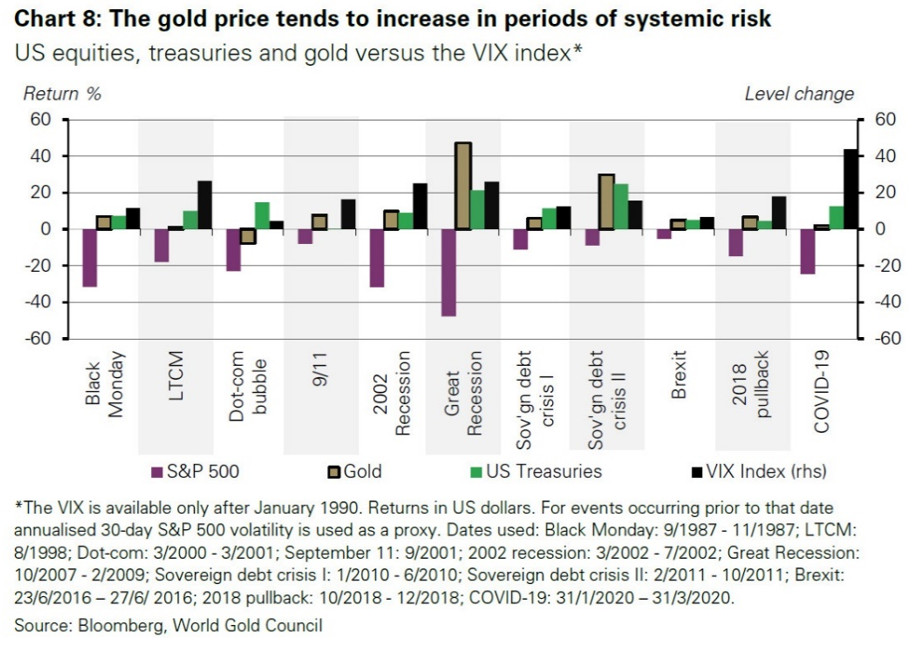

Dans le même esprit, le CMO écrit qu’« à quelques exceptions près, l’or a été particulièrement efficace en période de risque systémique, en offrant des performances positives et en réduisant les pertes globales du portefeuille ».

Performance des actions US, des titres du Trésor US et de l’or en comparaison du VIX (sélection d’événements, 1987-2020)

Concrètement, quand les marchés actions chutent ou en période de crise boursière, le prix de l’or à tendance à augmenter.

Si vous suivez les marchés financiers de près, vous savez à quel point ce constat très général doit être nuancé.

Pourquoi le cours de l’or tend-il à chuter en cas de fortes secousses sur les marchés actions ?

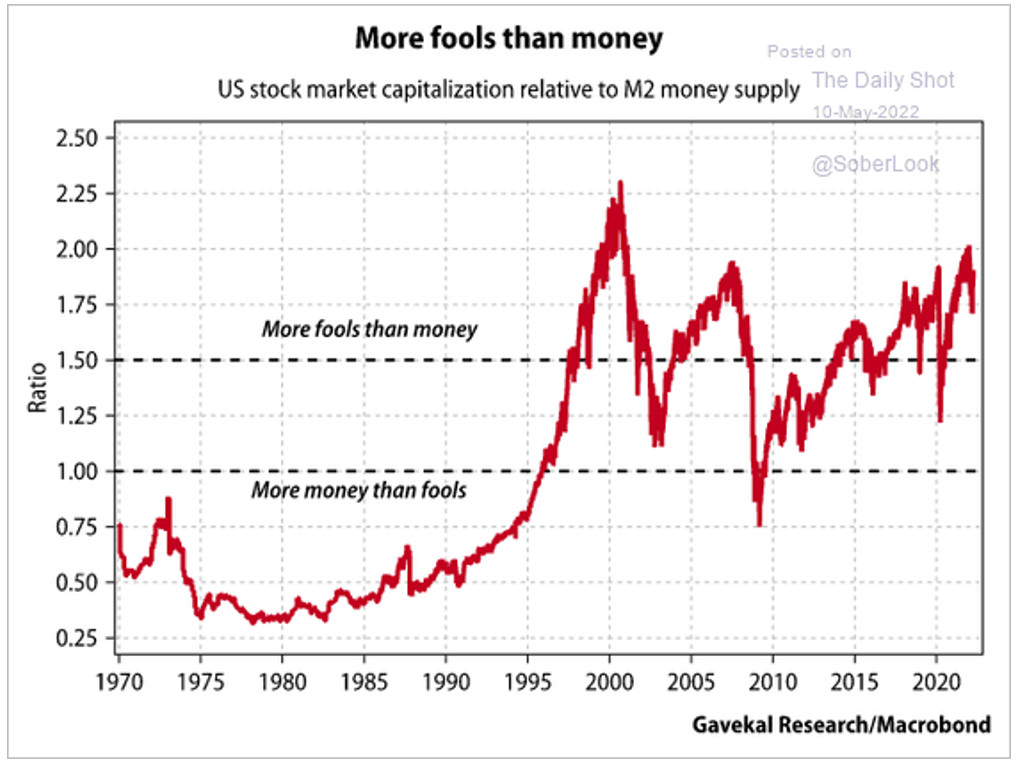

Comme l’explique Charles Gave, une crise boursière, c’est ce moment où « les marchés se rendent compte d’un seul coup qu’il y a plus d’idiots que d’argent ».

Ratio entre la capitalisation du marché actions US et M2 (1970 – mai 2022)

Dans ce genre de contexte, « souvent à cause d’appels sur marge où ceux qui ont emprunté pour acheter des actions sont forcés de liquider, est vendu en premier non pas ce que l‘on devrait vendre mais ce que l’on peut vendre […]. » L’offre d’or augmente alors car les intervenants ont besoin de récupérer de la liquidité afin d’honorer leurs engagements auprès de leurs courtiers : c’est aussi simple que cela.

Autrement dit, lors des chutes sévères sur les marchés actions, pris de court, les intervenants piochent dans leurs actifs liquides pour couvrir les appels de marge. Pour maintenir leur portefeuille à flot, les investisseurs vendent tout ce qui rencontre une offre. Ainsi, de la liquidité de l’or découle ses propres corrections lors des fortes baisses sur les marchés financiers. C’est le revers de la médaille de sa nature de « potion de vie » (pour reprendre l’expression de Jean-François Faure) régulièrement utilisée par les intervenants lors des corrections sur les marchés actions. On en revient à la liquidité de l’or.

Le CMO rejoint ce constat lorsqu’il écrit : « Il est également important de noter que l’or permet aux investisseurs de faire face à leurs engagements lorsque les actifs moins liquides de leur portefeuille sont difficiles à vendre, voire mal valorisés. »

En août 2018, alors que les économies émergentes avaient un besoin vital de dollars US, Bruno Bertez rappelait les ressorts de ce mécanisme : « Les commentateurs n’arrivent pas à comprendre que l’or ne baisse pas malgré la crise turque, mais qu’il baisse à cause de la crise turque. L’or joue parfaitement sa fonction de réserve. Cette crise provoque des ventes d’or car l’or est une réserve de valeur qui permet d’avoir des dollars. L’or est la réserve de valeur qui ne dépend de personne : quand une monnaie s’effondre, la vente de l’or que l’on détient permet d’honorer ses engagements en dollars. Quand le dollar est rare, on obtient du dollar en vendant son or. L’or a une fonction de réserve monétaire qui s’affirme ici. »

C’est donc parce que l’or est universellement reconnu en tant que moyen d’échange qu’il ne monte justement pas nécessairement en cas de baisse des marchés actions. C’est l’inconvénient de cet avantage.

Contrairement à ce que l’on peut lire à droite à gauche en cas de dégringolade du cours de l’or dans un contexte de krach boursier, l’or ne corrige donc nullement « contre toute attentes » : ce phénomène n’a rien d’une nouveauté et est au contraire attendu.

Comme je l’ai expliqué dans d’autres colonnes, « Le stratégiste Mark Orsley a même théorisé ce déchirement entre ce qui semble logique à première vue et ce qui se passe de manière contre-intuitive sur les marchés. C’est ce qu’il appelle les « trades Costanza », du nom de George Costanza, le personnage du célèbre sitcom Seinfeld. George Costanza échouant dans tous les domaines de la vie, il en vient à se demander le temps d’un épisode si, pour réussir, il ne devrait pas faire l’exact inverse de ce que lui dictent ses tripes, ce qui fonctionne à merveille ! Voici ce qu’explique Mark Orsley : « Instinct de Costanza : les actifs risqués continuent à être peu demandés et l’or permet de protéger son portefeuille en cas d’apocalypse. Costanza : l’or perd de son lustre en tant que valeur refuge et, si les marchés tournent mal, style 2008, il sera lui aussi liquidé. » »

Jusqu’à présent, le cours de l’or résiste bien par rapport à 2008

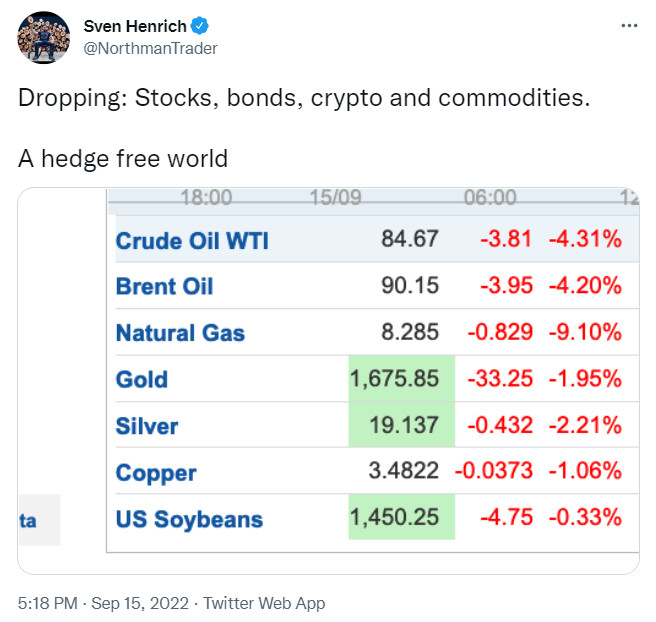

Depuis fin 2021, les marchés actions accumulent les chutes violentes, voire très violentes. Les séances durant lesquelles toutes les classes d’actifs baissent simultanément ne manquent pas.

15 septembre 2022 : « En baisse : actions, obligations, crypto et matières premières. Un monde sans couverture. »

Jan Nieuwenhuijs rappelait dans un tweet du 13 septembre que le fait que l’or chute dans le même temps que les actions n’a rien d’extraordinaire.

13 septembre 2022 : « Sachez que l’or baisse lorsque les actions implosent. Cela se produit toujours en raison des appels de marge, et non d’une « manipulation ». »

D’autres facteurs jouent bien sûr en défaveur de l’or, en particulier la hausse des taux longs.

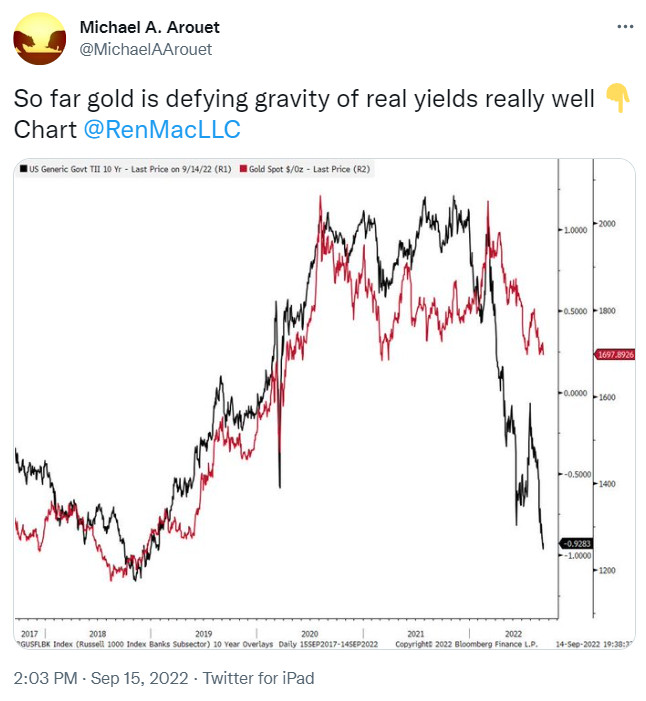

15 septembre 2022 : « Jusqu’à présent, l’or résiste très bien la gravité des taux réels. »

Mais la gravité pèse lourd et l’or a pris coup sur le museau durant la séance du 15 septembre.

Pour le moment, l’or ayant clôturé la semaine à 1672 $, tout se passe quoi qu’il en soit comme Stöferle et Valek l’ont anticipé dans leur rapport In Gold We Trust 2022 : « Le cours de l’or ne pourrait certainement pas échapper à ce scénario de krach, similaire à celui de 2008, et se réinitialiserait probablement à au moins 1 680 $ environ », écrivaient les deux Autrichiens le 24 mai.

Le métal jaune protègera-t-il les investisseurs de la prochaine dégelée des marchés actions ?

Si l’on s’en tient au « dilemme de Costanza », cela dépend de la phase de marché dans laquelle on se situe par rapport à 2008 sur les marchés actions, si tant est que l’on ait affaire à un déroulement similaire.

Je m’explique.

Comme l’a prouvé la crise de 2008 et ses suites, après s’être vidée, la « potion de vie » est susceptible de se remplir, voire de gagner en volume

Le CMO fait une autre remarque intéressante, dans la lignée du point précédent : « Mais la corrélation de l’or ne fonctionne pas seulement durant les périodes de turbulences. L’or peut également offrir une corrélation positive avec les actions et autres actifs à risque sur des marchés haussiers, ce qui fait de l’or une couverture efficace et bien équilibrée. »

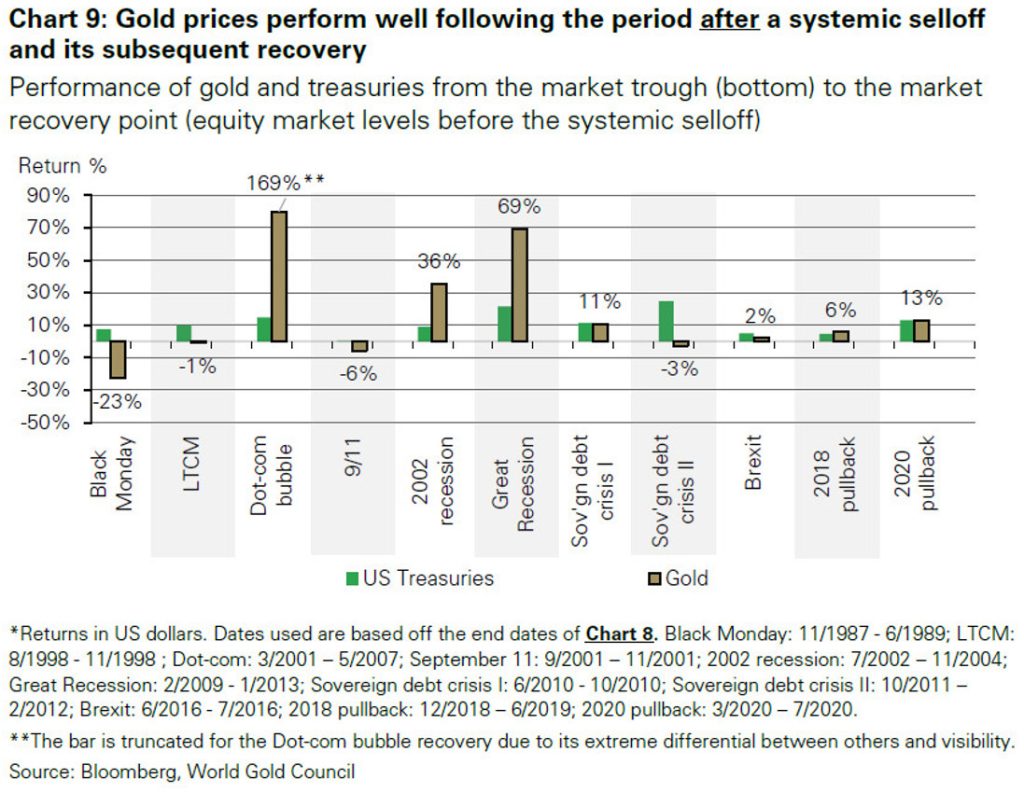

Performance de l’or et des bons du Trésor US depuis le creux du marché (plus bas) jusqu’à la reprise du marché (retour au niveau d’avant la baisse) (sélection d’évènements de marché)

« Le cours de l’or se porte bien après la période suivant un selloff tous azimuts et durant le redressement qui s’ensuit », poursuit le CMO. Autrement dit, après s’être vidée au plus fort de la crise, la « potion de vie » se recharge. Et les intervenants remplissent même parfois leur ceinture de potions s’ils sentent que l’orage n’est pas complètement levé, d’où la tendance de l’or à bien performer après les selloffs sur les marchés actions.

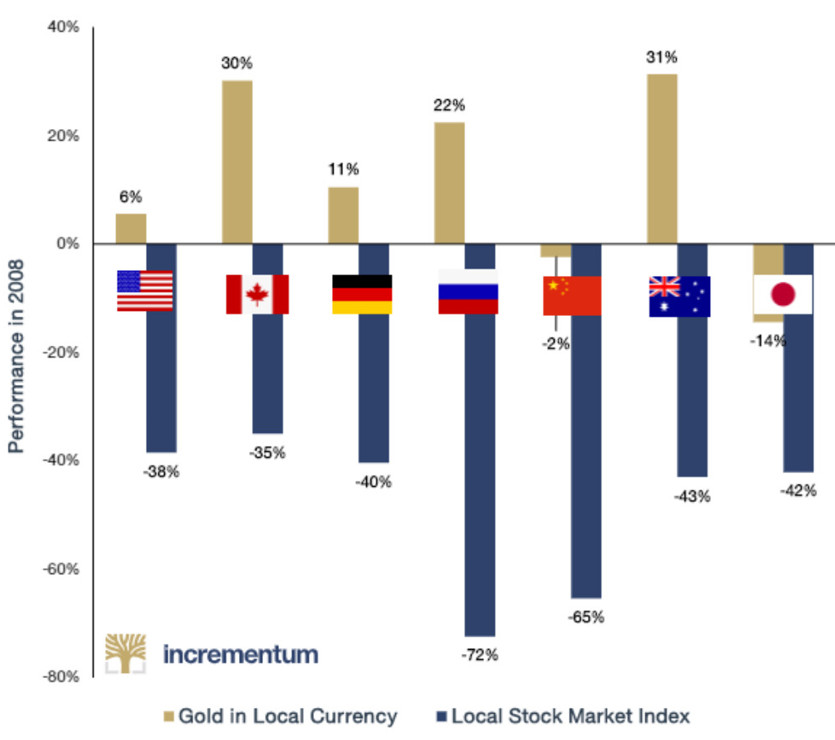

C’est exactement ce qu’il s’est passé à partir de 2008. Avec le krach boursier, l’or a fortement décroché dans les principales devises, avant de repartir de l’avant de plus belle.

Performance de l’or et des marchés actions locaux en 2008

Vous connaissez la suite.

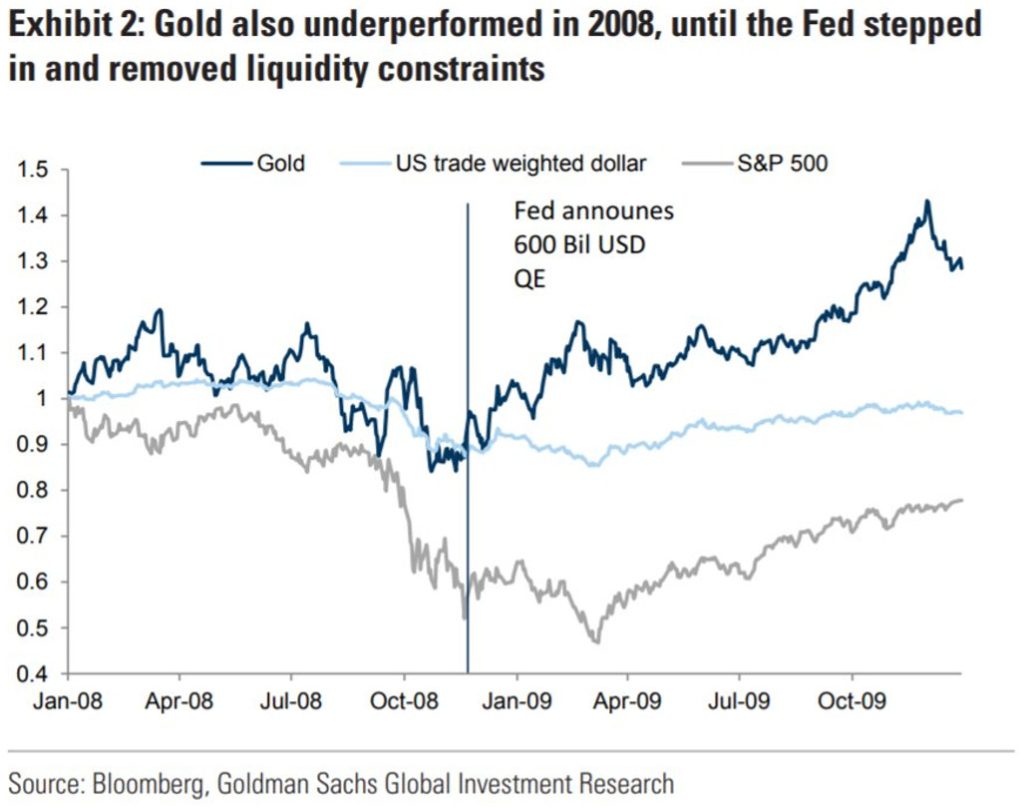

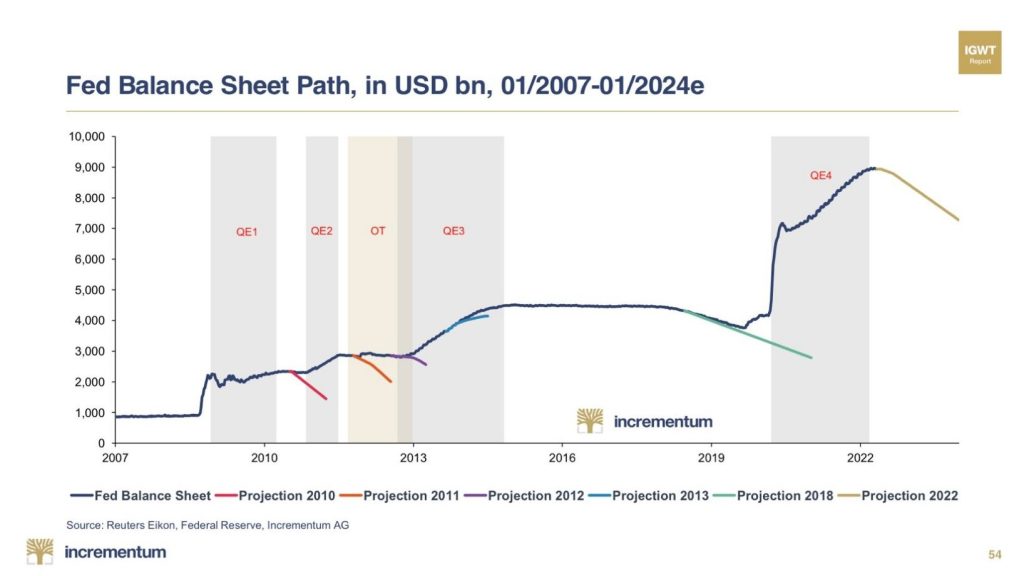

La Fed a fait le choix de la fuite en avant…

L’or a également sous-performé en 2008, jusqu’à ce que la Fed intervienne et supprime les contraintes de liquidité [c’est le cours de l’or libellé en dollars US qui figure sur le graphique ci-dessous]

… et, après avoir perdu environ 18% de sa valeur entre le 3 mars (647 €) et le 12 septembre 2008 (531 €), l’or en euros a explosé pour atteindre 1380 € le 4 octobre 2012, et 1870 € atteint le 8 mars 2022. La correction de 2008 n’est désormais plus qu’une minuscule cicatrice sur le graphique à long terme de l’or, comme en atteste le cercle rouge sur le graphique ci-dessous.

Cours de l’or en euros (1er janvier 2008 – 15 septembre 2022)

L’or n’a donc aucunement failli en tant qu’« actif refuge ». Il n’y a pas de valeur refuge pendant une phase de liquidation.Toutes les classes d’actifs sombrent les unes après les autres. Mais il est vrai que la situation est ironique : alors que c’est la panique générale et que les actions deviennent illiquides, l’actif refuge par excellence est temporairement soldé du fait même de sa liquidité.

Pour ce qui est de la suite, l’avenir du cours de l’or repose sur la réponse à la question suivante.

Les banques centrales vont-elles faire marche arrière ?

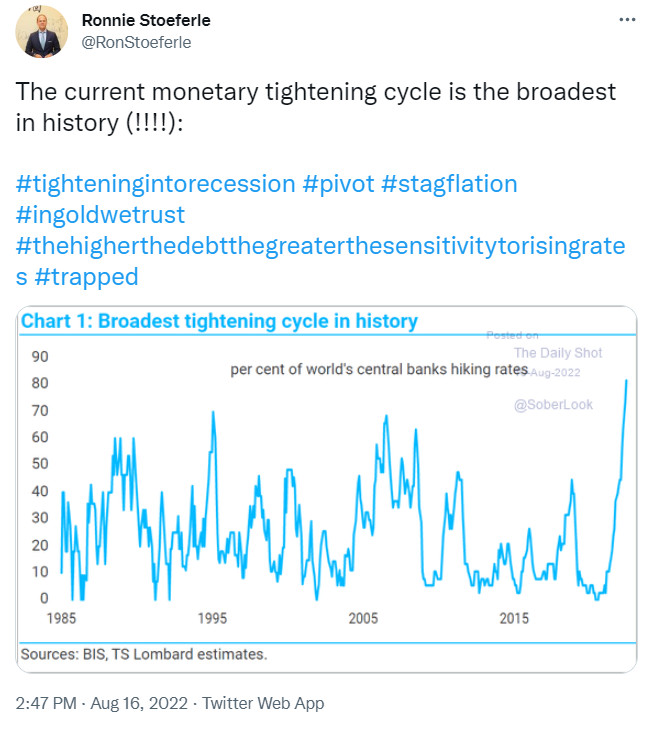

Ne nous y trompez pas. En dépit de la taille gargantuesque des bilans des banques centrales, nous traversons actuellement « le plus grand cycle de resserrement monétaire de l’histoire. »

Les grands argentiers vont-ils finir par abandonner leurs velléités de resserrement monétaire ?

En deux mots, je suis d’avis que les hausses de taux vont se poursuivre, que nous allons entrer en récession, et que les autorités monétaires feront marche arrière lorsque ce ralentissement économique deviendra insoutenable. Après quoi, les banques centrales imprimeront des billets comme s’il n’y avait pas de lendemain, comme elles l’ont fait à chaque fois qu’elles ont annoncé un resserrement monétaire depuis l’ère Ben Bernanke.

Evidemment je peux me tromper mais, au point où nous en sommes, je ne crois pas à l’histoire de l’« atterrissage en douceur ».

0 commentaires