2022 : l’argent métal latéralise !

Pour de nombreux investisseurs, le parcours de l’argent est décevant. Cela fait plus de deux ans que le métal blanc se débat entre hausses...

Fin du dispositif Pinel : comment défiscaliser l’investissement de temps long ?

Le Gouvernement annonce la fin du dispositif de défiscalisation Pinel. Il permettait d’importantes déductions fiscales grâce à l’achat d’un bien locatif. Entre les taux d’intérêt qui montent, les prix qui ne baissent pas encore mais aussi la fiscalité sur la vente et sur le foncier, l’immobilier perd de son attractivité sur le temps long. Alors comment et par quoi peut-on le remplacer ?

Les taux bas et l’épargne du particulier

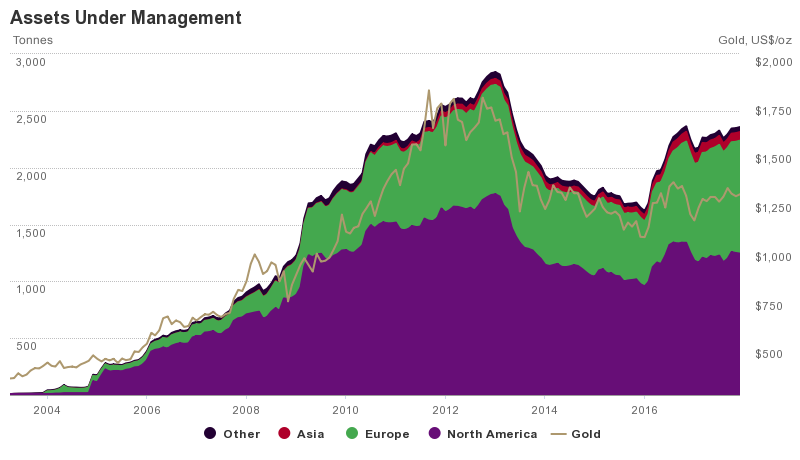

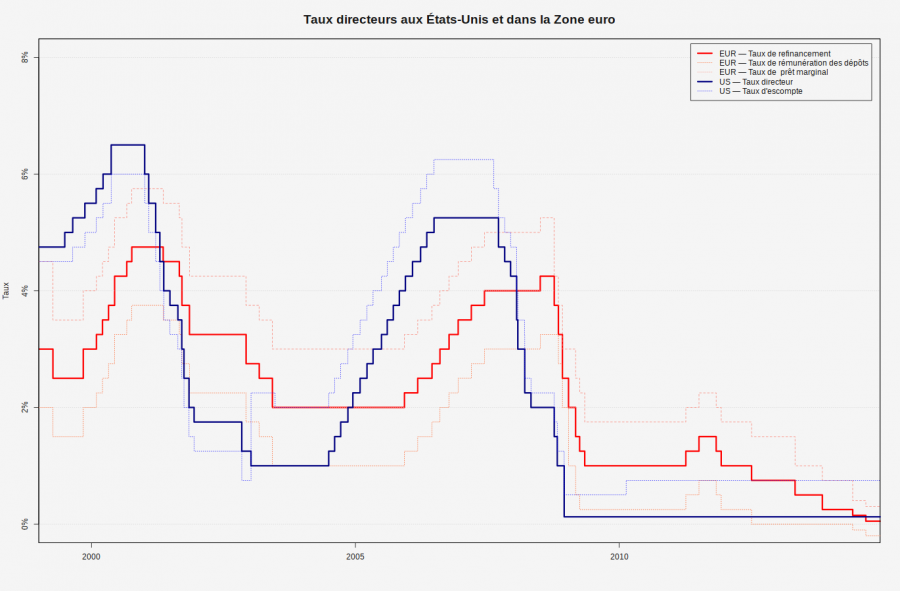

Nous sommes dans une séquence économique inédite depuis la crise des subprimes en 2008. Les taux directeurs des banques centrales américaines et européennes n’ont jamais été aussi bas. Une volonté de soutenir la croissance économique qui, par ricochet, commence à faire du mal aux épargnants. Depuis plusieurs mois, nous publions des articles sur l'incidence des taux bas et d'une inflation proche de zéro sur le patrimoine du particulier. Voici une synthèse des effets de la stratégie "taux bas" sur les placements des épargnants : assurance vie, livret A, immobilier et or.

Tempête sur la pierre papier !

Des gestionnaires importants de SCPI viennent d’annoncer une forte baisse de prix sur leurs parts. Une véritable tempête dans le monde de la pierre papier. Parce que, c’est bien connu, investir dans la pierre c’est du solide ! Sauf quand l’édifice repose sur un marché bousculé par l’augmentation des taux d’intérêt, le télétravail post-covid et le e-commerce. On fait le point.

Le crowdfunding pour entreprises, ça marche ?

Faiblesse des rendements, nouvelle fiscalité… Tout est fait pour inciter les épargnants à se détourner des actifs “classiques” pour les orienter vers d’autres formes de placements, notamment le financement participatif pour les entreprises. Pourquoi pas ? A condition d’équilibrer dynamisme et sécurité !

L’assurance vie dans la tourmente des taux négatifs

Cette fin de mois de septembre 2019 marquera une véritable rupture pour l’assurance vie. Plusieurs assureurs souhaitent en terminer avec la promesse de sécurité de ce placement. Il va falloir accepter de prendre des risques pour conserver un rendement intéressant.

Epargne : et si on diversifiait le Napoléon ?

La fiscalité sur l’or peut être intéressante, encore faut-il choisir les bons produits et pouvoir l’appliquer. Le problème du Napoléon par exemple, c’est une taxe forfaitaire de 10,5% dès le premier euro. Certaines pièces valent plus le coup, avec un spread réduit et une fiscalité “à la carte”.

Etablir son bilan patrimonial… Sans oublier les métaux précieux

Le bilan patrimonial consiste à évaluer l’intégralité de votre patrimoine. Ce diagnostic doit être effectué par un professionnel qui va ensuite établir avec vous une stratégie patrimoniale et d’investissement adaptée en fonction de votre situation.

Investir dans le vin, un placement qui se bonifie ?

Acheter des bouteilles de vin pour diversifier votre patrimoine, vous en avez entendu parler mais connaissez-vous réellement le fonctionnement de cet investissement ? Est-ce que ça vaut vraiment le coup ? Voici quelques éléments de réponse.

Le Livret A et le LDD ne rapportent plus

Ce n’est pas une nouvelle, l’épargne réglementée ne rapporte plus. Pour autant, depuis la crise de 2008, finie l’époque où l’on pouvait épargner dans des produits à la fois rentables et sécurisés. Plus grave, les produits bancaires semblent de moins en moins apporter la sécurité attendue…

L’or versus assurance-vie

Le rendement des assurances-vies n’était déjà plus au rendez-vous, mais avec les nouvelles lois Macron, le placement préféré des Français risque de devenir le moins attractif.

Flat tax sur les assurances-vie

Avec un encours total de 1 657 milliards d’euros, les contrats d’assurance-vie représentent une manne fiscale non négligeable pour le Gouvernement. Son programme prévoit un prélèvement unique de 30% sur les revenus du capital, avec une bonne nouvelle du côté de l'ISF.

Investir dans un groupement forestier pour diversifier son patrimoine

Investir dans un bien tangible, ce n’est pas seulement investir dans les métaux précieux ou l’immobilier. D’autres alternatives sont possibles, comme celles du groupement...

Investissement : varier son patrimoine avec des placements plaisir

Peut-on allier ses passions et ses placements financiers, ou choisir un investissement par goût personnel ? Oui, et c’est un rôle parfaitement bien rempli...

La forêt : l’autre investissement du temps long !

L’or est considéré comme un actif de long terme, pour protéger un patrimoine des aléas extérieurs. L’or est la valeur refuge par excellence. Mais dans le cadre d’une diversification, un autre investissement peut accompagner cette « assurance en or » : la forêt. Un investissement avec des caractéristiques très complémentaires de l’or. Explications.